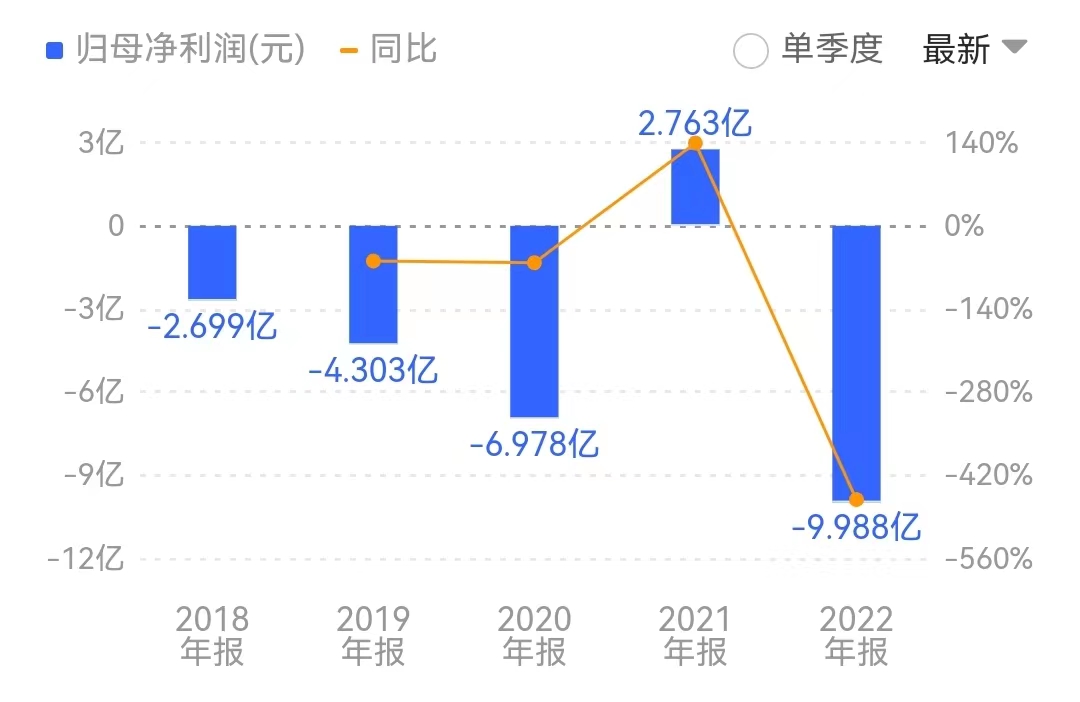

登陆科创板上市刚满一年的荣昌生物(688331.SH)交出了首份年报成绩单,在上一年度还盈利2.76亿的情况下,突然业绩变脸,录得近10亿元的大额亏损。

3月29日晚间,荣昌生物披露年报显示,2022年公司实现营业收入7.72亿元,同比下降45.87%;净亏9.99亿元,同比由盈转亏,归属于上市公司股东的扣除非经常性损益的净亏损11.17亿元。

值得一提的是,在上市的前一年,荣昌生物还实现净利2.76亿元,为何一年之后业绩突然“变脸”?

在上一年度盈利2.76亿的情况下,却录得近10亿元亏损。

公开资料显示,荣昌生物是一家创新型生物制药企业,由烟台荣昌制药股份有限公司和留美科学家房健民博士于2008年共同创立,专注于抗体药物偶联物(ADC)、抗体融合蛋白、单抗及双抗等治疗性抗体药物领域。

招股说明书显示,公司拟募集资金40亿元,分别用于生物新药产业化项目、抗肿瘤抗体新药研发项目、自身免疫及眼科疾病抗体新药研发项目、补充营运资金项目。

2022年3月,荣昌生物登陆上交所科创板上市,发行数量5442.63万股,募集资金总额为26.12亿元(扣除发行费用募集资金净额25.06亿元)。保荐机构为华泰联合证券有限责任公司(主承销商),联席主承销商为摩根大通。截至报告期末,累计投入募集资金13.69亿元,占募资净额的54.63%。

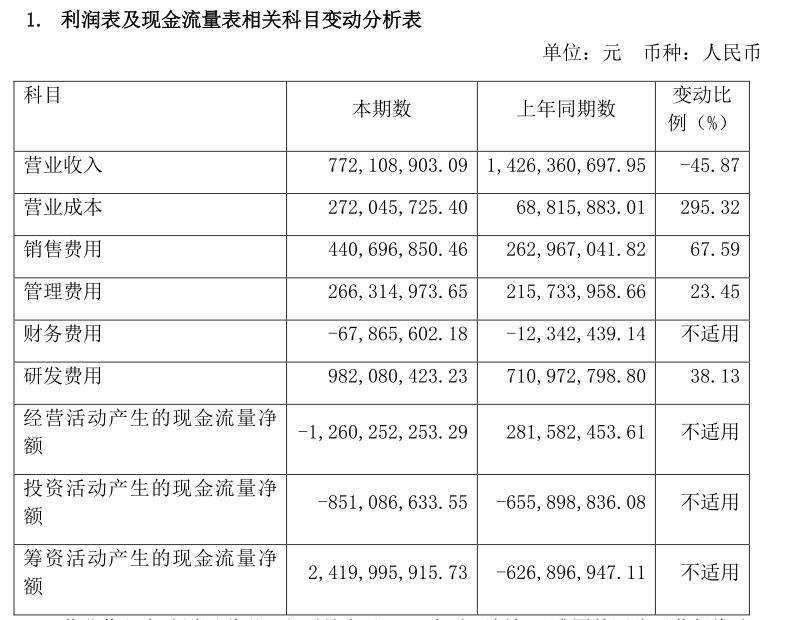

对于2022年营业收入同比减少45.87%,荣昌生物表示,主要是由于2021年公司授权西雅图基因公司获得维迪西妥单抗在荣昌生物区域以外地区的全球开发和商业化权益,收到西雅图基因公司支付的2亿美元(现约合人民币13.80亿元)首付款并确认收入,本年度公司没有此部分收入。

而净利润、每股收益较上年同比减少,除了因上述营业收入同比减少之外,本年度商业化销售投入团队建设费用和学术推广活动等增加,另各研发管线持续推进、研发费用大幅度增加。扣非后净利润仍为负数,主要由于公司对在研项目研发投入的持续加大以及对商业化产品泰它西普和维迪西妥单抗的推广力度的加大。

界面新闻注意到,荣昌生物过去一年的营业成本、销售费用同比大幅提高,均与旗下泰它西普和维迪西妥单抗被纳入国家医保目录有关。

其中,营业成本同比增加295.32%,原因系泰它西普和维迪西妥单抗于2021年底纳入国家医保目录,本年度泰它西普和维迪西妥单抗销量增加,相应产品销售成本等增加;销售费用增长67.59%,同样由于泰它西普和维迪西妥单抗纳入国家医保目录,导致商业化销售投入团队建设费用和学术推广活动等增加,公司商业化团队一线销售人员扩充以及商业化推广力度加大导致销售费用相应增长。

在研发投入方面,原本高达7.11亿元的投入进一步提高了38.13%,达到9.82亿元。由此可见,荣昌生物的研发投入已超过营业收入,占营业收入的比重为127.19%,同比增加77.34%。

对此,荣昌生物表示,主要由于本年度新药研发管线增加、多个创新药物处于关键试验研究阶段导致临床试验费、测试费等费用增加;研发人员增加、员工工资水平上涨导致人员费用增加。

相对应的,在研发人员方面,不仅研发人员数量达到1163人,较上一年度增加了近20%,而且研发人员的人均薪酬也达到27.66万元,较上一年度22.48万元增长了23.04%。

值得关注的是,在支撑生物制药公司研发的现金流方面,荣昌生物的经营活动产生的现金流量净额为-12.60亿元,因此营运资金主要依赖于外部融资与关联方借款。

荣昌生物提示风险称,若公司未来营运资金不足以覆盖所需开支,将会对公司的资金状况造成压力,若公司无法在未来一定期间内取得盈利或筹措到足够资金以维持营运支出,公司将被迫推迟、削减或取消研发项目,影响在研药品的商业化进度,从而对公司业务前景、财务状况及经营业绩造成不利影响。

与此同时,由于药品审评审批环节多、周期长、不确定性大,公司在研产品的上市进程可能受到较大程度的延迟或无法按计划获得上市批准。公司在研产品获得附条件批准上市后,后续可能无法获得完全批准,可能在市场拓展、学术推广、医保覆盖范围等方面的进展不达预期,营业收入可能无法如期增长,亏损可能进一步增加。

在此背景下,界面新闻注意到,荣昌生物计划向银行及其他金融机构申请总额不超过50亿元人民币的综合授信额度,用于短期流动资金贷款、项目贷款、中长期借款、银行承兑汇票和保函等授信业务品种。