中国外汇投资研究院金融分析师 张正阳

日本央行在16日召开的货币政策会议上宣布,继续维持超宽松货币政策,将长期利率波动幅度维持在正负0.5%,受日本央行维持超宽松货币政策影响,外汇市场日元贬值预期增强,日元对美元汇率一度达到141比1,而更为关键的展望报告中对于今年全年的核心通胀预测有所下调,并将2024年度由2.5%下降至1.7%后,但将2025年度调升至1.8%。由此市场对于物价目标是否能回归央行目标存疑,事实上从展望报告的预测解读日本央行对2%物价目标能否实现并没有足够的信心。虽然可以确认,去年以来物价上涨导致工资增长率上升,但它是否会导致工资和物价持续的良性循环尚待观察。

围绕于2%的物价目标,可以说日本央行目前正站在十字路口。在前景上看目前并非是毫无出路,一方面,随着今年春斗的尘埃落定,26年来最大幅度涨薪已预示着明年工资上升进一步提高,工资上涨对冲持续的物价上涨,2%的物价目标实现可以预见,因为这一条路一旦明确日本央行将极有可能转变货币政策,走向植田前期所提及的“货币紧缩”或“正常化”。

另一方面便是持续持续冲高的商品价格有放缓趋势,这也势必影响明年到明年的薪资情况,如若央行达到2%的物价目标,预计日本央行将把2%的物价目标设计为更为灵活化为“中长期”目标。而在这种情况下维持货币政策宽松便不可避免,因为长期化的货币宽松对日本而言利大于弊,在不调整货币政策的同时也能因此减少副作用,这也与目标继续货币宽松重新评估货币宽松框架的方向不谋而合。

基于此,从目前看,日本央行在短期实现2%的物价目标仍将是是困难的,因而判断以上日本央行可能选择的路径而言,第二条道路对日本来说或将是主要的方案。然而,在物价上涨远高于目标水平下,春斗中日本主要公司的管理层与工会举行跨行业的工资谈判中,如何实现涨薪并持续2%的物价目标也定将纳入讨论范畴。

所谓春斗即每年3月的跨行业的工资谈判,为敲定新财年的员工工资奠定基调。而在不少业内人士看来,今年这项被日本民间称为“春斗”的薪资谈判,将显得尤为关键。因为今年“春斗”的结果不仅出现历史以来最大幅度的涨薪,也在日本央行换届之际,对日本央行货币正常化的速度产生巨大影响。稳定的工资上涨对重振日本国内需求,以及可持续地将通胀保持在2%的目标附近至关重要。

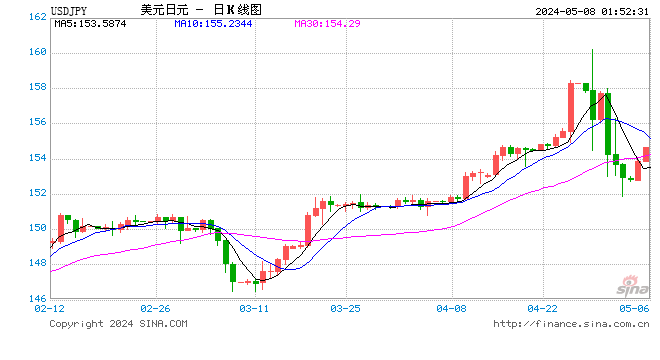

鉴于日本央行眼下正处于政策转变的关键窗口期,此次“春斗”的结果除了将对日本工人本身产生直接影响外,对债券、股票也较为关键,因为加薪幅度会影响日本通胀,进而影响日本央行的货币政策以及股债市场的走势。回归市场股市的创新高与汇率的走低便是最真实的写照,因此,在观察上半年经济、政策及物价动向评估下半年政策,下调前景的物价预估已显示出日本央行将物价目标重新定位为中长期的目标,因而在短期走上不调整货币政策的同时也能因此减少副作用的路径概率更大,如若调整或也将在明年下半年以后出现。

综上所述,在植田和男担任日本央行行长后不久,市场便热议日本央行就将结束其债券收益率控制政策,但从结束上看今年“春斗”的涨薪幅度远超超出市场预期,为日本长期的通胀夯实基础,这无疑给日本央行的政策提供更灵活的空间。而就短期而言,因为工资上涨可持续性的不确定性仍将促使日本央行在缩减刺激措施方面争论持续。

而回归市场,预计在6月议息会议中,日本央行仍将坚定维持宽松立场不变。在此背景下,目前日本摆脱通缩螺旋、进入新经济模式较为关键。而随着外资流入和估值提升,且日本企业确有能力将多余现金用于市值管理,外资投资日股的热情可能延续,当下所形成的正反馈将大概率推升股市持续上涨。除此之外,虽然面前在极度宽松的货币政策因素下,日元短线下行显著,但股汇负相关其实也是日元“避险”的一种表现。未来当全球风险偏好回落、权益市场受挫时,日元汇率势必将大幅升值。