中东资本盯上中国消费企业。日前,管理总资产最多的中东主权财富基金——阿布扎比投资局,通过旗下机构买入香港上市的凤祥股份近1.56679亿股,平均每股1.513港元。

而这只是中东资本大佬布局中国市场的一个缩影。Wind数据显示,截至二季度末,阿布扎比投资局出现在26家中国A股上市公司前十大流通股股东名单中。另外,中东主权财富基金之一的科威特投资局也出现在36家A股上市公司前十大流通股股东名单中。两只主权财富基金总计持有A股市值135.58亿元人民币。

“中东主权财富基金实力雄厚,注重以多元化投资提高长期投资收益水平,分享全球重要经济体的经济增长红利。”中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平接受《华夏时报》记者采访时表示,中东主权财富基金加仓中国股权资产,是用真金白银对中国经济、中国产业、中国智造、中国资本市场投下的信任票。这也证明从全球范围看,中国经济仍然是增长高地,中国资本市场充满投资机会。

阿布扎比投资局认购凤祥股份1.57亿股

日前,凤祥股份发布公告称,其于8月26日与认购方签署协议,有条件同意配发及发行股份,由认购方A和认购方B认购,认购股数分别约1.57亿股和0.26亿股,认购价格为每股H股1.5132港元。

其中,认购方A为Platinum Peony B 2023 RSC Limited,这是阿布扎比投资局间接全资拥有的公司。如果按照上限进行认购,相关交易完成后,阿布扎比投资局将间接持有凤祥股份约9.9%的股份。

凤祥股份表示,认购事项所得款项净额的70%将通过偿还集团的短期借款的方式,用以改善公司的流动资金状况。剩余30%拟用于补充公司的营运资金,主要用于补足公司的营运成本及开支,例如动物饲料成本、开发深加工鸡肉制品的佐料成本以及环境相关成本。

资料显示,公告中出现的阿布扎比投资局成立于1976年,是由阿联酋于1976年建立并持有的国家主权投资基金,负责管理阿联酋的石油储备资金,也是中东主权财富基金中管理总资产最多的主权财富基金。

近年来,中东主权财富基金正成为全球资本市场重要组成部分。根据另类资产数据和洞察机构Preqin发布的《2023年主权财富基金报告》,中东主权财富基金管理资产规模高达3.7万亿美元,占全球主权财富基金36%。

其中,就有4家中东主权财富基金跻身全球十大主权财富基金榜单。据主权财富基金研究所SWFI公布的最新排名,全球十大主权财富基金中,阿布扎比投资局(ADIA)管理总资产8530亿美元,全球排名第3位;科威特投资局(KIA)管理总资产8030亿美元,全球排名第4位;沙特公共投资基金(PIF)管理总资产7767亿美元,全球排名第6位;卡塔尔投资局(QIA)管理资产规模4750亿美元,全球排名第9位。

现身超62家中国企业前十大股东名单

中东主权财富基金逐步“杀入”中国市场。

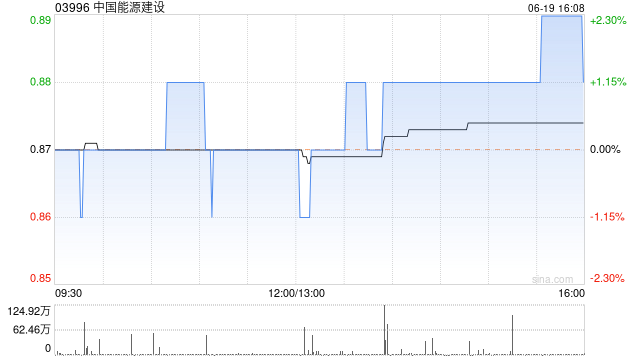

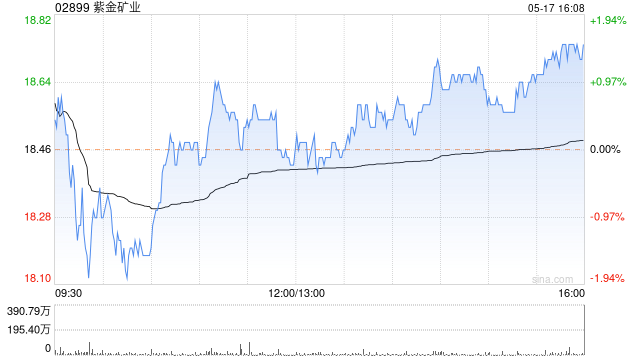

资料显示,阿联酋阿布扎比投资局在2008年于中国获得了合格境外投资者批准,成为首家中东QFII机构投资人。多年以来,该基金投资了不少中国企业。Wind数据显示,截至二季度末,阿布扎比投资局出现在26家中国A股上市公司前十大流通股股东名单中,总持股数4.7962亿股,总持有市值达77.35亿元。其中包括不少知名企业,包括紫金矿业、宇通客车、千禾味业等。

2011年12月,成立于1953年的科威特政府投资局也拿到QFII资格。截至二季度末,该基金跻身多家A股上市公司股东名单。Wind数据显示,科威特投资局出现在36家A股上市公司前十大流通股股东名单中,总持股数3.127亿股,总持有市值达58.23亿元。其中包括三花智控、晨光股份、恺英网络、中金黄金、飞科电器、上海电影等。

事实上,早在十多年前,科威特投资局和卡塔尔投资局就在北京设立了中国办公室。此外,多家中东主权财富基金在上海、香港等地设有直投团队,对股权私募、二级股票等皆有投资轨迹。

在石化能源领域,中东资本身影频现。2023年3月,沙特阿美以246亿元人民币买入荣盛石化10%股份,双方在原油采购、原料供应等多个方面进行合作。在此之前,沙特阿美还与北方工业集团、盘锦鑫诚实业集团签署最终协议,在辽宁盘锦投资837亿元重大精细化工项目。

在新能源汽车领域,也有中东“土豪”们的轨迹。6月11日,沙特阿拉伯投资部与华人运通签署了一项价值56亿美元的协议,双方将建立一家从事汽车研发、制造和销售的合资企业;6月19日,前途汽车母公司长城华冠与约旦最大的私营公司Manaseer Group签署战略合作协议,双方将共同在约旦建立合资公司;6月20日,蔚来宣布,已与阿联酋阿布扎比政府旗下投资机构CYVN Holdings签订股份认购协议,将通过定向增发和老股转让的方式进行总计约11亿美元的战略投资。

在业内人士看来,中东资本“偏爱”的背后,与中国市场巨大的潜力不无关系。Co-Found智库秘书长张新原对《华夏时报》记者表示,中东主权基金对中国市场的频繁布局表明他们对中国经济的长期增长潜力充满信心。中国作为全球第二大经济体,具有庞大的市场规模和潜在的消费能力,吸引着来自全球的投资者。同时,中东主权基金的投资行为也体现了对中国优质企业项目和中国市场的长期坚定看好。

近2万亿美元将投资中国资产

根据兴业证券的研究,近一年来,中东主权财富基金对美国的投资增速有所放缓,但加仓中国态势明显。资料显示,阿布扎比投资局对中国市场的投资占比已从2019年末的4.5%上升至2023年一季度的22.9%。

今年6月,港交所行政总裁欧冠升在出席第十届中国-阿拉伯企业家会议上表示,预计到2030年,中东主权基金的投资资本总量将从目前的4万亿美元增长150%至10万亿美元,届时可能将有超过10%—20%的投资投向中国。这也就是说,1万亿美元至2万亿美元的资金将被重新分配到中国的投资中。

而港交所主管尼古拉斯·阿古津(Nicolas Aguzin)表示,大型主权财富基金目前仅将其资产的1%至2%投资于中国。他认为这一数字将增长10倍,增量资金非常庞大。

在张新原看来,中东主权基金将巨额资金投向中国市场,将对中国资本市场产生积极影响。“中东主权基金的投资将为中国企业提供更多的资本支持,有助于推动中国企业的创新和发展;中东主权基金的投资将促进中国资本市场的进一步国际化,提升市场的竞争力和吸引力;中东主权基金的投资还将为中国市场带来更多的国际投资者和机构,进一步加强中国与国际资本市场的互动和合作。”

中东主权财富基金加仓中国资产,对于优化中国股权投资生态,提升中国资本市场发展质量都具有积极影响。张新原表示:“在‘一带一路’倡议下,原本就具有很强互补性的中国与中东经济,合作关系将更趋紧密。特别是人民币结算的拓展,将给中东国家带来更多的人民币资金储备,客观上这部分人民币资金需要回流通道。随着中国高水平制度型开放的推进,中国产业升级和中国资本市场发展质量的提升,在中东主权财富基金的资产组合中,中国资产的份额将稳步提升。”

责任编辑:徐芸茜 主编:公培佳