2023ESG全球领导者大会于9月13至15日在黄浦区绿地外滩中心举行,本次大会主题为“可持续的经济增长、社会发展和环境保护”。本次大会由新浪财经、中信出版集团主办,老凤祥联合主办,上海市经济和信息化委员会、上海市黄浦区人民政府特别支持。

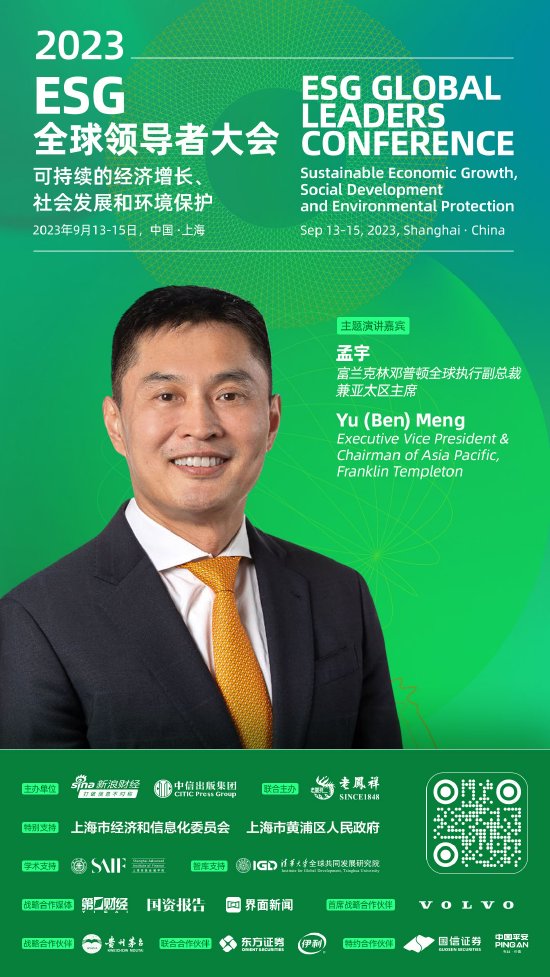

富兰克林邓普顿全球执行副总裁兼亚太区主席孟宇 Ben Meng发表了演讲。孟宇表示,ESG在过去几年经历了由理念到实践的高速发展。有越来越多的资本力量正加入到这一事关人类命运的转型之中。去年,仅应对气候变化相关的投资就约为1万亿美元,而在更为广泛的ESG领域,截至去年底,全球资本共计投入约2.5万亿美元。这些数字充分认证了ESG投资发展正驶入“快车道”。

可持续投资理念的落实不仅需要顶层监管设计,更需要底层财务动机。目前,ESG中缺少了代表“Finance”的字母“F”, 而在落实过程中,金融资本的力量是举足轻重、不可缺少的。当前,ESG投融资因存在巨大资金缺口。例如,仅在能源转型方面,全球每年至少需要投入数万亿美元,并维持30年至40年,才能打造一个真正的全球零碳经济。因此,引导更多的金融资本流入ESG领域迫在眉睫。

那么如何有效吸引金融资本开展ESG投资呢?我认为,只有“高质量信息披露”与“高效激励机制”的协同作用才能真正释放资本市场在气候投资领域的巨大潜能。一方面,需要在统一的标准下为投资者提供高质量的数据,以便其将ESG相关的风险收益因素定量地纳入自身原有投研框架和分析工具中;另一方面,需要给投资者提供正确的激励机制,例如去除化石燃料补贴和碳排放定价等。

以下为实录全文:

各位领导、各位来宾,女士们先生们, 大家下午好!

感谢新浪财经和ESG全球领导者峰会让我有机会与大家分享我对ESG投资的一些看法。

ESG在过去几年经历了由理念到实践的高速发展。有越来越多的资本力量正加入到这一事关人类命运的转型之中。去年,仅应对气候变化相关的投资就约为1万亿美元,而在更为广泛的ESG领域,截至去年底,全球资本共计投入约2.5万亿美元。这些数字充分认证了ESG投资发展正驶入“快车道”。

与此同时,“洗绿”(Green Washing)风险也相应提高。一边是市场日益强烈的ESG产品需求,另一边是全球统一标准与信息披露框架的缺位,这一现状成为了洗绿行为出现的诱因。随着ESG投资变得愈发流行,一些基金开始争相为自己贴上这一标签,而对于自身是否名副其实却不甚在意。例如,巴克莱银行(Barclays)的一项研究发现,那些自贴“可持续发展”标签的ESG基金,其选股特征与传统基金并无显著差异。

但同时,令人鼓舞的是,全球各国监管部门、各类金融机构不断努力完善ESG发展框架,力求让“洗绿”无处遁形。2021年,美国证券交易委员会(SEC)以投资者利益为出发点,发表了《SEC审查风险快讯》。该《快讯》明确指出从事ESG投资业务的公司,应加强对合规薄弱环节的管控,尤其应注意金融产品的ESG披露和市场推广材料是否真实准确,且是否与其投资实践相符。

《SEC审查风险快讯》的发布,大大促进了监管措施向ESG领域的延伸。2022年起,美国与欧盟市场开始加速强化ESG基金监管、提高ESG投资标准,涉及从ESG基金名称、分类到信息披露等方面更加严格的要求。

中国也在国际ESG披露方面积极贡献力量。今年6月国际可持续准则理事会(ISSB)发布了两条新准则。这两份准则不仅充分接纳了中国有关部门的修订意见,更在未来有可能成为国内相关会计准则修订的参考基础。我们十分高兴地看到全球ESG体系建设正不断提速。

可持续投资理念的落实不仅需要顶层监管设计,更需要底层财务动机。目前,ESG中缺少了代表“Finance”的字母“F”, 而在落实过程中,金融资本的力量是举足轻重、不可缺少的。当前,ESG投融资因存在巨大资金缺口。例如,仅在能源转型方面,全球每年至少需要投入数万亿美元,并维持30年至40年,才能打造一个真正的全球零碳经济。因此,引导更多的金融资本流入ESG领域迫在眉睫。

那么如何有效吸引金融资本开展ESG投资呢?我认为,只有“高质量信息披露”与“高效激励机制”的协同作用才能真正释放资本市场在气候投资领域的巨大潜能。一方面,需要在统一的标准下为投资者提供高质量的数据,以便其将ESG相关的风险收益因素定量地纳入自身原有投研框架和分析工具中;另一方面,需要给投资者提供正确的激励机制,例如去除化石燃料补贴和碳排放定价等。

在信息和数据披露方面,中国、美国和欧盟三大经济体,同时也是三个最大的碳排放集团,都开始强制要求披露气候数据。而且,这三大经济体都在尝试使用气候相关财务披露工作小组(TCFD)的数据标准。这也增加了我对未来能够获取高质量数据的信心。而资本市场的特点是一旦获得了高质量的数据,在机构自身发展、竞争的过程中,便会很快形成,例如基准、风险、预期回报等任何类型的定量分析工具。

在机制激励方面,目前全球三大经济体都在为碳定价,从而为减排及相关投资提供市场激励。创建全球碳定价市场,已然并将持续带来深远影响。美国采取“胡萝卜”方式,对减少碳排放给予补贴;欧洲采取的是“大棒”方式,如果不减排、便征税。在经济学中,无论胡萝卜还是大棒都能达到目的。

这两个I,即Information 和Incentive,的进一步完善是发挥资本市场力量的必要前提。在巨大的发展需求下,数据标准和财务动机正在加速演进、不断完善,因此我们说世界正处在于ESG投资发展的拐点时刻。

人类是休戚与共的命运共同体,ESG发展事关我们每一个人。众所周知,当前极端气候的发生频率和严重程度都在不断增加。全球气候的变化会给局部地区带来致命性的影响。

同时,气候变化依据自然规律演变,在我们达到净零排放前,极端气候还将进一步恶化。想想我们的净零承诺:美国等许多发达国家是2050年,中国是2060年,印度是2070年。这意味着在未来近40年的时间里,情况很有可能会越来越糟。

这就是全球各类投资者高度重视气候变化领域投资的原因之一,也是在座各位全球ESG领导者所共同承担的责任。要激活希望,我们就必须激活资本。为了共同生存,我们必须共同努力!

谢谢大家!

上海高级金融学院为本次大会提供学术支持,清华大学全球共同发展研究院为智库支持。沃尔沃为首席战略合作伙伴,茅台为战略合作伙伴,东方证券、伊利为联合合作伙伴。金典零碳有机奶为ESG全球领导者大会唯一指定乳品。

新浪财经ESG评级中心简介

新浪财经ESG评级中心是业内首个中文ESG专业资讯和评级聚合平台,致力于宣传和推广可持续发展,责任投资,与ESG(环境、社会和公司治理)价值理念,传播ESG的企业实践行动和榜样力量,推动中国ESG事业的发展,促进中国ESG评估标准的建立和企业评级的提升。

依托ESG评级中心,新浪财经发布多只ESG创新指数,为关注企业ESG表现的投资者提供更多选择。同时,新浪财经成立中国ESG领导者组织论坛,携手中国ESG领导企业和合作伙伴,通过环境、社会和公司治理理念,推动建立适合中国时代特征的ESG评价标准体系,促进中国资产管理行业ESG投资发展。