来源 中信建投证券研究

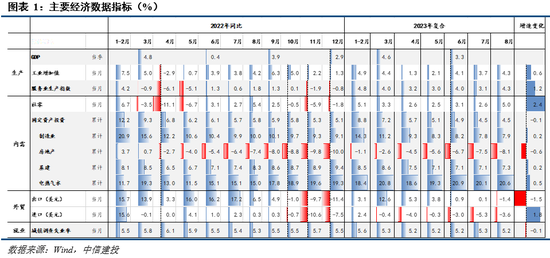

8月经济数据普遍好转,生产端工业、服务业增速回升,需求端消费、投资、出口均有改善,价格端PPI环比转正、同比连续两月收窄,金融端社融企稳回升。总量回升的同时,结构升级的特征愈发明细,高端制造、能源转型领域投资高增长。但房地产领域总体仍疲弱,是制约当前经济复苏强度的主要矛盾。

中信建投宏观与地产团队带来最新解读:

宏观:经济金融物价共振回暖

地产:销售降幅收窄,政策优化下回暖势头可期——8月统计局房地产数据点评

01

经济金融物价共振回暖

核心观点:8月经济数据普遍好转,生产端工业、服务业增速回升,需求端消费、投资、出口均有改善,价格端PPI环比转正、同比连续两月收窄,金融端社融企稳回升。总量回升的同时,结构升级的特征愈发明细,高端制造、能源转型领域投资高增长。但房地产领域总体仍疲弱,是制约当前经济复苏强度的主要矛盾。

8月后政策对扩大需求的支撑力度步加大,地产调整优化政策不断落地也有望减弱房地产对经济的拖累,外需企稳回升的曙光微现,预计我国经济继续保持修复向好的大方向不变。

简评:2023年9月15日,国家统计局发布8月份系列经济数据。

一、工业:内外需求边际改善,生产加快

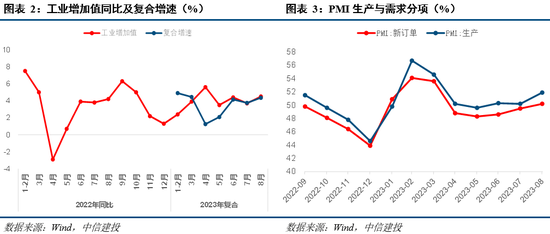

8月工业增加值同比增4.5%(前值3.7%),两年平均增4.3%(前值3.7%),均有回升。

一方面是国内需求有所回暖,消费和投资增速均有回升,PMI分项中反应需求的新订单指数在8月再度回升至枯荣线之上,达到50.2%。另一方面外需也出现边际改善,全球制造业PMI在8月实现回升,而美国制造业PMI已在7、8月连续两个月实现上行,我国出口增速也同比降幅收窄。需求回暖带动生产改善的同时,价格端也有反馈,8月PPI环比实现年内首次转正,PPI同比也连续两个月回升。

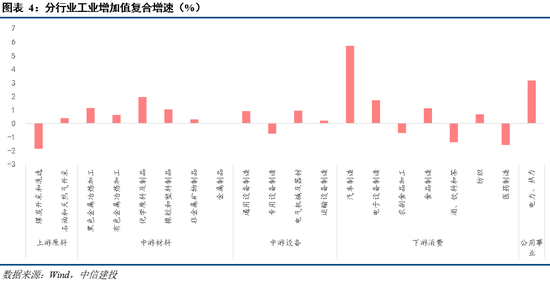

分行业看,多数行业增加值的复合增速回升,汽车、化学原料及制品、电子设备、电力热力行业改善最为明显,煤炭开采、医药等行业放缓相对较多。

二、服务业和消费:疤痕效应渐弱,服务和消费改善

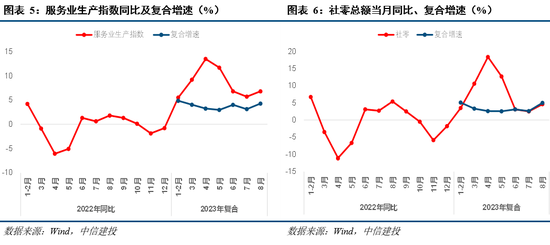

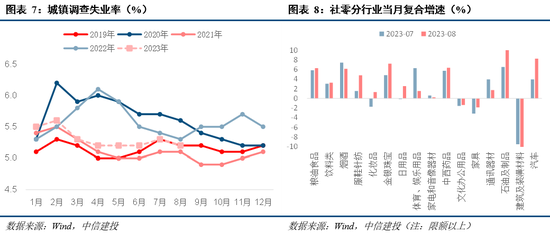

8月服务业生产指数同比增6.8%(前值5.7%),两年平均增4.3%(前值3.1%),8月社零总额同比增长4.6%(前值2.5%),两年平均增5%(前值2.6%),均有回升。

消费结构上,必选稳健,极端气候扰动过后与出行相关的餐饮、服装、化妆品明显回升,汽车消费在促销活动增多下也大幅改善,地产后周期消费品中家具有所回暖,家电、装潢材料仍未有起色。

居民就业情况总体改善,调查失业率回落0.1个百分点至5.2%,和2019年同期相当,好于2020年、2022年。疫后居民就业、收入逐步改善,消费能力和意愿逐步提升,疤痕效应逐步转淡,消费增速逐步抬升并向常态化增速靠拢是符合预期的。

三、投资:边际回暖,产业升级带动制造业投资超预期

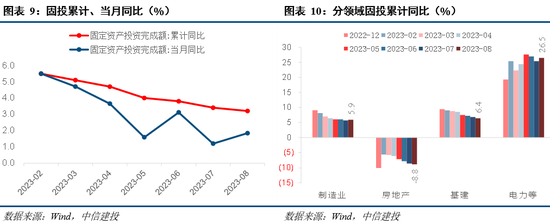

8月固定资产投资累计同比增长3.2%(前值3.4%),单月同比增长1.8%(前值1.2%),边际改善。

基础设施投资累计增长6.4%(前值6.8%),电热气水领域投资累计增长26.5%(前值25.4%),总体上广义基建维持较高增速。

分领域看,能源转型带动下电热气水投资增长26.5%,且增速加快,铁路投资保持23.4%的高增长,水利4.8%,道路1.9%,公共设施-0.6%,增速均放缓。

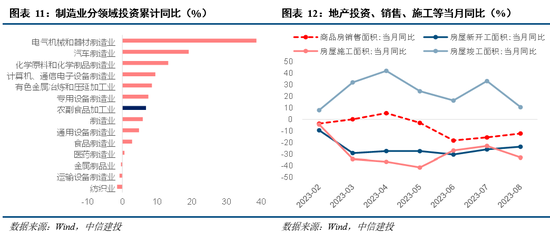

制造业投资累计增长5.9%(前值5.7%),今年来首次回升,

在行业利润负增长、出口负增长的背景下,制造业投资增速加快超出预期,产业升级驱动投资的特点愈发明显,电气机械和器材制造业投资增长38.6%,仪器仪表制造业投资增长24.5%,汽车制造业投资增长19.1%,计算机、通信和其他电子设备制造业投资增长9.5%。而传统的经济周期驱动的逻辑减弱,不过化学原料及化学制品制造业投资增长13.2%。

房地产开发投资累计增长-8.8%(前值-8.5%),单月增长-11%(前值-12.2%),边际改善。

单月商品房销售同比-12.2%(前值-15.5%),新开工-24%(前值-26%),略有回升,施工-33%(前值-23%),竣工11%(前值33%),有所转弱。总体看地产仍是制约经济复苏的主要矛盾,随着认房不认贷等放松性政策落地见效,房地产领域数据有望在四季度回暖。

风险提示:消费复苏的持续性仍存不确定性。今年以来,居民消费开始回暖,但恢复水平有限,未来延续低位震荡,还是能继续向常态化增速靠拢,仍需密切跟踪。消费如持续乏力,则经济回升动力受限。

地产行业能否继续改善仍存不确定性。本轮地产下行周期已经持续较长时间,当前出现短暂回暖趋势,但多类指标仍是负增长,未来能否保持回暖态势,仍需观察。

欧美紧缩货币政策的影响或超预期,拖累全球经济增长和资产价格表现。

地缘政治冲突仍存不确定性,扰动全球经济增长前景和市场风险偏好。

报告来源

证券研究报告名称:《经济金融物价共振回暖——8月经济数据点评》

对外发布时间:2023年9月16日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

黄文涛,执业证书编号:S1440510120015

王泽选,执业证书编号:S1440520070003

02

销售降幅收窄,政策优化下回暖势头可期——8月统计局房地产数据点评

核心观点:8月全国商品房销售面积单月同比下滑12.2%,降幅较上月有所收窄。7月24日政治局会议以来,各核心城市相继在地产调控政策上进行优化,包括四大一线城市实行“认房不认贷”,南京、大连、济南、青岛等核心二线城市相继取消限购限售。观察9月以来高频销售数据,楼市已经出现回暖势头,政策效果明显。伴随更多城市优化政策落地实施,复苏趋势有望延续,带动回款提升,进而提振房企开工意愿,地产投资有望获得改善。

统计局公布房地产市场运行情况,2023年8月销售面积、投资额、新开工面积、竣工面积分别为7386万平方米、9183亿元、6922万平方米、5321万平方米,同比增速分别为-12.2%、-11.0%、-23.6%、10.6%,前值分别为-15.5%、-12.2%、-25.9%、33.1%。

销售降幅收窄,政策优化推动楼市回暖。2023年8月全国商品房销售面积同比下滑12.2%,降幅较上月有所收窄。自7月24日政治局会议提出适时调整优化房地产政策,因城施策用好政策工具箱以来,核心城市政策放松力度加大、节奏加快,9月初四大一线城市实行“认房不认贷”,南京、大连、济南、青岛等核心二线城市相继取消限购限售。9月以来30大中城市商品房成交面积同比下降8.5%,降幅较上月同期大幅收窄22.2个百分点。政策优化效果持续,楼市回暖势头可期。

房企融资仍有压力,投资开工有所修复,趋势有望持续。8月房企到位资金同比下降25.4%,降幅有所扩大,从各项资金来源来看,房企的间接和直接融资仍有压力,回款因前期销售下行也较为疲弱。8月房地产开发投资额同比下降11.0%,新开工面积同比下降23.6%,降幅均较上月有所收窄,随着政策效果传导,后续销售回暖有望带动回款提升,进而提振房企开工意愿,投资有望获得改善。

调控政策持续优化,销售回暖势头可期,推荐重点布局高能级城市的房企和交易型公司。8月地产销售与投资指标均有所好转,随着核心城市政策出台的力度加强、节奏加快,刚性和改善性需求有望持续释放,从而带动销售逐步复苏,行业信用风险也有望随之缓释。重点布局于高能级城市的房企将率先从楼市回暖中受益,超大特大城市城中村改造也将为行业带来新的机遇。

风险提示:房地产销售、结转及房企信用修复可能不及预期。

报告来源

证券研究报告名称:《销售降幅收窄,政策优化下回暖势头可期——8月统计局房地产数据点评》

对外发布时间:2023年9月17日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

竺劲 SAC 编号:s1440519120002

SFC 编号:BPU491