中国货币市场

文章系统回顾美国地区银行危机,分析其出险情况、救助措施,指出其出险原因内部因素为经营模式脆弱性,外部为美国加息周期下的挤兑风险。文章初步探讨了下一阶段美国银行业前景,并总结了此次危机的几点启示,指出国际金融危机后的监管改革在阻止危机传染方面发挥了积极作用,应重视地区银行和中小型银行引发的风险,并妥善处理货币政策与金融稳定的关系。

继2023年3月硅谷银行等三家地区银行出险以来,美国金融市场有所回稳,风险传染得到抑制,短期内爆发系统性风险的概率不大。但美国银行业风险仍存,特别是中小银行脆弱性较高,不排除随美国经济下行而进一步暴露风险的可能。

一、美国地区银行危机回顾

(一)硅谷银行和签名银行出险情况

硅谷银行挤兑危机猝不及防,成为美国地区银行危机导火索。硅谷银行(SiliconValley Bank)是今年最早倒闭的美国大型地区银行,它受美联储及加州金融监管机构监管,主营业务是为科创企业及科创领域私募股权与风投提供融资。截至去年末,该行为美国第16大银行,总资产2090亿美元,存款1754亿美元,不受美国联邦存款保险公司(FDIC)保险的存款占比93.8%。2023年3月8日,主营加密货币业务的银门银行(SilvergateBank)宣布自愿清算,市场对科创行业信心受到冲击。3月9日,硅谷银行宣布巨额投资损失和再融资行为,引发市场信心崩塌,未投保储户竞相取款以规避损失。受此影响,美国金融市场剧烈动荡。市场迅速识别出其他存在脆弱性的地区银行:西太平洋合众银行、西部联盟银行、第一共和银行等均因股价暴跌40%~50%而停盘,挤兑风险呈蔓延之势。

签名银行危机接踵而至。纽约签名银行(Signature Bank of New York)受FDIC及纽约州金融监管机构监管,主营业务包括商业地产贷款和为私募股权基金、数字资产提供服务。截至去年末,该行为美国第29大银行,总资产1104亿美元,存款886亿美元,未投保存款占比89.3%。去年下半年以来,签名银行因加密货币“寒冬”及后续负面事件受到市场密切关注,存款持续流失,股价不断下跌。2023年3月9日,继银门银行和硅谷银行相继爆雷后,市场又传言签名银行卷入FTX交易所与银门银行洗钱事件。10日,签名银行爆发大规模挤兑,不得不向美国联邦住房贷款银行和纽约联储寻求流动性支持。9—10日,该行股价下跌32%。该周周末,储户预约提款增加79亿美元,远超签名银行现金储备30亿美元,签名银行也陷入危机之中。

美国监管当局迅速介入,提供全额存款保护和流动性支持,并为两家银行撮合买家。3月10日,加州金融保护与创新部宣布关闭硅谷银行,并指定FDIC为接管人,负责后续资产处置。12日,纽约州金融服务局宣布关闭签名银行,同样指定FDIC为接管人。同日,美国财政部、美联储和FDIC抢在亚洲金融市场开盘前发表联合声明,引用系统性风险例外条款,对硅谷银行和签名银行未投保存款提供全额保护,以防止挤兑风险传染。同时,美联储创设“银行定期融资计划”(BTFP),允许银行按抵押品面值而非市价获得流动性支持,期限最长可达一年,美国财政部为该计划提供250亿美元担保。在FDIC撮合下,3月20日纽约社区银行同意收购原签名银行,3月27日第一公民银行同意收购原硅谷银行。FDIC承担的成本估测为160亿美元(硅谷银行)和25亿美元(签名银行)。

(二)第一共和银行出险情况

第一共和银行“缓慢而确定地”倒下,成为美国史上倒闭的第二大银行。与前两家地区银行突然爆雷不同,第一共和银行(First Republic Bank)从3月风险暴露到5月被关闭的整个过程都受到市场密切关注,且市场分析逐步倾向于认为该行难逃一劫。第一共和银行受FDIC和加州金融监管机构监管,主营业务是为高净值人群提供住宅、商业和个人存贷款服务及私人财富管理服务。截至去年末,该行为美国第14大银行,总资产2126亿美元,存款1195亿美元,未投保存款占比67.4%。硅谷银行倒闭后的恐慌中,第一共和银行因房地产抵押贷款和证券资产巨额浮亏而遭遇股价暴跌和存款挤兑。3月1—20日,该行股价从123美元跌至12美元,跌幅超过90%。4月24日,该行财报披露一季度存款流失1000亿美元,再度引发市场恐慌,4月25—28日,其股价跌至3.5美元,2023年以来市值已蒸发97%。

第一共和银行多次尝试自救,但积重难返。据市场测算,截至一季度末,该行45%的融资来源已被替换为政府性资金,而去年末该比例只有7%。这些资金的融资成本介于4.8%~5.0%左右,远高于该行1.4%的吸储成本,而该行资产端的回报率仅3.7%。这意味着第一共和银行虽然还能靠政府借款勉强度日,但已丧失了盈利能力,继续经营只会越亏越多,破产清算是大概率事件。

美国政府未向第一共和银行提供全额存款保护,但通过分担成本的方式为其撮合了买家。5月1日,加州金融保护与创新部宣布关闭第一共和银行,并指定FDIC为接管人。同日,FDIC与摩根大通达成购买与承接协议,摩根大通同意承接第一共和银行的920亿美元存款、1730亿美元贷款和300亿美元证券,FDIC将对其中的住房抵押贷款和商业地产贷款提供损失分担,并提供约500亿美元的五年期固定利率融资支持。FDIC承担的成本估测为130亿美元。

二、美国地区银行

出险成因分析

(一)内部因素:出险银行经营模式具有相似的脆弱性

一是依靠不稳定的融资来源实现快速扩张。从扩张速度看,出险银行都在近五年经历了快速扩张。从融资来源看,出险银行的快速扩张高度依赖未投保存款。未投保存款的储户结构单一且高度不稳定,更容易引发挤兑危机。

二是经营模式与科创行业和商业地产高度关联。科创行业属高风险行业,商业地产与经济繁荣度密切相关,二者均对经济周期极为敏感。疫情暴发后,远程办公需求推动科创行业繁荣,大量资金涌入并转化为银行存款。随着美联储激进加息和美国经济增长放缓,科创行业和风投繁荣期也最先结束,科创公司不得不消耗存款维持经营,导致银行存款又快速流失。与科创行业的密切关联性也是三家银行在一众地区银行中最先爆发风险的重要原因。

三是流动性和利率风险管理不足。美联储和FDIC报告显示,过快扩张导致出险银行的管理和内控未能跟上,暴露出大量公司治理问题。例如,硅谷银行在规模成倍增长的情况下,未能及时升级风控框架;面对2021年大量涌入的存款,该行有效贷款能力不足,主要将资金配置于中长期债券,其债券资产占总资产比重高达55%,是同业水平的两倍多,加大了利率风险脆弱性。去年二季度以来,该行存款持续流失,但也未能采取措施改善流动性。签名银行同样存在资产负债不匹配问题;第一共和银行83%的贷款为房地产抵押贷款,对利率非常敏感。

(二)外部因素:美国进入加息周期是根本原因,监管放松为部分银行激进扩张埋下隐患,社交媒体等加速了挤兑风险传播

一是美国经济已进入加息周期,而历史上美国加息周期往往伴随经济衰退和银行业危机。疫情以来,美国货币政策极度宽松,不惜以通胀为代价刺激经济增长。但自2022年3月以来,为对抗通胀,美联储货币政策“急转弯”,连续10次加息,将利率从0%~0.25%升至5%~5.25%,为史上加息最快时期。银行为顺周期行业,资产负债的双重挤压导致银行在加息周期更容易爆发危机,美国历史上多次重大银行业危机都是在美联储加息过程中爆发的,这次也不例外。

二是特朗普时期的金融监管放松为此次危机埋下隐患。一是监管文化转向宽松。二是监管标准放松。2018年7月,美联储将“大型银行”的划定标准由总资产500亿美元提高到1000亿美元,此举导致硅谷银行被纳入“大型银行”监管的时点滞后了三年。三是监管落实不力。美联储2021年5月将硅谷银行的监管分类正式从“地区银行”升级为“大型银行”,但直到2022年8月才正式向硅谷银行发送首次监管评级结果,其中包含了硅谷银行治理和内控存在缺陷这一重要信息。由于过渡期过长,硅谷银行升级为大型银行后本应接受的首次压力测试甚至到其倒闭时仍未实施。

三是社交媒体和网上银行加速银行挤兑。

三、前景展望

短期内,美国地区银行危机引发系统性风险的概率不大,但美国银行业潜在风险仍存,特别是中小银行脆弱性较高,可能随经济下行而进一步暴露,造成金融市场波动。同时,美国监管当局强化监管规则在提升银行业韧性的同时,也将激励银行收紧贷款条件,客观上加大经济下行压力。

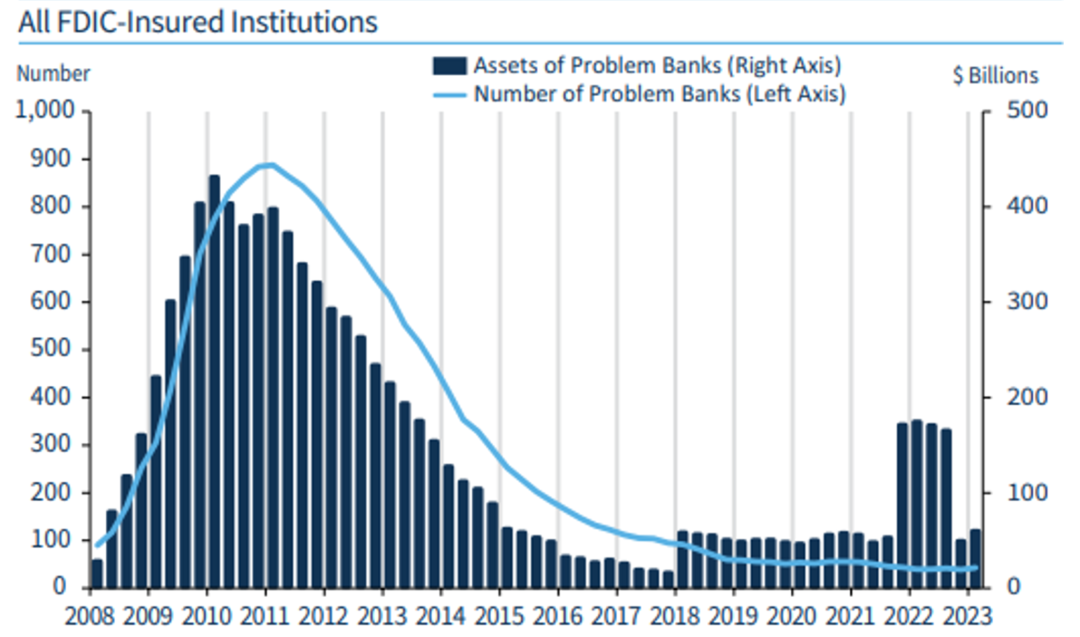

美国金融市场信心恢复,风险传染得到抑制,短期内爆发系统性风险的概率不大。在三家问题银行被快速接管出售后,美国银行业短期内风险出清,行业股指低位企稳,部分前期遭抛售的地区银行股价也止跌回升,目前暂未看到危机向其他地区银行进一步蔓延之势。2023年5月,美联储在《金融稳定报告》中指出,美国银行业保持韧性且资本强劲。6月,美联储对23家大型银行的压力测试结果显示,大银行整体稳健,截至去年末一级核心资本充足率14.1%,不利情境下的损失吸收能力超过5400亿美元。FDIC的2023年一季度银行业调查也显示,问题银行43家,环比增加4家,但远低于国际金融危机期间的近900家,也低于疫情期间的300多家(见图1)。

图1 FDIC“问题银行名单”中的银行数量与资产规模

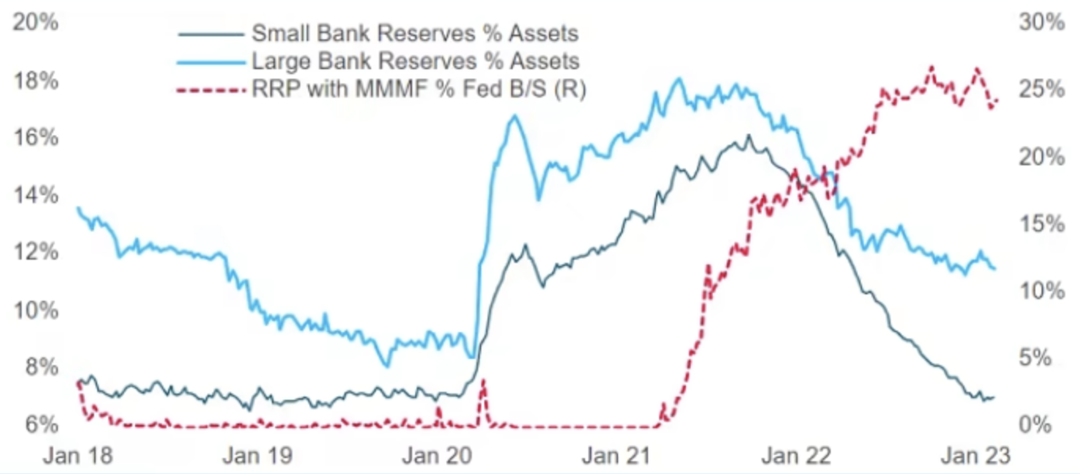

但美国银行业脆弱性仍存,不排除未来更多银行暴露风险的可能性。一是中小银行流动性压力较大,特别是高度依赖未投保存款的银行。美国银行业超额准备金分布不均,以大银行持有为主,前五大行持有近一半,中小银行资金面并不宽裕(见图2)。融资紧张使银行更容易受到挤兑的威胁。同时,这也会增加银行融资成本,包括迫使银行提高存款利率、借入更加昂贵的短期批发债务等,进而降低盈利能力。

图2 小银行准备金远低于大银行

二是不少银行仍面临较高利率风险,浮亏隐患不容小觑。硅谷银行的案例已经显示了所谓“浮亏”的危险性。

三是中小银行商业地产敞口较大,对经济下行期商业地产的价格调整尤为敏感。目前,美国商业地产估值处于历史高位,且已出现下行迹象。受美联储加息、经济下行、远程办公导致对办公楼的结构性需求下降等因素影响,商业地产未来存在估值大幅调整风险。美国中小银行是商业地产贷款主体。近期,已有银行开始折价出售商业地产贷款以进行止损。未来如果出现商业地产估值大幅调整,可能促使更多银行亏损并出售资产,严重情况下可能导致商业地产价格螺旋式下降,成为系统性风险的导火索。

新一轮金融监管改革在强化银行业韧性的同时,也可能约束银行放贷,加大经济下行压力。在美国参议院今年5月召开的审查金融监管工作的听证会上,美联储、FDIC、货币监理署及加州和纽约州金融监管当局均表示将致力于建立更强有力的监督和监管框架。7月,美联储主管金融监管的副主席巴尔率先提出以强化资本水平为核心的改革方案。据估计,该方案将导致总资产1000亿美元及以上的银行资本充足率提高约2个百分点。美联储还拟取消2019年监管豁免,恢复要求总资产达到1000亿美元的所有银行在计算资本需求时计入可供出售证券(AFS)浮亏,扩大压力测试覆盖的风险,加紧落实巴塞尔协议III等。强化资本约束有利于提升银行业韧性,特别是此前受监管不足的、资产规模位于1000亿~2500亿美元区间的银行。但高资本充足率也对银行的放贷能力构成限制,可能在经济下行期间造成一定顺周期效果。尽管改革方案从提出到实现可能需要较长一段时间,但改革建议的发布已开始影响银行业行为,促使其加强资本积累和更加审慎地发放贷款。

四、几点启示

一是国际金融危机后的监管改革在阻止危机传染方面发挥了积极作用。2008年国际金融危机以后,国际金融监管改革大幅增强了对大型银行特别是全球系统重要性银行(G-SIBs)的监管,显著提高了对这些银行的资本要求。本次地区银行危机期间,美国的特大型银行资本充足率较高,经营较为稳健,在危机中起到了“压舱石”的作用,有助于稳定市场信心,避免危机传染。同时,国际金融危机后,美国当局将存款保险保额由10万美元上调至25万美元,加强了存款保险基金积累,并建立了更加快速、完善的银行处置机制,这也有助于美国金融监管部门在危机期间迅速处置问题银行并为未投保存款提供保障,对稳定市场情绪、阻止恐慌情绪和挤兑进一步蔓延起到积极作用。

二是地区银行和中小型银行也可能引发系统性风险,宜予以足够重视。国际金融危机后,美国金融监管框架重点关注资产超过2500亿美元的特大型银行,对中小银行的监管有所放松。美国有4000多家银行,但资产超过2500亿美元的只有13家,不少资产规模在1000亿~2500亿美元的银行(如硅谷银行)未受到及时充分的监管约束。地区银行危机表明,特大型银行的稳健固然重要,但不能完全代替整个银行业的稳健性,地区银行和中小型银行也可能引发系统性风险。美联储近期提出的监管改革方案特别强调将总资产在1000亿美元及以上的银行纳入改革范围,表明美国当局已在着手解决这一问题。

三是宜妥善处理货币政策与金融稳定的关系,特别是在货币政策进行重大转向时加倍关注金融稳定。疫情暴发后,主要发达经济体出台了大力度、长时间的量化宽松,向银行体系注入了大量“廉价货币”。由于特大型银行受监管较严,超发货币自然流向了受监管较松的地区银行、中小型银行和非银行金融机构,造成局部风险过度积累。去年以来,随着通胀快速上行,美联储被迫转向货币紧缩,前期积累的金融脆弱性便以地区银行危机的形式暴露出来。这短期看是美联储加息的结果,但危机的种子却是在前期货币政策过度宽松时就已经埋下。因此,美国地区银行危机并非简单通过加强监管就可以避免,最根本的解决方案还是要妥善处理货币政策与金融稳定的关系,解决货币政策大放大收引致宏观环境剧烈调整的症结,并在货币政策进行重大转向时加倍关注金融稳定。