在权益市场整体低迷的情况下,年内可转债市场表现整体稳定,被不少投资者视为最后的“避风港”。但是近期可转债行情持续下行,最后的“避风港”也翻起波涛。

多位市场人士对券商中国记者表示,近期可转债市场回调的原因复杂,股市、债市的低迷都压抑了可转债上涨的空间。同时,个券强赎、闪崩等与市场低迷的情绪相互强化,进一步压低了市场的做多意愿。

“可转债抗风险的属性仍然较强,但是股市、债市等市场下行带来的压力也越来越明显,在全市场回报率都偏低的背景下,可转债也许很难独善其身。”上海一位机构投资人士对券商中国记者表示。

“避风港”遭遇风波

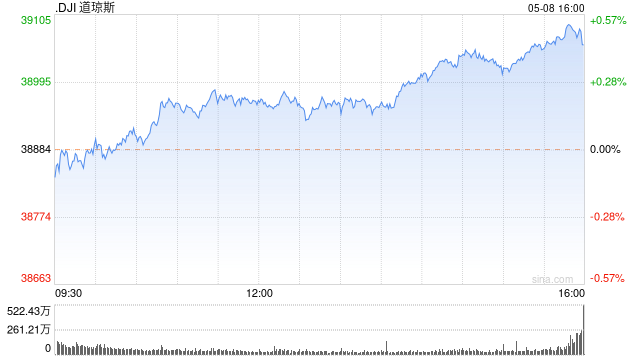

可转债是今年市场中表现最好的品种之一。中证转债指数年内涨幅一度超过5%,即便是近期可转债市场持续回调,中证转债指数年内涨幅也有2.07%,远远跑赢主要股指。因此,很多投资者把可转债当作股市低迷环境下的“避风港”。

但是,近期“避风港”也遭遇了风波。自从9月5日短期反弹结束以来,中证转债指数持续下行,特别是9月7日单日指数下跌1.08%,这对于向来稳定的可转债市场已经是非常大的跌幅。

从市场分析来看,本轮市场的下跌并不是单一因素导致,股市债市近期都无法为可转债提供正向支持。

“权益市场的缩量下跌直接影响了可转债的转股价值,同时市场在缺乏赚钱效应的背景下,情绪溢价开始收敛。”纽达投资创始人邬雄辉在接受券商中国记者采访时坦言。

前述机构人士解释,可转债具备股和债的双重特点,本质上是一份债券加上一份股票的看涨期权,而超额收益的核心来自于正股的股价上涨。在权益市场低迷的背景下,发行转债的上市公司股价持续下跌,带动了可转债行情的下行。

中信证券首席经济学家明明也指出了这一点,他认为,近期权益市场情绪持续走弱,导致可转债市场跟随权益市场同步回调。

不过,权益市场的低迷并不是近期才有,可转债的行情遇挫,与近期的债市表现也密切相关。随着近期市场流动性压力增大,债券市场出现了显著回调,不少资金选择获利了结。

同时,债市的回调也导致了理财资金的持续流出,最终给转债市场带来压力。

德邦证券研究显示,截至9月17日,银行理财存续规模约为25.85万亿元,9月10日环比减少1990.33亿元。从机构类型来看,各类型机构存续规模均环比减少,股份理财子和国有理财子环比减少明显;从投资性质来看,固定收益类产品存续规模大幅环比减少,现金管理型产品存续规模大幅环比增加:从投资期限来看,除每日开放型产品存续规模环比上升外,其余投资期限产品存续规模均环比减少,1个月(含)以内规模环比减少尤其明显。

“短期来看,权益市场情绪和债市调整带来的流动性冲击是近期转债估值回落的重要推手。”明明对券商中国记者表示。

突发事件密集冲击市场

市场低迷的背景下,一些个券的风吹草动都可能演绎成“小型黑天鹅”,而这些情况又强化了市场的悲观预期。

9月以来,市场频频出现个券“闪崩”等情况。9月19日,百洋转债上演“闪崩”行情,盘中一度上涨超过15%的情况下突然直线下跌,最终以大跌20%收尾。9月20日,百洋转债继续下跌19.62%,两天之内从高点计算的跌幅超过50%。

这并不是近期孤例。9月11日,兴瑞转债开盘后持续拉涨,在10点半左右一度大涨17.7%。随后,行情急转直下,在不到半个小时之内,兴瑞转债直接跌停,报价188元,期间跌幅将近30%,当日成交额高达28.2亿元。9月12日,兴瑞转债开盘之后又持续大跌,当日大跌近20%。

“这些大跌的债券都有显著的特点,一是上市时间不久,二是短期涨幅过大,存在明显的资金炒作现象。”前述机构人士表示,这种债券接连出现“闪崩”,即反映了市场情绪的低迷,也会在短期强化市场的负面情绪,导致做多的力量进一步减少。

“近期高价格、高转股溢价率的‘泡沫债’开始价值回归,这无疑加重了对转债市场情绪的打击,使得转债溢价率普遍出现收敛。另外,可转债的成交活跃度减弱,其流动性溢价也相应受挫。”邬雄辉对券商中国记者表示。

机构争议后市行情

持续下跌之后,市场人士对于可转债的后续行情也产生了分歧。前述机构人士在接受采访时就坦言,并不认为可转债的调整会很快结束。

他表示:“股市虽然已经迎来了政策底,但是市场仍然需要时间消化此前积累的悲观情绪。可转债的正股大多是中小盘企业,对于流动性更敏感,短期股价难有较好的表现。同时,可转债市场内积累的避险资金离开后,没有趋势性反转前短期不会流回,‘避风港’效应也会减弱。”

不过,不少机构人士也持有乐观观点。邬雄辉分析,目前转债价格位于130元以下的部分,其等权纯债溢价率约为25.29%,已回落至2017年以来的均值水平,接近2022年5月的30%分位线。

“我们认为转债的下行空间已相对受限。但溢价率的波动受多重因素影响,如市场情绪、公司修正意向等,而其未来走势较难预测,但从历史经验判断,调整已近尾声。”邬雄辉说。

明明则认为,次债市调整与2022年11月和2020年5月所处的宏观背景不同,虽然政策不断超预期出台,但市场还在观察后续政策的效果,且理财的抗风险能力相较于以往有所增加。虽然有一定的流动性压力,但转债市场需求的基本盘更为稳健。预计转债估值压缩风险可控,后续估值持续压缩的空间已经较小,为后续市场反弹提供更好的弹性和效率。