转自:21世纪经济报道

星巴克的权力结构正在发生变化。

9月13日,该公司宣布,其创始人霍华德·舒尔茨(Howard Schultz)从董事会卸任。作为过渡计划的一部分,舒尔茨于今年3月辞去首席执行官一职。接任者是他亲自挑选的“空降兵”纳思瀚(Laxman Narasimhan)。

这意味着,星巴克进入“纳思瀚时间”。当下,他把重心放到了中国。“上一次,我来了10天,团队可以期待我会经常来中国市场。”纳思瀚对21世纪经济报道记者说。

另一头,星巴克中国高管团队也在发生着变化。

9月18日,该公司宣布任命刘文娟(Molly Liu)为星巴克执行副总裁兼星巴克中国联席首席执行官,自2023年10月2日起生效。

“由于庞大的业务规模,我们必须考虑接班人的事情。”纳思瀚如此评价刘文娟的职位变动。

一定程度上,“接班人”刘文娟代表了星巴克的下一步方向。

据悉,刘文娟于2012年加入星巴克,曾担任多个重要职务。作为数字创新业务的负责人,她为星巴克中国数字化转型奠定了基础,推出包括“专星送”及“啡快”数字点单等数字化业务,并使之成为公司业务增长的重要引擎。截至2023财年第三季度,数字创新业务占中国销售额的48%,并有望获得进一步的增长。

此外,刘文娟打造了星巴克会员体系“星享俱乐部”。截至9月中旬,星巴克中国拥有超过2000万活跃会员。近年,作为首席运营官,她负责提速门店布局,把星巴克带到更多城市,并推出多个全新咖啡品类,加快产品创新节奏。

“我的另一个目标是培养新一代领导者,不仅仅是Molly、管理团队,还有门店伙伴和区域管理层。这就是星巴克的意义所在。”在沟通会上,星巴克中国董事长兼首席执行官王静瑛(Belinda)表态。纳思瀚亦强调,王静瑛与刘文娟的合作,将便于星巴克进一步扩大在华业务规模。

种种变动背后是,星巴克正“加注”中国。

9月19日,星巴克中国咖啡创新产业园在江苏昆山落成投产,这意味着中国市场率先实现“从生豆到咖啡”垂直产业链的规模化整合。该产业园建设期间曾追加两轮投资,总投资额15亿元人民币,是星巴克在华打造咖啡生产和物流基地的最大投资,也是星巴克全球在绿色节能处于领先地位的生产基地。

这只是星巴克在华投资的一部分。8月18日,星巴克宣布在深圳创立星巴克中国创新科技中心(SITC),用于提升自身技术能力及数据基础建设,进一步驱动门店和多渠道的数字化进程。SITC将在未来三年进行首笔投资约15亿元人民币。

门店投资也在加速。9月,星巴克在中国拥有6500多家门店,覆盖250多个城市,并以平均每9小时新开一家门店的速度,计划2025年在中国300个城市开设9000家门店。

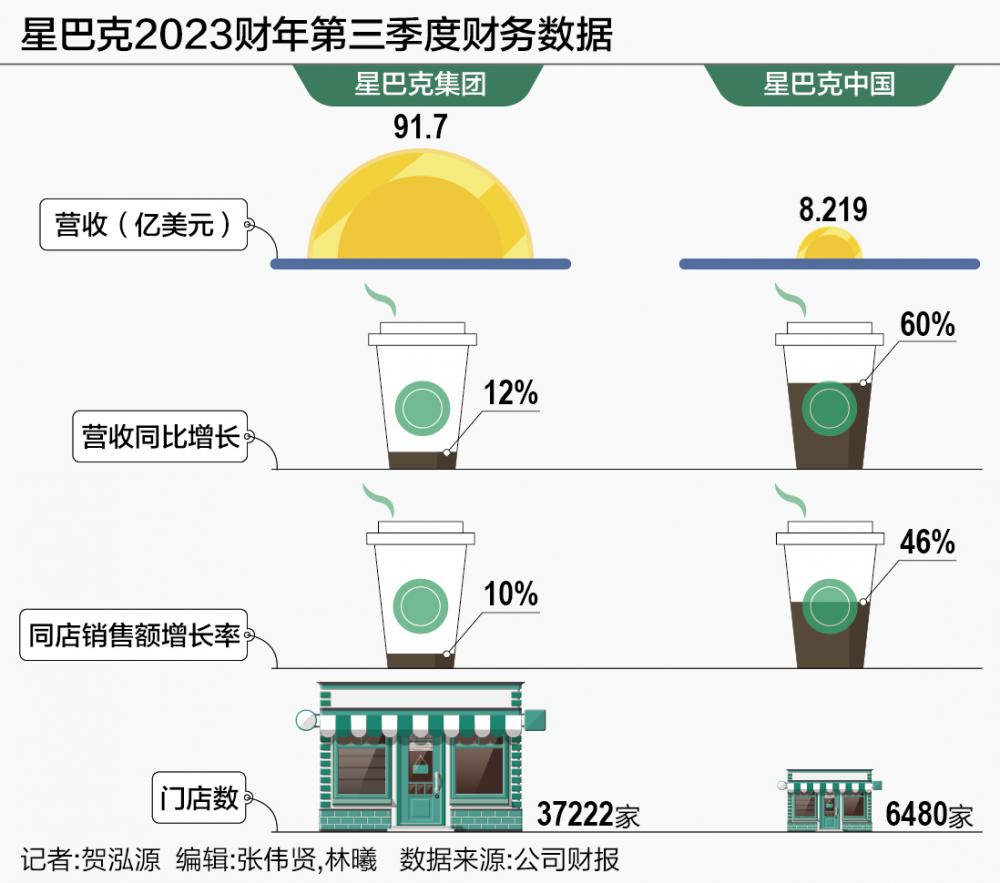

种种投入动力来自,中国市场成为星巴克发展引擎。2023财年第三季度(截至2023年7月2日)业绩报告显示,星巴克当期营收91.7亿美元,同比增长12%,不及市场预期的92.9亿美元;净利润为14.1亿美元,上年同期为9.13亿美元。同店销售额增长了10%,低于市场预期的11%。北美和国际市场的同店销售增长都低于预期,其中,北美同店销售额增长了7%,低于市场预期的8.4%;在北美以外,星巴克的同店销售额增长了24%,低于预期的24.2%。

中国市场则弥补了预期差。当期,星巴克中国营收达到8.219亿美元,同比增长60%(去除汇率变动影响),较上一季度增长10%;同店销售额增长46%,同店交易量增长48%,平均客单价下降1%,相较于第二季度有所提高。报告期内星巴克中国净新增门店237家,超过前两个季度的总和。截至第三季度末,星巴克中国在250个城市运营6480家门店。

但需注意的是,市场竞争也在加剧。二季度,瑞幸咖啡营收达到8.552亿美元,历史性超越星巴克中国销售额。截至第二季度末,瑞幸在华门店总数达到10829家,也超过星巴克。

据欧睿、灼识咨询和美团美食数据测算,按门店销售额计,2022年中国现磨咖啡行业CR5为33.3%。其中,星巴克2022年市占率仍居第一,但2021、2022年趋势有所下滑,2022年降至19%(2022年存在门店分布重点地区受疫情影响较大的因素),相比2020年近30%份额下滑明显。

另一头,星巴克与瑞幸似乎不算直接对手。

从客单价来看,星巴克所在的“精品咖啡”与“平价咖啡”存在明显价位区隔带,且后者竞争更激烈。窄门餐眼数据显示,星巴克人均客单价在38.57元,瑞幸为17.6元,库迪咖啡为11.45元,蜜雪冰城旗下幸运咖为8.18元。

当然,从成本来看,星巴克与瑞幸们也存在巨大差距。前者主打“第三空间”和品牌形象帮助其即使在超30元/杯的定价下也能在市场充分立足。瑞幸们却依靠小店模型,节约房租和装修费用、提高门店坪效,单杯饮品成本下降,腾出更多利润空间,支撑定价下移。

难以回避的是,国潮崛起下,星巴克存在压力。比如,在英国、加拿大、日本等市场咖啡店市占率前二中,本土品牌至少占据一席。

由此,星巴克准备放大自己优势。

中国咖啡创新产业园就是落点之一。此前,星巴克中国采购生豆后更多选择在海外进行烘焙。烘焙工厂落地后,新鲜原料将带来更多产品可能。据星巴克披露,产业园投产后,将满足其当前和未来持续增长的国内门店咖啡需求,烘焙来自包括中国在内的30多个国家和地区的阿拉比卡咖啡豆。产业园还将为中国市场量身定制咖啡拼配及烘焙方案。

而9000家门店规划下,星巴克必须进一步“下沉”。据美团2022年统计,三线城市咖啡门店数量增速最快,达到19%。在2021年,三线城市咖啡订单量同比增长接近2倍,四五线城市咖啡订单同比增长250%以上。

但“下沉”打法明显变了。“我们在一线城市属于‘日常消费’,其他城市则必须带有‘价值感’。运营上存在着明显区别。”有全球性餐饮品牌中国区高管向21世纪经济报道记者坦承。

星巴克也有此体会。“当我们进入一个县时,有一个非常不同的方法,以确保不只是开一家门店,而是为该地区、为该社区开设一家门店。”王静瑛称。

她还披露,通常在一年中,星巴克60%的新增门店会开在一二线城市,也就是其前20名城市,40%的新增门店位于低线城市。“目前,我们在全国250个城市都有星巴克门店,已经进入中国800个县级市场。如果门店开在县级市场,他们通常表现得更好,而且一直比我们在前20名的一二线城市中的新店表现得更好。我们将继续采取平衡的方法,继续在低线城市以及排名前20的城市扩张。”王静瑛说。

显然,在庞大的低线城市“精细化”运营,需要更灵活团队。国际餐饮巨头们,就纷纷选择拆分中国市场。比如,2017年,中信股份、中信资本与凯雷投资集团联合收购了麦当劳中国公司80%股份,开启更本地化的“金拱门”时代;达美乐中国及百胜中国(肯德基、必胜客运营公司)均选择拆分上市。

效果是明显的。麦当劳中国CEO张家茵告诉21世纪经济报道记者,2017年新的中国本地股东加入后,餐厅数量已经翻了一番。“变成‘金拱门’之后,我们执行非常本地化的经营模式,现在大概50%的麦当劳餐厅分布在三四线城市。”2021年7月到2023年1月,麦当劳用1.5年实现了第五个1000家门店,截至8月中旬最新的门店数量超过5400家。前述全球性餐饮品牌中国区高管甚至透露,该公司会为每一家门店制定不同策略。

回到星巴克,其选择了一条中间路线。纳思瀚强调,星巴克没有拆分中国市场规划,他也在给予中国团队更多自由度。

具体来看,在投资框架上,星巴克不会随意投资,而是通过非常严格的流程来评估回报。“中国团队与其他团队一样,必须与总部一起完成整个流程,以确保我们了解期望的回报,并通过授权来实现这一目标。”纳思瀚称。同时,他也会授权中国团队去成长、去创新,并将品牌真正转化为中国市场所需要的“星巴克”。

总体来看,纳思瀚对于中国市场寄予厚望。“中国年人均咖啡消费量约为12杯,上海比这个多。日本的人均是200杯,美国人均是380杯。中国的人均消费是一个很大的吸引力。我们在上海有近1100家门店,依旧有能力在上海开更多门店。我们才刚刚开始。现在拥有的垂直产业链,将为业务的进一步的增长提供引擎、燃料。”他说。

此种寄望也意味着,纳思瀚的中国策,才刚开始。