炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

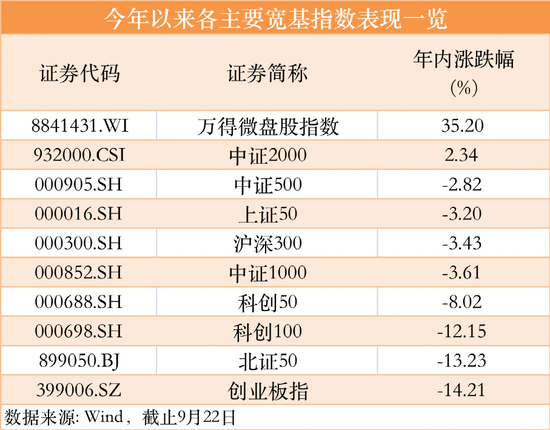

今年以来,A股市场表现低迷,多个主流宽基纷纷告负,一些跟踪小微盘股的指数表现“一枝独秀”,引发市场关注。

Wind数据显示,截止9月22日,万得微盘指数年内大涨35.20%、中证2000指数年内涨幅亦达到2.34%,大幅跑赢上证50、沪深300、创业板指等其他宽基指数。跟踪小微盘股的基金也备受市场追捧,易方达、华夏、广发、富国等10家公募同一时间抢发中证2000ETF,之后又有20家基金公司接力上报中证2000增强ETF或增强指数基金,在小微盘股领域“卷出天际”。

多位业内人士表示,基本面、持仓结构和增量资金是今年助推微盘股行情的几大主要因素,后续若未出现强势的经济复苏或更明确的主题行情,微盘股或仍有继续表现的机会。

但他们也同时提醒,从长期来看,市场上并不存在哪种风格能长期占优,投资者也要注意未来或出现风格切换的可能。此外,受流动性及实际交易成本等影响,微盘股指数收益也并非“所见即所得”。

微盘股指数年内涨超35%

今年以来,在多数板块缺乏赚钱效应的情况下,小微盘风格持续演绎,吸引市场目光。

截止9月22日,万得微盘指数年内大涨35.20%、中证2000指数年内涨幅亦达到2.34%,表现远超A股其他主流宽基指数。

博时基金指数与量化投资部基金经理刘玉强将今年微盘股和其他宽基指数的收益差异归结为基本面、持仓结构和增量资金三方面原因。

“主流宽基指数成分股市值较大,是很多机构投资者重点研究和配置的标的,2019-2020年的牛市使得很多白马股估值和机构持仓占比较高,这两年随着利润增速下滑,估值也逐步回归,同时机构持股集中度下滑和北向资金的流出也给这些宽基指数带来了一定的压力;而很多小盘股,之前因为机构关注少,估值处在历史相对低位,通常情况下,小盘中选股的阿尔法相对大盘更好获取一些,所以小盘股获得了投资者关注,加之这两年投资小微盘股的基金业绩相对更突出,也获得了不少申购,带来了增量资金。”刘玉强分析指出。

除了蓝筹估值回归、存量资金博弈等因素之外,减持新规、IPO发行节奏等影响也被其他业内人士所提及。

西部利得主动量化投资总监盛丰衍就指出,一方面是减持新规,根据证监会最新减持规范要求,A股近5成上市公司不可进行减持,50亿以下的小市值公司中不可减持的占比最大;另一方面是印花税减半,换手率越高的基金获利越多,这会使得高频量化基金更受追捧,边际有利于小盘股;再有,IPO阶段性降速,更简单直接地利好小盘股。

不过,也有业内人士提醒,受实际交易成本的影响,微盘股指数的收益可能并不是“所见即所得”。

“根据万得的编制方法,微盘股指数包括全市场剔除ST和新股后市值最小的400只股票。”海富通基金量化投资部基金经理李自悟列举了微盘股指数的编制特点。

他强调,万得微盘股指数的编制方式较为特别,是根据每日市值对成份股进行每日调整,指数年双边换手在13-14倍。同时指数调整也不考虑换仓成本和涨跌停板等限制,这种编制方式会造成指数收益高于投资者实际能获得的收益。

后市看法现分化

随着微盘股指数走势持续攀升,业内对于其后市的看法也有所分化。有观点认为,目前微盘股的关注度很高,有点类似当年白酒股的关注度,不排除行情已经接近顶峰,未来或将出现风格切换的可能。但也有不少投研人士继续看好微盘股后继表现。

支持小微盘风格强势有三大因素:流动性宽松、经济弱复苏、新兴产业催化。这是西部利得主动量化投资总监盛丰衍的观点,得到了市场的认同。

博时基金刘玉强也认为,从目前的情况来看,经济弱复苏,货币相对宽松,未来市场流动性也不会太差,在整体市场风险相对较小的市场情况下,小微盘股的beta尚可,一般情况下小微盘中alpha相对大盘股更好获取一些,小微盘的beta加上选股alpha值得重点关注。

而长城基金量化与指数投资部总经理雷俊认为,在经济弱复苏背景之下,微盘股分子端相对盈利提升,市场表现有望受益于其逆周期特征。总量政策上,央行此前降息降准为市场注入流动性,预计未来宏观流动性保持宽松,分母端无风险收益率的下行有助于微盘股行情持续演绎。

中信保诚基金也对小盘股未来周期表现比较有信心。“从历史表现上来看,一个风格的形成往往会延续比较长的时间,2007年底至2016年底,是整个中小市值占优的周期,而从2017年到2021年1月是大市值因子的周期,从2021年2月至今是中小市值占优的周期。‘宽货币-宽信用’的格局可能会延续,且上市公司受益于大宗商品整体回落,中小市值公司业绩弹性较大,有望持续受益。”

海富通基金量化投资部基金经理李自悟也谈到,小盘风格不仅流行于国内市场,在海外市场也普遍存在,例如在Fama-French三因子模型中,发现在更为成熟的美股市场,小市值股票同样长期跑赢大市值股票。

他也同时提醒,目前需要注意的是,小市值作为一种风格,其超额收益并不是稳定的,例如在2017-2020年,小盘风格表现就远逊于大盘蓝筹。同时,微盘股受限于流动性,其收益的可得性对于一些较大体量的资金而言也往往是所见非所得,买入卖出都会造成较大的冲击成本,会显著影响投资者实际获得的收益。

部分微盘股鲜少被研究覆盖

或影响投资

在包括微盘股在内的中小市值风格走强的背景下,却受制于不少基金公司的内控制度——公募基金不被允许买无研究报告的微盘股,或成为影响投资的因素之一。从现实操作来看,量化投资的自由度略高于主动权益投资。

“很多主动权益基金会有核心池的限制,这些一般需要有研究报告覆盖,考虑到A股公司数目和公募资金规模,很多微盘股没有经过深入研究,在交易上会有一些限制。”博时基金指数与量化投资部基金经理刘玉强就直言。

不过,刘玉强也表示,量化基金因为很多交易都是经过定量化指标筛选后作出的,股票覆盖度广,持股也较为分散,大多主要遵守公司可投资池的限制即可,当然对于一些市值过小、交易量过低或者其他禁止池的股票也是不允许买入的。

这一观点也得到西部利得主动量化投资总监盛丰衍的证实。他也认为,每家基金公司的内控不同,有些在一定内控下可以买微盘股,有些不允许。量化可以用策略入池的方式替代个股入池,所以内控对量化基金买入一篮子微盘股更为宽容。

数据更是显示,目前A股市场存续股票超过5200只,有至少一家券商分析师覆盖的股票约3000只,覆盖率约为60%。全市场所有分析师加在一起只能覆盖到中证800加中证1000的范围,对中证2000也只能覆盖到一半左右,更不用说处于市场最小的400只的微盘股了。

对此,海富通基金量化投资部基金经理李自悟认为,单个公募基金的投研团队受限于人力资源,能覆盖的就更少,所以要通过传统的人力方式去对包括微盘股在内的所有股票覆盖并入池是不现实的。

李自悟进一步表示,目前主动权益基金在投资范围上,需要遵守公司股票池的限制,所以股票池的风格会对投资的绩效产生一定的影响。这种风格影响既可以是大市值VS小市值上的,也可以是成长VS价值上的,而从今年的实际情况来看,两个方向对今年主动投资的业绩都有较为明显的影响。

微盘股背后也存在风险

被ST、流动性差、组合权重占比低等

虽然今年微盘股投资机会凸显,但不少基金经理认为在布局其中,更需要注意背后风险,需要保持定力。

西部利得主动量化投资总监盛丰衍就直接谈及微盘股投资有3个风险点,其一是被ST,其二是流动性,其三是占整个组合的权重。但他也强调,“这三方面加以控制后,微盘股的投资是能够优化组合风险收益比的。”

而保持定力,是海富通李自悟认为投资微盘股上需要注意之处。

李自悟以微盘股指数为例,所有400只股票归母净利润加总其实是负的,而且不止今年为负,而是2020、2021、2022多年都为负。这样一个指数如果从基本面的角度出发,有多少投资价值其实是值得商榷的。从长期而言,股票的表现还是和基本面更为相关。主动投资的投研工作还是应当聚焦于挖掘真正有长期投资价值的公司,而不是简单的去押宝某个风格。

“对于机构投资者而言,微盘股流动性是极大受限的。目前微盘股指数整体市值约8000亿,每日交易额约150亿,分别占A股整体的1%和2%左右。机构实际配置的时候会发现买卖的冲击成本都是极高的,买入时候或许还好,但如果遇到赎回需要卖出,那会面临极大的流动性风险。”李自悟表示,更好的解决方式还是创设一些相关的被动型产品,去满足投资者的个性化投资需求,同时也能起到充分分散个股风险的作用。

此外,李自悟表示,对于小市值股票,其实更好的应对方式还是发挥量化,特别是新的人工智能模型在数据处理和分析上的优势,通过技术手段的提升去满足对全市场的覆盖需求,这既适用于投资也适用于风控的改进。

博时基金刘玉强也认为,当前投资微盘股的基金占比并不多,A股上市公司众多,细分行业分布也很广,投研上有必要加大对一些细分行业有竞争优势公司(比如专精特新企业)的覆盖,借助量化的方法做筛选也是一个不错的思路。