来源:市值风云

董秘换了三,财总换了两,不跨界的上海沪工,败给了高溢价并购。

作者 | 南乔

编辑 | 小白

2019-2022年四年期间,上海沪工(603131.SH)接连三任董秘辞职。2019年7月换了一位财务总监之后,今年6月份又换了一位。

管理层变动可谓是十分频繁,引起了风云君的注意。

打开吾股F10一看,上海沪工的排名自2019年起就接连下跌,2022年下跌最为严重。

风云君不禁想问,上海沪工这是怎么了呢。

(来源:市值风云APP)

2022年遇上市后首亏

上海沪工成立于1995年,2016年6月在上交所上市,主要经营焊接与切割设备的研发、生产和销售业务。

其实际控制人是舒宏瑞、舒振宇和缪丽萍,截至2023年6月末合计持有48.74%的股份,其中舒振宇是舒宏瑞、缪丽萍之子。

(制图:市值风云APP)

上市之前,上海沪工业绩不温不火,营收和业绩甚至均出现下滑。

上市之后,上海沪工的业绩一反之前的疲态,营收连续六年增长,增速最高的年份达到42.60%,2016-2021年期间的复合增长率达21.26%。

(制图:市值风云APP)

期间利润也基本是同步增长,归母净利润从2016年的0.69亿,增长至2021年的1.44亿。

(制图:市值风云APP)

但是2022年的画风突变,实现营业收入9.92亿元,同比下滑了24.33%,归母净利润亏损1.27亿,同比下滑了188.19%,是上市以来的首亏。

这其中到底发生了什么?

又是高溢价并购惹的祸

01 重金出手,溢价9.81倍涉足军工

原来,上海沪工上市后一片繁荣的业绩,都是得益于外延并购的拉动。

2018年,也就是上市第三年,上海沪工就以收购和增资的方式,合计花费4.55亿收购了三家公司。

其中花费金额最大的是2018年收购的航天华宇100%股权,作价4.10亿,增值率981.21%,确认商誉2.34亿。

航天华宇主要从事航天军工系统装备和相关生产设备的设计和研发、航天飞行器结构件和直属件的生产、装配和试验测试服务。

从具体业务上看,就是通过对金属进行加工、焊接形成结构件等产品,属于焊接设备业务的下游,突出一个当时的大热门——军工。

2017-2020年,航天华宇均顺利完成了业绩承诺,2021年,实现净利润6,766.38万元,同比微降,但没有大多数此类高溢价并购剧本里的变脸。

(制表:市值风云APP)

02 毛利率几乎腰斩,航天华宇2022年业绩大降

就一切似乎都相安无事的时候,转折发生了。

2022年,航天华宇净利润直接亏损了486.06万元,同比下滑了107.18%,商誉计提减值损失1.41亿元,成为上海沪工2022年利润首亏的主因。

对于航天华宇的业绩变脸,上海沪工给出的原因为:高端装备配套行业审价政策与规则调整。

于是问题就出现了:可信度多少?影响有多大?

风云君认为,回答这个问题之前,首先有必要了解航天华宇的产销模式和收入确认流程。

一般来说,由于军工行业的特殊性,当产品被客户验收合格后,公司会先根据与客户核价签订的合同确认收入。待终端客户审价后,与之前核价合同的金额差额,直接调整当期收入。

(制图:市值风云APP)

也是因为这个原因,直接导致了航天华宇2022年净利润减少818.55万元。

(来源:公司公告)

同行业上市公司中,新光光电也存在此类情形,2022年因为军品审价调减当年收入1,486.99万元,利润减少715.55万元。

(来源:新光光电2022年年报)

但审价政策与规则调整对航天华宇的最大的影响是盈利能力。

航天华宇的毛利率,由2021年的52.65%大幅下降至2022年的28.23%,几乎就是被腰斩了。

(来源:公司公告)

要知道,在此之前,航天业务是上海沪工所有业务板块中毛利率最高的部分,营收仅次于弧焊设备。

以2021年为例,航天业务的毛利率为52.77%,是弧焊设备的2倍还多,营业收入为2.30亿,占总收入的17.51%,对上海沪工利润的重要性也由此可见。

(来源:公司公告)

而根据最新公告,航天华宇的毛利率之后将稳定在目前30%左右的水平,也就是说,不再具备之前的高盈利性。

(来源:公司公告)

这无疑是对上海沪工盈利能力的一次巨大冲击。

03 燊星机器人、璈宇机电业绩都不达标

除航天华宇外,上海沪工在当年还收购了燊星机器人和璈宇机电两家公司。

先来说燊星机器人。

2017年,上海沪工花费1,404.30万元收购燊星机器人31%股权,又向其增资1,132.50万元后持股比例升至51%,最终确认商誉1,846.31万元。

然而被收购之前,燊星机器人净利润就已连亏两年,2016年期末净资产仅5.27万元。

(来源:公司公告)

上海沪工不惜花费2,536.8万元巨款,收购一家净资产仅个位数的公司,是燊星机器人有什么不为外人知的超能力吗?

根据公告,燊星机器人是一家主要为汽车制造厂商和汽车零部件厂商提供工装夹具、焊接机器人工作站、非标专机其他辅助设备的公司。

从具体业务上看,就是借助机器人实现汽车行业焊接设备的智能化。

加入上市公司后,燊星机器人的业绩破天荒的大幅改观,2017年实现净利润788.55万元,同比大幅扭亏。但也仅限于此,第二年便大幅降至347.55万元,第三年直接亏损了1,589.83万元。

最终,承诺期内合计实现的扣非净利润还亏着1,605.73万元,照3,050万元的承诺值差着十万八千里。

(制表:市值风云APP)

另外一家璈宇机电情况稍微好点,但同样没完成业绩承诺。

(制表:市值风云APP)

看一眼这三家公司现在的业绩,再看一眼上海沪工的商誉情况,截至2023年中期仍有9,741.79万元未计提减值准备,风云君为其不禁捏一把汗。

(来源:2023年半年度报告)

未来盈利是最大难点

01 盈利能力持续下滑

折腾了一大圈,上海沪工的营业收入至今仍以弧焊设备生产销售为主。

该部分业务收入自2016年以来,营收规模起起落落,2022年实现营收6.89亿元,同比下降22.50%,原因是上海工厂4、5月份停产。

(制图:市值风云APP)

然而弧焊设备业务的毛利率自2016年以来就逐年下降,从2016年的31.24%降至2022年的22.56%。

(制图:市值风云APP)

整体来看,上海沪工的毛利率在2019年因为收购航天华宇上升5.18个百分点,之后就开始持续下滑。

2022年,叠加航天业务的毛利率大幅下降24.42个百分点,整体毛利率继续降至22.78%,盈利能力再不复从前。

(制图:市值风云APP)

02 信用减值损失侵蚀利润

众所周知,军工行业普遍收款期较长,上海沪工的应收账款也在并购航天华宇之后明显增长。截至2022年末,应收账款3.98亿元,占总资产的17.16%。

尤其是2021年变动较大,应收账款增幅44.74%创历史新高,公告给出的原因是“第四季度履约完成但尚未完全收款的订单较多”。

(制图:市值风云APP)

与此同时,应收账款周转率也自2016年起不断下滑。2016年应收账款周转率为7.73,2022年已降至2.21,流动性逐年下降。

(制图:市值风云APP)

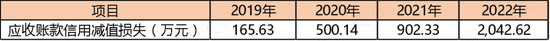

随着应收账款规模不断增加,坏账损失也逐年增长,仅2022年一年就计提了2,000多万。

(制表:市值风云APP)

这对于常年利润规模只有亿元上下的上海沪工来说,影响已经不是一点半点了。

03 募投项目要么不达效益,要么延期

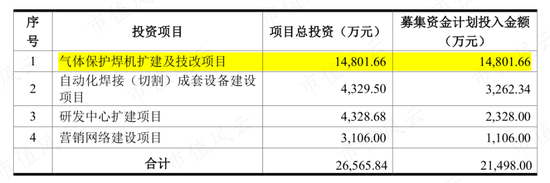

2016年,上海沪工募资2.15亿元,计划投入四个项目。其中以气体保护焊机扩建技改项目投资金额最大,为1.48亿元,占总投资金额的68.84%。

(来源:公司公告)

气体保护焊机扩建及技改项目于2018年11月达到预定可使用状态,但2019、2020年效益均不达标。

自动化焊接(切割)成套设备建设项目2019年12月达到预定可使用状态,2020年效益也未达标。

研发中心扩建项目已提前终止;

营销网络建设项目已达可使用状态但尚未使用。

四个IPO募投项目无一例外的命途多舛。

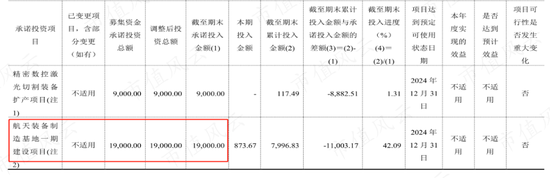

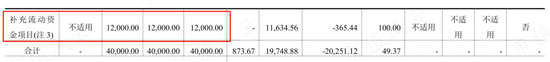

但这仍阻挡不了上海沪工做大做强的那颗心。2020年,上海沪工发行可转换公司债券,募集资金4亿。

(来源:公司公告)

项目进展又不顺利。

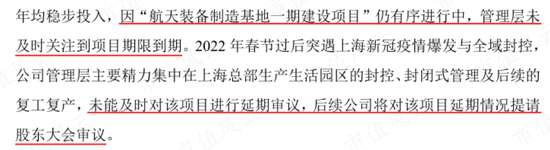

除了补流的1.2亿元顺利完成,其他两个项目均已延期。其中精密数控激光切割装备扩产项目延期两年,航天装备制造基地一期建设项目延期三年。

(来源:公司公告)

延期并不少见,少见的是上海沪工拖了一年多才披露延期公告。

近3亿高科技含量的大项目,究竟是管理层未及时关注到项目期限到期,还是其他原因,咱们就不得而知了。

(来源:公司公告)

老板高管忙减持,4年套现超7亿

虽然上市公司困难不断,但不耽误舒老板一家吃香的喝辣的,自2020年解禁后,就开始不断减持。

其中,舒宏瑞自2020年起共计减持3,547.93万股,减持金额合计5.39亿元,持股比例从32.86%降到21.86%。

其子舒振宇2021年6月继其后担任董事长一职,同年就减持438.64万股,金额8,908.91万元。

截至目前,舒老板一家套现超6亿。

(制表:市值风云APP)

另一边,上海沪工员工持股平台苏州智强,舒振宇对其持股47.33%,其余股东包括财务经理、监事和各部门总监等高管,2022年也频繁减持上亿元。

(制表:市值风云APP)

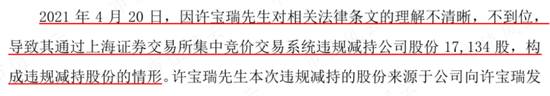

同样减持的不亦乐乎的,还有航天华宇的原实控人许宝瑞,当时借助发行股份购买资产,持有上市公司1,957.13万股股份。

(制表:市值风云APP)

2020-2023年,许宝瑞合计减持735.53万股,套现9,000多万,期间还不惜违规减持。

(来源:公司公告)

主业毛利率连年下降;

原本盈利能力最强的航天业务毛利率腰斩;

IPO募投项目不达效益,可转债募投项目延期……

以上种种都削弱了上海沪工未来的盈利能力和经营效率,这样的困境下,上海沪工未来盈利增长点何处可寻呢?