近日,极兔速递(简称“极兔”)通过港交所上市聆讯,并将很快进入招股路演环节。据悉,极兔募资目标为5亿-10亿美元(约合人民币36亿-73亿元)。

招股书显示,极兔是一家全球物流服务提供商,快递业务在2015年始于印度尼西亚并取得成功,后将快递业务扩展到东南亚其他国家,包括越南、马来西亚、菲律宾、泰国、柬埔寨及新加坡,在东南亚处于领先地位。快递服务跨越13个国家,包括全球范围内规模最大和发展最快的新兴快递市场。

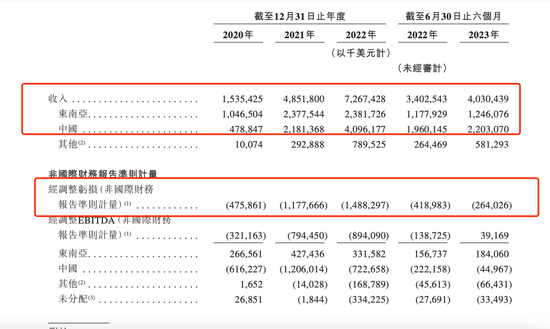

2023年上半年,极兔营业收入达到40.3亿美元(约合人民币290亿元),非国际财务报告准则下经调整净利润亏损2.64亿美元(约合人民币19亿元),经调整EBITDA为盈利3916.9万美元(约合人民币2.8亿元)。

极兔通过上市聆讯

10月2日,极兔速递通过港交所上市聆讯,意味着公司很快就进入全球招股上市路演环节,据悉公司计划募资5亿-10亿美元。承销保荐公司有摩根士丹利、中金公司等,均是全球顶尖金融机构。

创立于2015年的极兔速递,是全球成长最快的物流公司。根据弗若斯特沙利文资料,按2022年包裹量计,极兔为东南亚排名第一的快递运营商,市场份额为22.5%,于2022年在东南亚处理了25亿件境内包裹,而2020年为11.5亿件,复合年增长率为47.6%。

极兔于2020年进军中国快递市场,于2022年处理了120.25亿件境内包裹,根据弗若斯特沙利文报告,按包裹量计,市场份额达到10.9%。截至2023年6月30日,极兔在中国处理了64.46亿件包裹,同比增长15.1%。截至2023年6月30日,公司网络已全面覆盖东南亚七个国家及地区,在中国的县区地理覆盖率超过99%。公司同样为亚洲首家进驻沙特阿拉伯、阿联酋、墨西哥、巴西及埃及的成规模快递运营商。

近年来极兔重心逐渐向电商转移,东南亚的电商零售额显著增长,交易额由2018年的383亿美元增至2022年的1548亿美元(约合人民币1.1万亿元),复合年增长率为41.8%,根据弗若斯特沙利文报告,预计东南亚电商零售交易额将由2023年的1886亿美元(折合人民币1.38万亿元)增至2027年的3736亿美元(约合人民币2.7万亿元),复合年增长率为18.6%,电商渗透率将由2023年的17.9%上升至2027年的29.8%。

根据弗若斯特沙利文的资料,预计中国电商零售交易额将由2023年的2万亿美元(约合人民币14.6万亿元)增至2027年的2.96万亿美元(约合人民币21.6万亿元),复合年增长率为10.3%,电商渗透率由2023年的29.1%增至2027年的35.6%。

巨大的市场需求让这个2015年才进入快递业的“新兵”抓住了发展机遇,并像鲶鱼一样搅动了快递江湖。极兔通过价格战在全国最大的快递集散地——义乌,将大单小件的发货价格降至1元,甚至最低可以做到0.8元,迅速为其奠定了快递江湖的新一级地位。然而烧钱扩张,公司同样面临着亏损严重、资金需求大的窘境。

疯狂扩张,三年半累计亏损248亿

疯狂扩张后,极兔财务面临着巨额亏损。

招股书显示,自2020年至2023年上半年,公司营业收入分别为15.35亿美元、48.52亿美元、72.67亿美元、40.3亿美元。

其中,2020年至2021年,东南亚业务为公司第一大收入贡献者,分别为10.47亿美元、23.77亿美元,而2022年以来,中国业务反超东南亚业务,成为收入最大贡献者,中国业务收入分别达到40.96亿美元、22.03亿美元,占总营业收入比重为56%、55%。

非国际财务报告准则下,2020年至2023年上半年,极兔经调整净利润亏损分别为4.76亿美元、11.78亿美元、14.88亿美元、2.64亿美元,三年半时间累计亏损超34亿美元(约合人民币248亿元)。

对于产生巨额亏损的主要原因,极兔解释称,一是在中国的业务通过打价格战扩大市场份额导致,其次是跨境业务及2022年扩展至新市场导致成本增加,第三则是收购百世快递导致成本增加。

对比发现,极兔资产负债率高企且远高于同行,自2020年至2023年上半年,分别达到141%、201%、185%、190%。圆通资产负债率平均仅31%,申通、韵达、顺丰也均在55%左右。

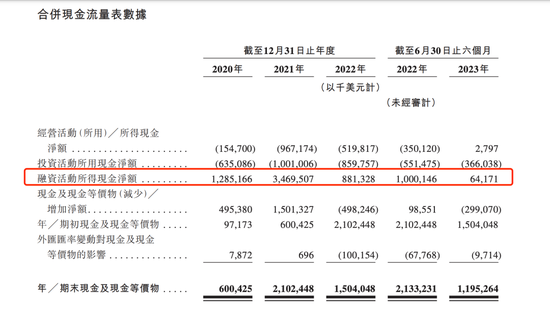

由于其经营收入并不能覆盖经营成本,所以一直以来,极兔都极端依赖外部融资。据招股书显示,自2021年开始,极兔的融资活动所得现金净额愈发减少。

极兔称,本次上市募资净额将用于拓宽物流网络,升级基础设施及强化分拣和仓储能力、容量,还将用于开拓新市场和扩大服务范围、技术研发和技术创新、一般企业目的及作为营运资金。

这些都是实打实的投入。可以看出,单靠极兔自身“造血”能力,去做这些工作实际上并不现实,截至2023年上半年公司现金及现金等价物为11.95亿美元,上市似乎成了唯一的选择。

腾讯、高瓴、红杉均为股东

据极兔最新招股书披露,2017年7月15日至2023年5月17日期间,公司进行了七轮融资,融资总额约55.7亿美元。

股权结构中,创始人李杰为第一大股东,持股11.54%;腾讯为第二大股东,持股6.32%;博裕为第三大股东,持股6.1%;ATM为第四大股东,持股5.49%。高瓴资本持股2%、红杉持股1.62%,均跻身前十大股东之列。