来源:第一财经

中国国庆长假期间,海外股市以跌为主,黄金、原油等商品普跌,美元指数则冲高回落,但仍维持在105以上的强势位置。

风险资产的下挫都与一个因素息息相关——美债收益率持续飙升。10年期美债收益率在国庆中秋“双节”期间上行19BP至4.78%,30年期美债收益率上行24BP至4.95%。美国经济衰退预期大降温、加息预期重燃以及美国债务供给不断攀升是主因。多家接受记者采访的海外机构都提及,在过去的50年中,10年期美债收益率在大部分时间内都要高于当前的4.8%,换言之,过去十几年的低利率只是特殊现象,要为5%以上的收益率新常态做好准备。

美债收益率飙升不仅利空风险资产,更易导致新兴市场资金外流。节日期间,MSCI中国指数过去一周下跌2.1%,主要受到消费服务(-5.0%)和耐用品(-4.3%)板块的拖累。离岸人民币对美元维持在7.3附近。

美国长债收益率飙升

近期美国各期限债券收益率快速飙升至十多年新高,被市场称为“美债火山”(Bondcano)。

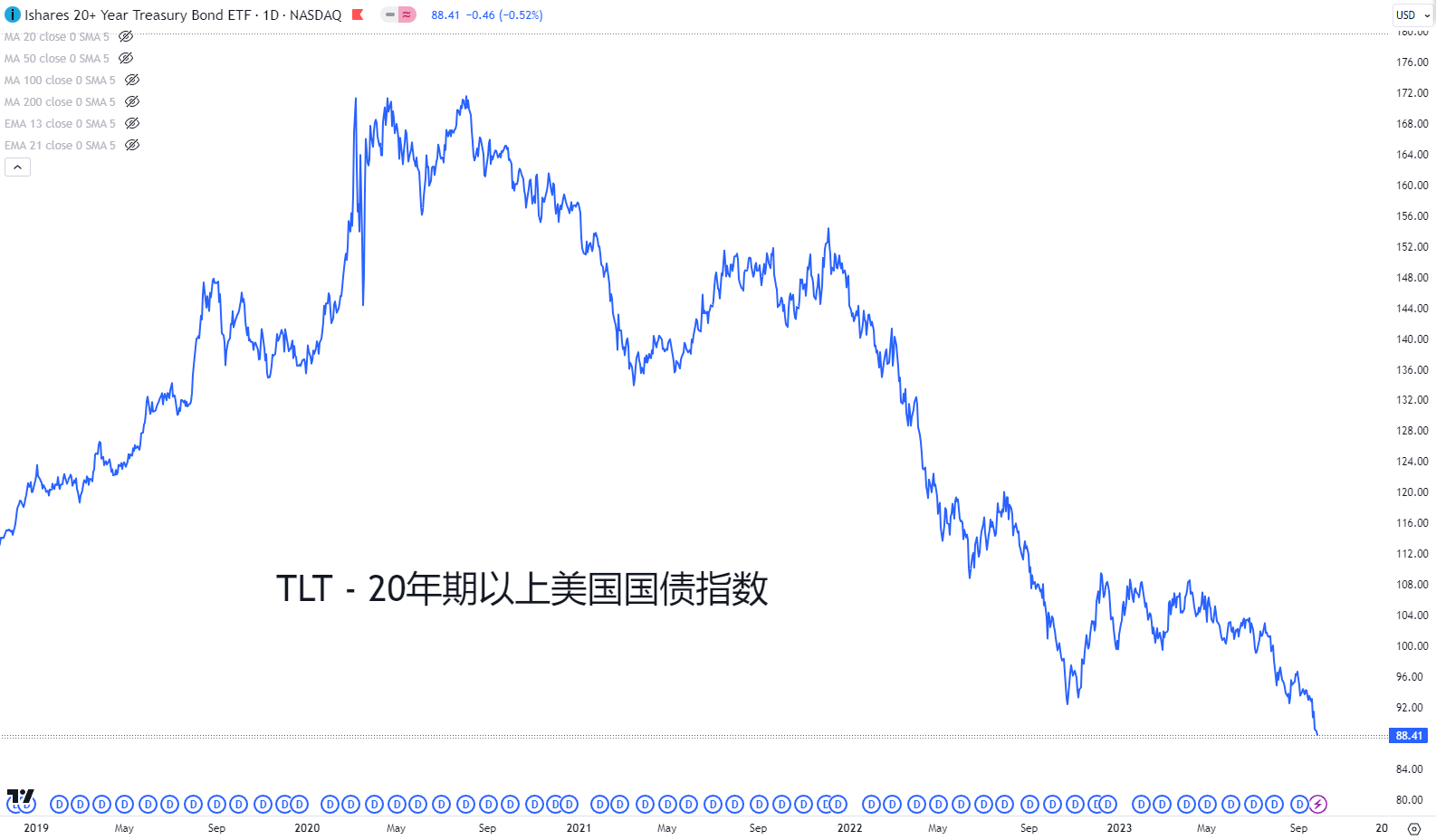

债券收益率和债券价格通常是反比关系,因此美国10年期债券收益率升至16年新高的4.8%附近,其实也意味着其价格的重挫。追踪20年期以上美国国债的指数(TLT)今年累计下跌15%,较2020年高点更是腰斩。此外,彭博美国综合债券指数已经连续两年负收益,为历史上首次。

“美债火山”爆发的原因有几个。StoneX资深分析师Jerry Chen对记者表示,首先,由于能源价格的回升和通胀的反复,美联储继续坚定其鹰派立场,誓将高利率和紧缩政策维持更长时间。最新点阵图暗示,今年仍有一次额外加息的可能,并且2024年降息的次数可能由4次缩减为2次。

更为重要的是,美国不断恶化的债务负担和无节制的发债直接冲击了债市流动性。在6月暂停债务上限后的4个月内,美国国债规模增加了1万多亿美元,总规模创历史新高的33万亿美元。而在未来12个月内,预计将有约7.6万亿美元的低利率债务到期,届时财政部将不可避免地继续发行天量债券,这不仅将产生巨额利息支出,加重财政赤字,而且持续的供大于求意味着债券价格的下跌,即收益率的升高。更令人担忧的是,“赤字-举债-高额利息-赤字恶化“的恶性循环似乎很难停下。

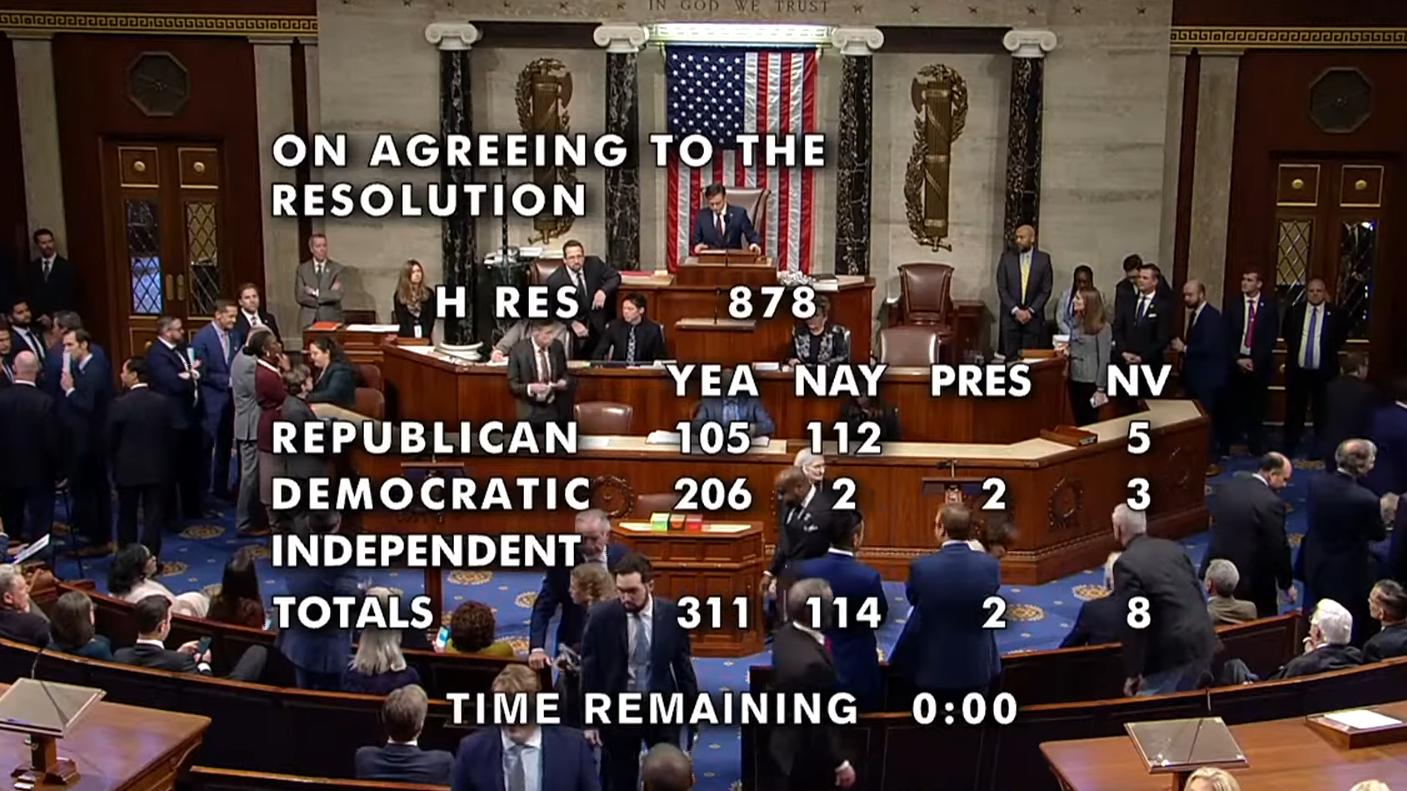

此外,Jerry Chen提及,美国当前的财政管理能力和政府现状也令投资者对美债望而却步。政府停摆危机虽然暂时解除,但由于众议院议长被罢免,两党能否尽快协商出正式的预算案还是未知数。穆迪此前曾警告,美国可能失去最高信用评级。海外央行的减持、美联储的缩表、对冲基金的做空,以及投资者对美国财政信心的动摇,令“美债火山“喷发得更为猛烈。

他认为,美债高收益率可能会持续更长时间且有继续上行的风险。在过去的50年中,10年期美债收益率在大部分时间内都要高于当前的4.8%。

目前,很多投资大佬预计,10年期美债收益率会突破5%,一向保守的各大投行近期也调高了预期。例如,高盛预计10年期美债收益率四季度会到达4.3%,这比此前4%以下的预测提升了不少。该机构还预计,明年一季度10年期美债收益率会达到4.6%,因为明年一季度美国经济可能较今年四季度反弹。而且机构对2025年10年期美债收益率的预测都几乎还在4.2%以上。相较之下,今年6月,一众机构还预测美债收益率很快会回到3%~3.2%。

风险资产备受冲击

长假期间,海外风险资产普遍回撤,从美股到黄金、原油等无一幸免。

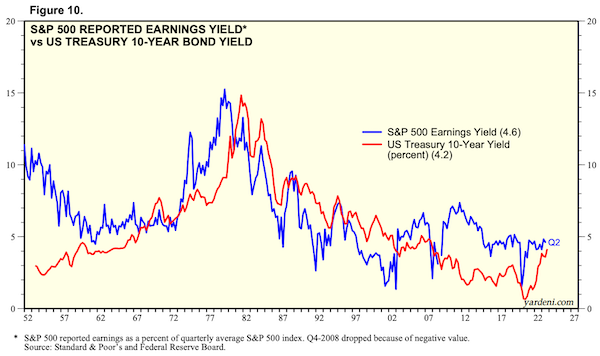

目前,标普500的收益率和美国10年期国债收益率之间的差值不断缩小,显示买入股票的性价比降低。这也是为何在高企的债券收益率下,风险资产普遍承压。

就今年反弹幅度最大的纳斯达克指数而言(一度涨幅逼近50%),机构预计将趋于下行,该指数的大涨更多由于大型科技企业的驱动,集中度风险不小。交易员认为,对于那些希望在14500点以上卖出而不是买入的交易者来说,需要关注的下行水平包括14200点左右的通道支撑和13700点,这个水平在2022年的反趋势涨势中充当了阻力。如果设定在14900点以上的止损点,这个交易将提供大约2比1的风险收益比。

高盛方面提及,标普500的成份股公司将于下周开始发布三季度财报。市场共识预计销售增长2%,毛利率收缩55BP至11.2%,与去年相比,每股收益将持平。不包括造成拖累的能源行业,机构预计标普500指数公司的盈利将增长5%。但考虑到“更高更久”的利率政策、持续的工资增长以及一些科技公司的人工智能投资,大规模的毛利率扩张不太可能发生。

除了美股,黄金是这波美债收益率飙升背景下大受冲击的另一类资产。强势美元令黄金近期暗淡无光,已经连续8天下跌。CFTC投资者持仓报告显示,黄金的投机性净多头头寸正在快速降低。

长假期间,金价在跌破每盎司1900美元之后加速下行,交易员关注下方的1800~1810美元区域的关键支撑位,这里是通道下轨以及2月低点的重叠区域。“在美元走势反转之前,黄金恐怕很难真正扭转当前的颓势,因此反弹(若有)幅度或将相对有限。1848美元是多头的初步目标,其次是1885美元一线。”Jerry Chen称。

A股、人民币料区间震荡

下周一(10月9日),A股将恢复交易,长假期间离岸市场的情况或提供借鉴。就股市而言,MSCI中国指数过去一周下跌了2.1%,港股持续承压且流动性仍然欠佳。

各界预计,A股仍可能持续震荡。“节前最后一周仅四个交易日,市场情绪没有明显起色,北向资金延续净流出,上证综指维持震荡走势,其中TMT板块和医药生物行业明显修复,地产和能源链等回调。”南银理财研究部负责人王强松对记者表示,当前,基本面有弱改善,8月单月工业企业利润增速转正,库存有触底回升迹象,9月PMI生产端和需求端均有修复,但在居民资产负债表修复缓慢的背景下,地产改善有限。

他还提及,外部扰动因素加剧,美债收益率率突破新高,美国财政压力凸显,市场对美联储紧缩预期升温,影响了整体风险偏好,因而维持短期指数震荡的判断,未来需要观察海外经济走势,等待国内经济内生动能的修复。

文化和旅游部报告称,黄金周期间国内旅游收入达7530亿元,比2022年和2019年分别增长了130%和2%。其间国内旅游出游人数达8.26亿人次,比2022年和2019年分别增长了71%和4%。电影票房超过2.6万亿元,同比增长超过70%,不过仅为2019年水平的一半左右。

就汇率而言,面对强美元的压力,中国央行的持续维稳信号可能仍将使人民币维持在7.3区间震荡。长假期间美元指数冲高回落,回到106以下,但此前已经连续11周上涨,累计涨幅近7%,上一次出现如此强劲的涨幅还要追溯到2014年,当时在27周中有22周收涨,累涨近20%。

“人民币汇率近期一直在7.3上下拉锯。我们通过基本面的模型计算,目前的中枢大致在7.20下方。这一数值在整个2023年里变化不大,但情绪面的影响比较突出。从年初的过于乐观,到二季度以来的过于悲观,如果将这一部分干扰量化在我们的模型中,将大致升至7.40关口,高于即期价格。这与我们感知到的‘维稳’力量的介入相符。”某大行国际业务专家朱延桦对记者表示。

在他看来,目前美元指数被高估,短期将受到美国财政宽松影响,但只要美联储继续扼住流动性咽喉,美元短缺与美元指数反弹的格局就难以打破。中期来看,美元指数是否会回归均值则仍待观望。