要想了解日交易量达7.5万亿美元的全球外汇交易市场动向,只要看看苹果(AAPL.US)的资产负债表就知道了。

智通财经了解到,这家科技巨头坐拥1350亿美元的外汇衍生品,其中一些被用来对冲其多个市场的汇率波动。Alphabet(GOOGL.US)还有大约600亿美元的此类合同。相比之下,全球专注于外汇的对冲基金总共只管理着780亿美元资产。

这些数字反映了近年来市场发生的巨大变化。如今,华尔街最大的银行越来越多地要求它们的外汇交易员迎合全球最大的公司,以获得更稳定的经常性费用。

企业已成为银行外汇部门的主要收入来源。Vali Analytics的数据显示,过去五年,全球五大银行的企业外汇业务收入增长了约30%。对于排名前50位的银行来说,此类业务现在平均占所有外汇收入的一半以上。

金融数据和分析提供商Coalition Greenwich的全球宏观市场主管Angad Chhatwal表示:“外汇行业已经变得超级商品化,竞争激烈。”“银行必须找到某种优势。”

这一变化在一定程度上与新规定有关。在全球金融危机之后,新规定迫使银行削减为全球最大的资产管理公司提供的外汇交易服务。

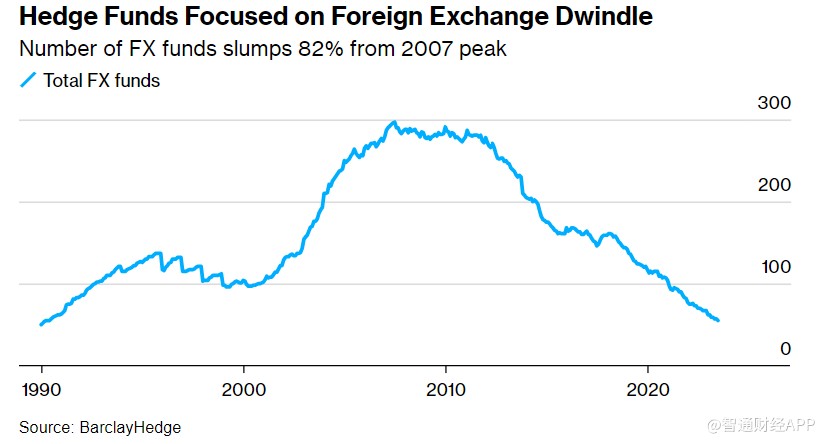

另一个推动因素是汇率波动性的下降。在超低利率和量化宽松时期,对市场至关重要的汇率波动性减弱了,许多投资者干脆退出了市场。专注于外汇交易的对冲基金数量已较2007年的历史高点减少了82%。

专注于外汇交易的对冲基金数量大幅下滑

聚焦企业

美国最大的几家银行将于周五开始公布第三季度业绩。市场预计高盛(GS.US)和摩根士丹利(MS.US)等华尔街巨头的固定收益、外汇和大宗商品交易业务收入大幅下降。与此同时,长期以来专注于向全球最大企业提供外汇服务的美国银行(BAC.US)和花旗(C.US)的此类收入将出现小幅增长。

根据Coalition Greenwich的排名,花旗连续10年占据外汇交易市场份额的榜首。在首席执行官Jane Fraser的领导下,花旗一直在加大企业外汇业务的力度,在60多个国家开展实体业务。

德意志银行(DB.US)拥有全球最大的外汇交易部门之一。尽管今年前六个月该行及其竞争对手遭受了行业交易收入大幅下滑的打击,但得益于其企业业务,德意志银行相信自己仍能实现财务目标。

尽管新的货币交易市场看起来更加稳定,但它并没有完全消除其遗留的争议。

德意志银行和高盛都因向企业推销外汇产品的方式而面临批评和审查。一些客户称,银行家向他们出售他们不理解的复杂产品。

波动性减弱

随着市场波动性减弱,上半年外汇交易行业收入减少了15%。

“交易量在下降,”美国银行外汇和新兴市场宏观交易全球主管Carlos Fernandez-Aller表示。“今年人们不那么热衷于外汇交易了。”

但无论市场和经济周期如何,企业通常都被要求对冲一定比例的外汇风险。这为银行交易部门创造了缓冲,因为它们的旧业务正在慢慢萎缩。今年,尽管外汇市场普遍降温,但来自企业客户的系统性订单仍保持弹性。

以苹果为例,其衍生品账面规模比十年前增加了两倍多。

苹果首席财务官Luca Maestri在8月表示:“就最大限度地减少外汇波动所带来的波动而言,这是公司的正确做法。”“我想说,这是一个非常庞大、非常有效的对冲计划。”

改变市场格局

电子交易的出现也改变了市场格局,使银行更难从基金管理公司那里获得业务。多交易商平台的兴起使资产管理公司能够货比三家,比较多家银行的价格,而较新的金融科技平台大幅削减了交易成本,并抢走了市场份额。

不过,无论市场背景如何,不断增长的企业客户份额之所以具有吸引力,不仅仅是因为订单的一致性。银行通常也能获得更高的利润率。

由于企业客户通常依赖银行提供借款、债券发行或咨询等多项服务,因此货比三家寻找更便宜的外汇定价的好处相对较小。最重要的是,公司通常有只允许使用特定银行的财务政策。

“这并不总是取决于谁的价格最便宜,”企业财务主管协会副主任Naresh Aggarwal表示。相反,问题是“谁将为我提供最好的整体服务”。