10月11日晚间,四大行(工农中建)集体发布汇金公司增持公告,一时间震动市场。

此举被视为国家层面稳定市场、传递信心的重要信号,也意味着以此为开端,后续增量资金有望继续入场。而银行股由于基本面稳健、估值低、股息高等特征,成为监管提振市场的首选,后续或也将持续受益。

在真金白银投入下,昨日银行股果然表现抢眼,30只银行股涨逾1%,农行盘中刷新历史新高,跟踪板块整体行情的银行ETF(512800)高开高走,放量收涨1.53%。

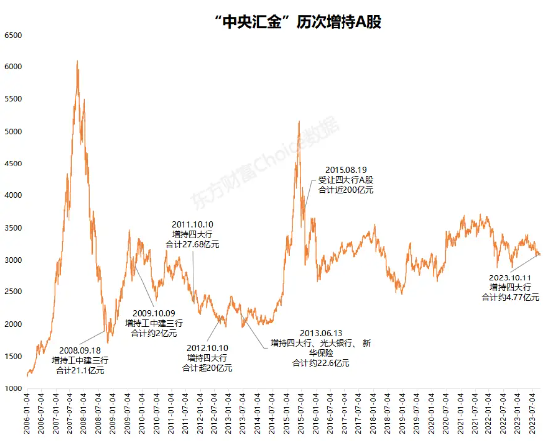

值得注意的是,汇金增持银行股早有先例,且均发生在板块和市场估值低位,护盘意味显著。那么从历次增持周期看,后续市场整体表现及银行板块走势如何?

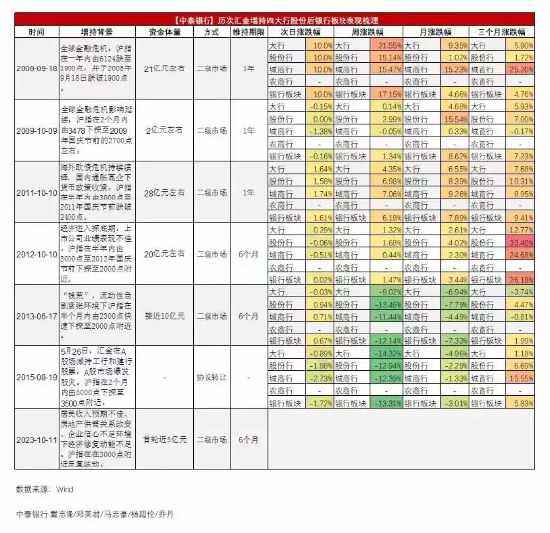

此次增持前,历史上汇金共有六次集体增持,分别发生在2008年9月、2009年10月、2011年10月、2012年10月、2013年6月和2015年8月,其中多数情况下市场会出现阶段性企稳或反弹。本次对市场的提振同样明显,持续震荡调整的沪指昨日止跌企稳,并一度站上3100点整数关口。

银行板块则直接受益,根据中金公司统计,上述6次增持中,除2013年以外,四大行股价1-3个月内均出现10%左右的明显反弹。

分阶段来看,历次集体增持后,银行板块次日2次收跌、4次收涨,周度、月度表现也均是4次涨2次跌。但时间拉长至3个月,银行板块均实现上涨。

中泰证券数据显示,汇金公司此前六次增持后的1、3、6个月内,银行指数平均绝对收益为2.1%、7.8%、8.1%。历次低位增持后的1、3、6月内,银行指数平均涨幅分别为4.8%、11.5%、19.7%;而同期万得全A平均涨幅分别为-1%、0.3%、10.6%,超额收益显著。

不同类型银行来看,短期内大行股表现往往优于股份行、城农商行,但拉长周期后,股份行、城商行往往表现更优。

可见汇金公司增持期间,银行股在绝大部分时间体现出了较为明显的相对收益,也彰显了银行板块弱市避风港的属性。

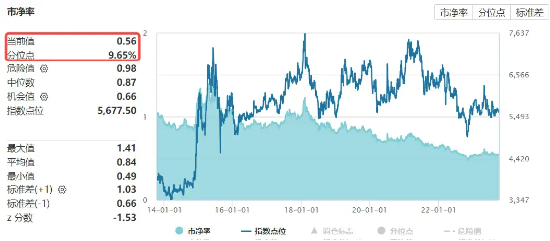

目前银行板块估值、持仓均处于历史底部,中央汇金增持是股价见底的有力信号,也从侧面反映出当前板块具备较高的投资价值,有助于支撑银行板块估值修复。

截至10月12日收盘,中证银行指数最新市净率PB仅为0.56倍,处于近10年9.65%分位点的低位;42只上市银行除宁波银行外均处于破净状态,市净率中位数仅0.57倍。

机构提示,当前银行估值处于历史低位,下行空间有限,预计下半年随着存款利率下调,市场持续改善,更多稳增长政策逐步落地,银行板块有望迎来估值修复。中央汇金增持传递出稳定和活跃资本市场的积极信号,后续增持范围有望扩大,建议关注。

看好银行板块估值修复行情的投资者可以重点关注银行ETF(512800)。资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

数据来源:沪深交易所。

风险提示:银行ETF跟踪的标的指数为中证银行指数(399986),中证银行指数(399986)基日为2004.12.31,发布于2013.7.15。基金管理人评估的本基金风险等级为R3-中风险。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。