随着华尔街大行摩根大通(JPM.US)、花旗集团(C.US)和富国银行(WFC.US)于周五盘前公布第三季度财报,全球股市投资者聚焦的美股财报季随之拉开帷幕。然而,高利率重压可能将导致银行业的整体债券投资组合的损失大幅增加,并加剧流动资金压力,同时银行等金融机构将被迫为存款支付更高的利率。

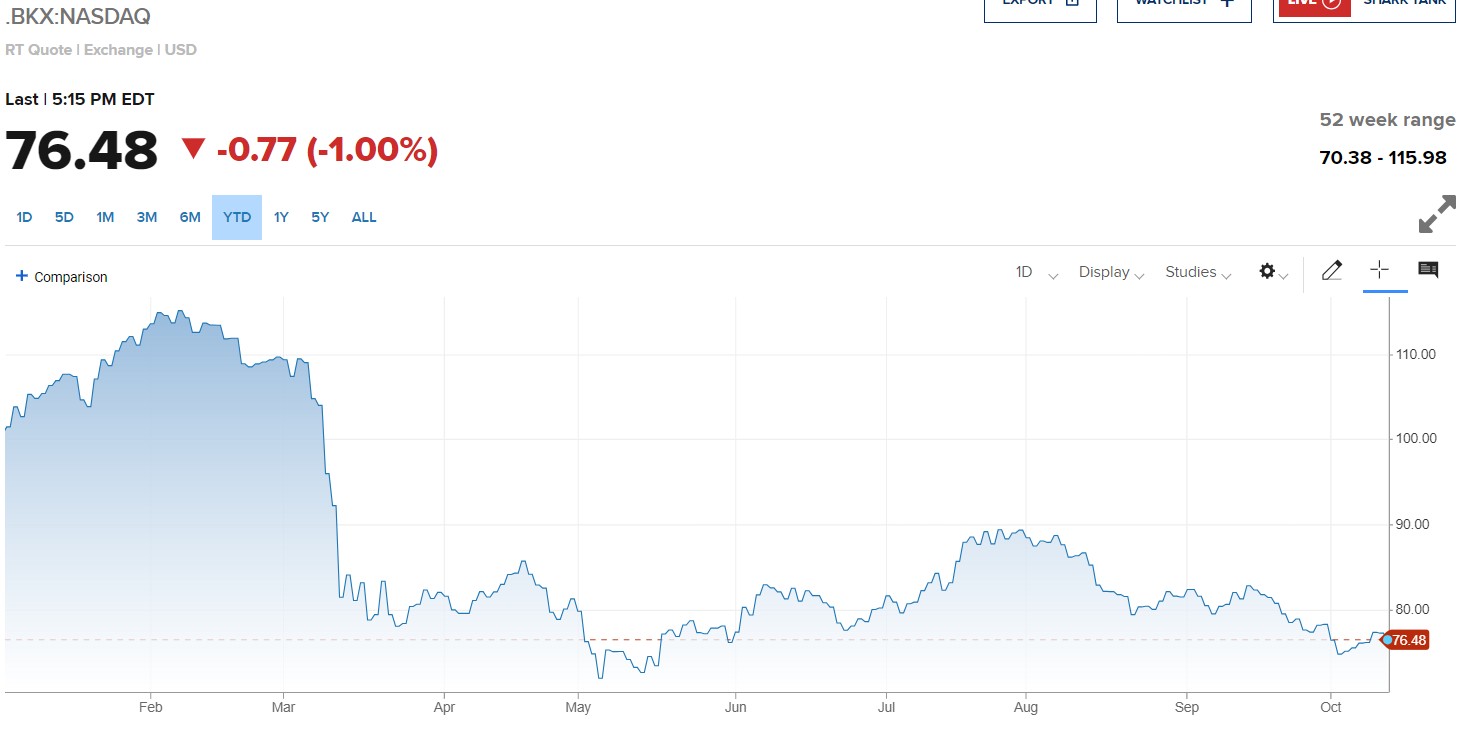

硅谷银行“光速破产”引发的美国银行业危机可谓“后劲十足”,硅谷银行这一“魅影”今年以来萦绕在银行股投资者脑海。由于市场担忧高利率压力下银行业流动性危机卷土重来,涵盖摩根大通等多家华尔街大型商业银行的KBW银行指数今年以来跌幅高达25%,其表现远不及美股大盘——标普500指数15%涨幅,这一跌幅也给这些在财报季“打头阵”的华尔街大型商业银行们增添一抹悲情色彩。

美国银行业面临的又一个基准利率高企的季度结束,重新引发了市场对银行业利润缩水和贷款损失额度上升的担忧情绪,但是仍然有一些分析师看到了行业困境中的一线投资希望。

就像3月份美国地区性银行危机期间面临的情况一样,利率上升预计将导致各大银行的债券投资组合损失大幅增加,并加剧流动资金压力,因为各大银行将被迫支付更高的存款利率,同时贷款需求可能因借贷成本上升而大幅下降。

来自KBW的分析师Christopher McGratty以及David Konrad预计,由于银行业贷款利润率受到挤压,贷款需求因借贷成本上升而下降,美国银行业第三季度整体每股收益将下降约18%。

“短期内银行业的基本面前景艰难,体现在营收规模在下降,利润率也在下降,各项业务的增长幅度则在放缓。”McGratty在电话采访中表示。

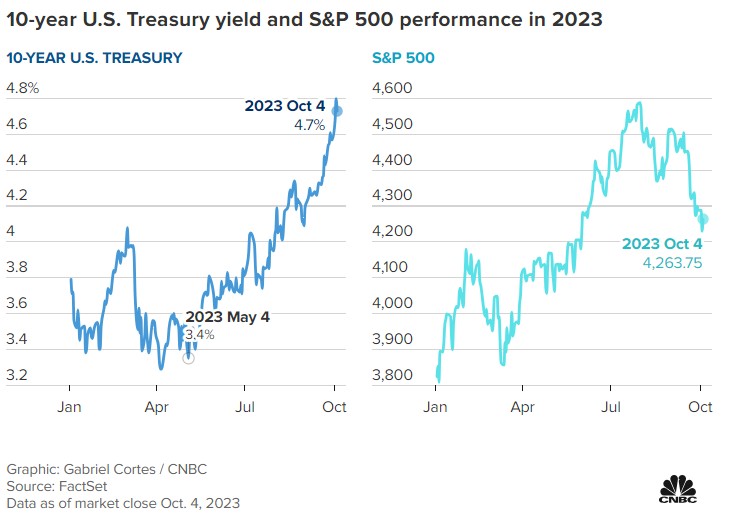

今年以来,美国银行股与美国基准利率走势,以及长期限美债收益率密切相关。标普500指数的银行成分指数9月份下跌9.3%,原因是长期限的美债收益率(尤其是10年期美国国债收益率)意外飙升引发投资者担忧,第三季度10年期美债收益率跃升逾74个基点。

收益率上升意味着银行持有的债券价值下跌(美债价格变动与收益率变动呈现反向趋势),从而造成未实现的损失,进而给银行资本水平带来压力。要知道,在今年早些时候,这种流动性危机情况让硅谷银行(Silicon Valley Bank)和第一共和银行(First Republic)等美国中型金融机构措手不及,再加上存款挤兑,导致美国政府接管了上述这两家宣告破产的银行。

2023年10年期美国国债收益率和标普500指数表现对比

除了美国银行(Bank of America)这个明显的例外,大型商业银行基本上避开了与面值过高的“水下债券”(Underwater Bond,即面值高于市场普遍价值的债券,出售该债券可能会遭受价格亏损)有关的担忧。

据了解,在新冠疫情期间,美国银行(Bank of America)大量买入高价且低收益率证券,到今年年中,该行在债券资产上的账面损失超过1,000亿美元。这一问题限制了该行的利息性营收,并使该行成为今年美国六大金融机构中股价表现最差的股票。

受打击最严重的银行可能有哪些?

分析师们对于美联储激进加息周期对银行资产负债表影响的预期则各不相同。以Betsy Graseck为首的摩根士丹利分析师在一份报告中表示:“预计第三季度债券资产价格暴跌带来的负面影响是第二季度损失的两倍以上”。

摩根士丹利的分析师们表示,债券投资组合巨额亏损可能将对包括Comerica、Fifth Third Bank和KeyBank在内的美国地区性银行造成最严重的负面影响。

不过,包括KBW和瑞银(UBS)分析师在内的其他分析师则表示,其他因素可能会减轻该行业多数银行因利率上升而受到的资本冲击。

KBW分析师Konrad在接受采访时表示:“这在很大程度上取决于它们的账面存续期。”他指的是银行持有的是较短期债券还是较长期债券。“我认为债券价格将与上一季度类似,这仍然是资本的逆风因素,但将有一小部分银行受到更多的打击,因为它们所拥有的资产类别处于劣势。”

还有分析师担心,更高的利率将导致商业性质的房地产和工业贷款的损失比例不断膨胀。

来自加拿大皇家银行的分析师Gerard Cassidy在10月2日的一份报告中写道:“我们预计贷款损失准备金将比2022年第三季度大幅增加,因为我们预计银行将大幅增加贷款损失准备金以应对风险,避免类似硅谷银行的破产悲剧。”

乐观派观点:今年以来屡遭重创的银行股或迎来反弹

来自国际大行瑞银(UBS)的分析师Erika Najarian在一份报告中写道,由于一些对冲基金押注3月份地区银行出现存款外流的混乱局面卷土重来,银行股仍将在财报季遭受空头挤压。

“空头比例甚至一度高于2023年3月的水平,加上聚焦宏观策略的投资者们认为利率上升将引发另一场流动性危机的看空银行股观点,使得我们认为该行业可能会出现波动性的空头挤压。”来自瑞银的分析师Najarian写道。

来自高盛集团的以Richard Ramsden为首的分析师们表示,美国银行业本季度的存款水平可能会保持稳定。高盛的分析师们表示,这一点,以及管理层对于第四季度及以后的净利息营收指引,可能会支持一些银行的基本面。高盛表示,该机构看好摩根大通和富国银行股价走势。

来自KBW的分析师McGrattyy表示,或许是因为银行股今年以来屡次遭受重创且业绩普遍预期较低,预计随着财报季到来,美国银行股或许将迎来一次缓解性的反弹。

“人们在展望未来不禁问道:整体营收的低谷在哪里?”分析师McGratty表示。“如果你回顾过去9个月,你会发现第一季度真的很艰难。第二季度充满挑战,但没有那么糟糕,第三季度仍然会很艰难,但不会变得比第一季度更糟。”