专题:因违规被暂定发新6个月,老牌公募中邮基金缘何“泯然于众”?

文|俞欢

出品|天下财道

近日,一则重磅消息在基金圈激起波澜。

9月28日,中邮创业基金管理股份有限公司(下称“中邮基金”)收到北京监管局行政监管措施决定书,因三方面违法违规被责令整改,并暂停受理公募基金产品注册六个月。

对于基金公司来说,半年不许发行新产品,是相当严重的处罚。近几年虽然不乏基金公司收到监管罚单,但新发产品被叫停的情况并不多见。

而且,这张突如其来的罚单,让中邮基金有点“屋漏偏逢连夜雨”。

作为一家已成立18年的基金公司,中邮基金如今规模还不足600亿元,而且最近一年增长更是基本停滞。在基金管理费下降的背景下,缺少新基金加持的中邮基金,何时能云开雾散?

存在三项违规

在大家进入“双节”的欢愉气氛时,中邮基金却公布了一条坏消息——收到北京证监局下发的行政监管措施决定书。

来源:中邮基金公告

罚单显示其存在以下三个方面违法违规事实:第一,公司治理、合规内控和人员管理等制度不完善且未能有效执行;第二,基金交易、股票入库、基金销售等制度不完善且未能有效执行;第三,公司对境内外子公司管控存在问题。

根据《证券投资基金公司管理办法》等相关规定,北京证监局对中邮基金采取责令改正并暂停受理公募基金产品注册六个月的行政监管措施。

看上去,中邮基金的认错态度较好,公司表示“将按监管要求即行整改、查缺补漏,提升公司治理、合规内控、业务管理以及对子公司的管控水平”。

至于处罚的影响,中邮基金是这样表示的:对现有业务不会造成较大影响,但对后续业务的增长与发展将产生一定的影响;不会对公司自身现有财务状况产生重大影响;不存在因本次处罚/处理而被终止挂牌的风险。

影响真的就只有这些吗?

从行业来看,今年以来资本市场持续调整,基金公司存量产品规模难保,基金发行市场又较为清淡,都让基金规模增长难上加难。而7月份基金费率改革方案正式落地,管理费的下降又进一步考验着基金公司的盈利能力。

和名字的谐音相呼应,中邮基金的管理规模也处于行业“中游”,日子难说宽裕。

Wind数据显示,2022年以来,其管理规模止步不前,持续在500亿元至600亿元之间徘徊,今年三季度末为573亿元。

公司业绩也不算乐观,今年上半年营收2.6亿元,同比下降2.6%;归属于挂牌公司股东的扣非净利润4149万元,同比下降22%。

在当前艰难的外部环境下,新发产品被叫停六个月,势必让中邮基金的规模承受更大压力,进而可能影响经营业绩。

权益产品分化

中邮基金曾经光鲜的权益投资底色,在市场的大幅波动中渐渐斑驳。

海通证券数据显示,截至今年9月28日,最近三年中邮基金权益类产品收益率为-9.77%,行业排名89/143;最近一年收益率为-11.32%,行业排名100/164。

而且,据Wind统计,前三季度公司权益产品业绩分化明显,纳入统计的37只产品中(份额分开计算),有26只收益为负,占比7成。

只有4只产品收益率超过10%,而跌幅超过10%的产品有15只,更有4只跌逾20%。

中邮价值精选A、C分别下跌28.84%、28.98%,同类排名3439/3523、3441/3523;中邮核心成长、中邮核心优选分别下跌23.39%、20.31%,同类排名3328/3523、3151/3523。

落后生当中,中邮核心成长尤其被市场诟病,其不仅短期业绩落后,而且自2007年8月成立至今,累计亏损逾45%,年化亏损3.73%。

中邮核心成长业绩表现

来源:Wind

放眼基金行业,即使成立于大牛市生不逢时,不少基金也已经开出了时间的玫瑰,但挂名“核心成长”这只中邮产品仍是铁树一棵。

在东方基金吧中,吐槽的投资者络绎不绝,直到过“双节”之前,很多投资者还在吐露心中的郁闷之情。这个节日,他们能过得好吗?中邮基金该扪心自省!

业绩不好,中邮基金似乎也想过办法,比如基金经理频繁变动。成立以来,中邮核心成长历任12位基金经理,其中多数任职回报率为负,有6位不到两年就被换掉。

换人不行,该想点别的办法了。因为轮番上阵的结果,这个“核心”还是难以“成长”。

中邮核心成长历任基金经理

来源:Wind

目前,中邮核心成长由陈梁和白鹏共同管理,属于“以老带新”的组合,前者有9年投资经理经验,后者只有两年。但两位的任职总回报分别为-47%和-44%,效果都不佳。

新老都不大行,问题出在哪儿?

观察季报,该基金调仓换股较为明显,今年二季度更换了7只个股,全部增配在传媒游戏板块。一季度AIGC概念下这类板块表现抢眼。看上去,该基金有跟风追涨的特点。

可惜追得快,落袋为安能力却一般。传媒游戏板块好景不长,6月开始相关个股纷纷见顶回调。三季度,姚记科技跌幅达42.06%,南方传媒、三七互娱、宝通科技分别下跌21.54%、36.49%、26.62%。

来源:Wind

该基金是否从这些个股中全身而退?从净值结果看,情况不太乐观。

今年上半年,中邮核心成长仅下跌3.52%,而第三季度跌幅达15.86%。

当然,基金不能像散户那样追涨杀跌,它应该做长期投资。问题是,长期投资应该更多地买在“左侧”,而不应该主要去追涨。

追涨,意味着做的是“右侧”交易,那么,止盈和止损,就是必不可少的应对手段。

很多水平低的散户,以追涨入市,结果被“套”住了,又自我安慰说这是在做长期投资。

在该基金中期报告中,基金经理看好的主线仍包括AI发展为代表的科技(算力、应用、机器人、FSD、元宇宙)。

至于效果如何,三季度是否调仓换股,还有待三季报公布再见分晓。

何时重见“高光”

成立于2006年的中邮基金,也曾经历高光时刻。2015年8月,其在业内率先完成股份制改造,并于同年11月登陆新三板,成为中国公募基金公司上市第一股。

目前其股权结构为:首创证券持股46.37%,中国邮政集团持股28.61%,三井住友银行持股23.68%,社会公众股持股1.34%。

2013年至2015年,中邮基金旗下权益产品战绩斐然。任泽松管理的中邮战略新兴产业2013年取得80%的收益率,在全市场基金中夺冠;2015年,该基金以106%的收益率排名第14,中邮核心竞争力则以101%的收益率排名第22。许进财管理的中邮中小盘,这三年也排名前列,一度成为爆款。

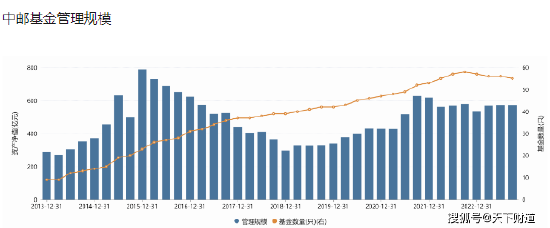

业绩决定规模。中邮基金这三年间管理规模从261亿元涨到789亿元,达到历史顶峰。

中邮基金管理规模

来源:Wind

然而,成败皆萧何。2016年A股市场步入熊途,中邮旗下部分基金投资风格激进、持股较为集中的问题暴露出来,顶流产品净值下降,管理规模也坐了滑梯。

2018年3月,该公司灵魂人物、总经理周克离去。随后,明星基金经理任泽松、许进财也陆续从公司辞职,诸多变故影响下,当年末公司管理规模回到300亿元之下。

在2019年至2020年权益市场火热、公募行业大爆发阶段,中邮基金的规模虽然走出谷底,但与同行相比,增长并不显著。

2020年12月,中邮基金迎来董事长毕劲松,次年5月张志名履新总经理,二人均从股东方首创证券空降而来。

新人进来,确实让公司出现新变化。

张志名曾在首创证券固收部工作多年,加入中邮基金后,他认为应弥补固收短板,于是加大了固收产品线的布局。

Wind显示,2021年末,中邮基金债券型产品规模即从上年末的138亿元提升至224亿元。今年三季度末,这个数字已升至302亿元。

同时,业绩表现也较为稳健。海通证券数据显示,最近三年,中邮基金固收类产品收益率为11.81%,居于行业前列。

只是,固收产品有了起色的同时,中邮基金当前权益产品落后的局面依然待解。

靠固收充规模,这是基金行业的老旧做法,已逐渐被诟病和摈弃。而且管理层的态度也十分鲜明,就在今年8月,证监会再次强调要“大力发展权益类基金”。

来源:媒体报道

张志名能否带领中邮基金真正突围,公司何时重回高光时刻,都还需要时间去验证。