时隔近一年,大盘再次跌破3000点,“3000点保卫战”再一次上演。如今的3000点已不同往日,经过多年结构化行情演绎,目前A股市场存在着“时空交错”现象:对一些个股来说,股价对应的是大盘“1万点”区域,而对另一些个股来说,现在可能面临的是“2000点”历史底部。所以,当大盘又一次站在3000点大关时,A 股不同群体的心态也许会有较大差别。

在风格迅速切换,各板块”错位发育”的背景下,虽然沪指近期一直在3000点附近围而不破,但深成指、创业板指数已经跌破2022年4月的低点,也就是说,深成指、创业板指数目前实际已经位于大盘“2800点”一带;另一方面,以中证2000、中证1000为代表的小微盘指数则显得较为强势,感兴趣的小伙伴可以通过$国泰中证1000增强策略ETF(f159679)和$2000ETF(561370)把握小微盘的增长动力。

如何在牛熊快速切换,风格轮动加速的市场背景下挖掘投资机遇成为了近期A股市场关注的重点之一。虽然今日上证指数延续近期下跌趋势,开盘就失守3000点,但是不必过分悲观,在政策密集释放,积极信号不断刺激的背景下,A股市场的投资机遇尚有许多值得挖掘。

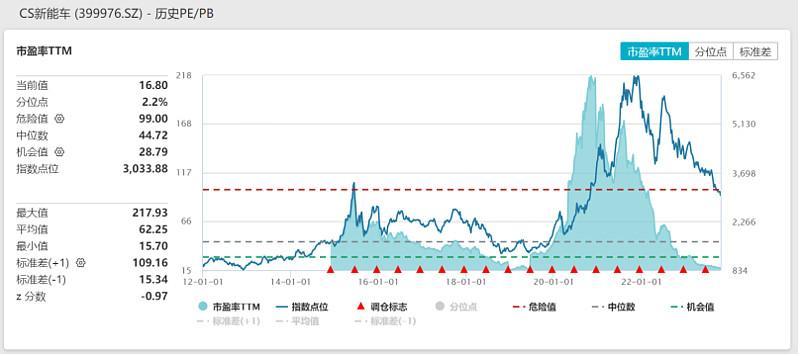

汽车板块近期逆势上行,从销售数据看,新能源车需求依然维持较好增长。根据乘联会数据,9月全国新能源乘用车零售74.6万辆,同比增长22.1%,环比增长4.1%;新能源车渗透率达37.0%,同比增长5.2%,环比下降0.3%;1-9月全国新能源乘用车518.9万辆,同比增长34.1%。出口数据也较好,新能源车出口9.1万辆,同比增长107%,环比增长16%,占乘用车出口25.4%。

长期看,虽然随着渗透率上升,需求增长速度可能逐步下降,但需求总量依然有望稳定上升。此外轻量化、智能化需求也有望进一步打开增长空间。行业发展角度,经过近期市场“价格战”等引发的出清调整之后,行业集中度进一步提高,竞争格局有所改善,行业风险进一步下降。

随着政策端对新能源汽车下乡与充电桩等基础设施建设的支持,新能源车销量预期有望修正,产业链进入底部反弹的区间。随着产业供需边际逐步改善,叠加股价处于历史低位,交易结构有所优化,新能源车再现投资布局窗口。

东莞证券表示,国家及各地支持扩大新能源汽车消费政策持续发力,叠加车企新品集中上市且性价比显著提升,刺激需求进一步释放,“金九”效应显现,9月新能源汽车销量创新高,预计年末冲量四季度新能源汽车销量有望继续走高。产业链方面,近期锂盐厂供应收紧挺价,碳酸锂价格有所回暖,短期内可能拉动下游补库需求。

$国泰中证新能源汽车ETF(f159806)的标的指数中证新能源汽车指数目前PE已达到16.80,位于上市以来2.2%的历史低位,当前时间段低位布局性价比显著。一体化压铸、自动驾驶等概念逐步落地,也可能为行业降本增效、打开未来增长点。

新能源车经过深度调整后,当前估值处于低位;考虑到政策端对智能汽车、新能源车的支持,如盘后消息,工信部加快制定调整减免车辆购置税新能源汽车产品技术要求,启动公共领域车辆全面电动化先行区试点、智能网联汽车准入和上路通行试点,深入开展新能源汽车下乡活动等。可继续关注新能源车ETF(159806)、$国泰中证800汽车与零部件ETF(f516110)、$国泰中证智能汽车主题ETF(f159889)。

展望四季度,对于当前经济运行的状态,一方面,从宏观数据看,随着政策不断落地,PMI重返扩张区间,消费、工业企业等经济指标从低位逐步抬升,表征经济显现企稳复苏态势。另一方面,从反映微观感受的“十一”假期消费数据看,旅游出行数据继续恢复但低成本消费特征明显,房地产销售短暂改观后也未迎来传统的金九银十旺季,微观需求依然偏弱。后续需关注经济修复的持续性和稳定性,这将决定市场信心恢复的程度。

政策对于A股市场的态度从近期密集出台的政策就可以看出来,支撑力度还是非常强的。对于行业把握度不是那么高的小伙伴可以关注跟踪上证综指的上证综指ETF(510760)。近年来大盘始终围绕3000点上下做窄幅震荡,一部分原因,是长期结构化的行情导致市场中强势的部分和弱势的部分相互抵消,在这样的背景下,权重较为分散的上证综合指数的表现则相对更优,可以作为“抄底”A股市场的优质投资工具。

值得关注的是,上证综指ETF采用抽样复制的方式,上市以来各个阶段相比上证指数都有可观的超额收益。比如最近三年上证指数跌了9.28%,上证综指ETF涨幅4.06%,超额达到13%多。这就相当于大盘3000点,上证综指ETF让你站上3400点。

感兴趣的小伙伴可以关注上证综指ETF(510760)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。