美国股市的最新一轮下跌加上财报季迄今为止的稳健表现令标普500指数成份股公司的估值进一步接近历史平均水平。

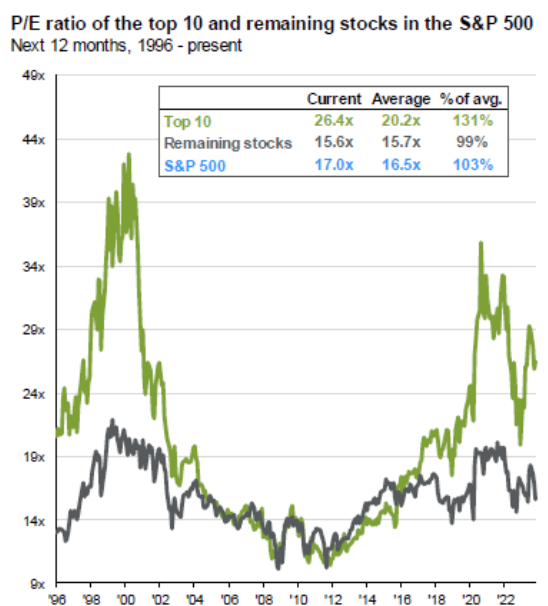

摩根资产管理的David Kelly表示,这一叠加影响为投资者提供了一个考虑价值股的契机。不过,这位首席全球市场策略师仍对大型科技股持谨慎观点,因为这些公司的市盈率相较于历史水平仍然很高。

标普500指数已从7月峰值下跌10%,该指数中的成份股公司料将公布第三季度利润增长2.1%。这使得该指数的市盈率接近20倍,而长期均值超过16倍。剔除最大的10家公司(主要是大型科技公司)后的市盈率为15.6倍。这10只权重较高个股的市盈率合计为26倍,较其长期均值高出约131%。

虽然Kelly建议考虑价值股——与基本面相比,这类股票看起来相对便宜——但考虑到利率上升和地缘政治动荡带来的不利因素,他并非说这是一个板上钉钉的决定。

“美国股市的机会看起来比相当长一段时间都要好,”Kelly在接受电话采访时说表示,“你只是需要有入场的胆量。”

美国国债收益率上升削弱了对风险资产的需求。截至6月,标普成份股公司的利润已连续两个季度下滑。Kelly表示,虽然大公司的估值倍数一直较高,但它们与市场其他公司之间的差距已经拉大太多。

他说:“我宁愿低配超大盘股、高配价值股,并等待通胀下降。”在板块方面,他更看好能源股和金融股。

摩根大通预计通胀率将到2024年第四季度降至2%。Kelly表示,如果这不显著损害经济,那么一些估值最低的板块表现可能会改善。

在小盘股方面,Kelly称他“仍感到紧张”,因为罗素2000指数中几乎一半的公司“实际上并没有盈利。”该指数目前接近2020年10月以来的最低水平,较长期200日移动均线低10%。罗素2000指数中75%的成分股已经进入熊市。

在经济衰退威胁逐渐逼近的情况下,现在入手小盘股还为时过早。

“我宁愿在看到一定程度的经济扰动之后再入场。”