炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

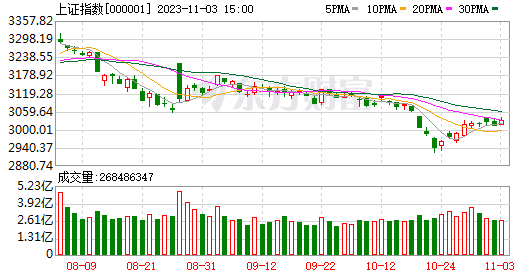

最新价:3030.8

涨跌额:21.39

涨跌幅:0.71%

成交量:2.68亿手

成交额:3293亿

换手率:0.60%

上证指数行情领涨个股大盘资金流向7*24小时快讯进入上证指数吧

领涨行业

主力资金加仓名单实时更新,APP内免费看>>

海外经济拐点临近,但风险仍值得关注。根据韩国关税厅数据,作为全球经济金丝雀的韩国出口已经进入筑底阶段,暗示海外经济拐点正在临近,此外,高频数据每周经济指数(WEI)也显示美国经济已经开始逐步回暖。但在海外经济转暖趋势的背后,我们认为明年海外仍将有多种隐含风险对市场产生冲击,其中包括美联储长期维持超高利率水平、全球通胀粘性较强、美国财政赤字危机、日本推出YCC以及负利率政策以及以俄乌冲突和巴以冲突为代表的海外地缘政治风险。

国内经济稳步复苏,稳增长政策发布进一步抬升修复斜率。今年以来,国内经济始终处于温和复苏进程。而随着下半年以来各类稳增长政策的持续推出,国内经济修复斜率开始出现明显抬升,1-9月规模以上工业企业利润累计同比增速为-9.0%,降幅连续收窄。从库存周期角度来看,工业企业也开始由被动去库向主动去库迈进,且上下游企业皆出现明显改善。

稳增长政策空间仍充足,期待未来新一轮政策窗口期。7月24日的政治局会议内容确立了新一轮政策底。我们认为在国内经济实现全面复苏之前,后续稳增长政策仍有望持续推进。其中随着后续活跃资本市场相关政策推出,以险资、银行理财为代表的长期资金或会持续入市。当前地产政策节奏与2014-16年较为相似。从终局视角来看,房地产行业增速保持与名义GDP相当的增速仍然值得期待。总量政策方面,当前环境下结构性货币工具的使用将会比全面宽松更加有效,财政政策的后续发力也值得关注。

行业配置:破局之年,寻找共识。2023年传统行业比较框架失效,“中特估”“AI”等主题投资火热,本质上与经济“弱现实”与增量资金不足有关。展望2024年,库存周期回暖叠加资本开支加码有望驱动A股分子端重回上行周期(预测24年全A业绩同比增速为6%),叠加上长期机构资金带来微观结构改善,市场有望回归重视传统行业比较框架。结构上来看,短期周期业绩有望触底反弹,中期来看成长消费弹性更高。综合“胜率+赔率+筹码”框架下进一步筛选,短期来看供给约束下的上游资源行业(有色金属、石油石化、化工等)是胜率较高的方向,兼具低估值、机构仓位轻的属性;往后看可以关注与经济复苏、地产链相关的顺周期品种(建筑、金融、家电、机械等),以及景气预期改善的半导体、医药等。主题方面挖掘产业结构性alpha机会,看好机器人、国家安全(军工、能源、数字经济)、半导体与VRAR等方向。

风险提示

政策推进不及预期,海外经济衰退超预期,产业发展不及预期。

(文章来源:西部证券)