进入11月,随着A股市场的转暖,投资者对跨年“春季躁动”行情的讨论增多。过去20年间,市场在岁末年初无一例外都出现过长短不一的修复行情。如何理解今年的跨年行情?

如图所示,从启动时间看,多位于11月至次年1月;从持续时间看,一个月至四个月不等。行情启动时间早晚往往与该年三四季度行情有关,若三四季度行情较弱,则春季行情启动偏早(10月下旬或11月初)。

此外,借鉴历史经验,A股历史上哪怕是震荡市或者熊市期间年度视角下依然存在至少两波10%-15%左右涨幅的上涨机会,例如2011年、2018年和2022年,而到目前为止年内仅有1-4月这一波具备持续性的行情。

前期市场磨底震荡,10月底以来三大积极的边际变化出现:

变化一:A股上市公司三季报近期基本披露完毕,全A单季度净利润增速同比由负转正,“盈利底”基本确认;

变化二:美债收益率在联储11月再度暂停加息、10月非农不及预期等催化下大幅回落,极大利好权益资产修复;

市场近期热议“岁末年初”的躁动行情,我们认为分子+分母端利好齐聚有望推动10月底以来的A股上涨行情持续展开。

那本轮“跨年行情”哪些方向值得重点关注呢?

先上结论:本月建议重点关注的ETF及联接产品分别是:芯片ETF(159995)及其联接(008887/008888);智能车ETF(159888);食品饮料ETF(515170)及其联接(013125/013126);绿电ETF(562550)。

在配置策略上,现阶段建议以反转策略思路布局四季度乃至跨年的反弹行情,重点关注基本面底部企稳和股价超跌的方向。

第一,在市场放量走出右底的时候,基本面优秀、周期上行信号不断确认,且前期超跌的电子可能会成为凝聚力最强的板块,如果医药板块的 beta 持续,或将共振带领科创板走出行情;

第二,中美利差倒挂虽有所收敛,但仍处于高位,因而现在仍应关注红利底仓(电力、交运等)加消费核心资产(食品饮料)。此外,华夏基金数量投资部六周期模型打分结果提示,本月电力、公用事业、交运、汽车、食品饮料等重点行业排名位于前十。

综合以上判断,我们本月建议重点关注的ETF及联接产品分别是:芯片ETF(159995)及其联接(008887/008888);智能车ETF(159888);食品饮料ETF(515170)及其联接(013125/013126);绿电ETF(562550)。

10月我们提示关注芯片,本月继续关注。芯片ETF追踪国证半导体芯片指数(980017.SZ),覆盖芯片材料、设备、设计、制造、封装、测试等全产业链,反映A股市场芯片产业相关上市公司的市场表现。

本月关注逻辑一是芯片半导体销售额具有明显的周期属性,目前周期回正趋势明显。随着消费电子等传统需求回暖、生成式人工智能等新需求的拉动以及国产算力产业链密集催化,从三季报看板块业绩有所复苏,部分龙头企业业绩已明显回暖;逻辑二是板块受益于中美关系改善。

再说智能车ETF(159888),同样是我们在上个月的重点关注。智能车ETF紧密跟踪CS智汽车指数(930721.CSI),从申万一级行业的权重分布上看,成分股主要分布在电子、计算机、汽车、通信等优质行业赛道,科技属性鲜明,从暴露较多的概念看,智能车指数主要暴露于汽车、消费电子及华为相关概念。

智能车本月逻辑一是事件催化:近日,问界M9未发先火,盲订数量突破20000台,再超预期,AI赋能智能驾驶,技术创新性突破,开创汽车行业造车新模式,M9、S7等智能车型将于四季度亮相,重磅智能车型的投放有望对板块形成催化;

智能车的第二个逻辑是一些核心的智能驾驶相关领域的赛道当前渗透率仍然较低,政策支持力度较大,中长期看不断向高阶智能驾驶发展是趋势,今年是NOA(高阶智能驾驶)开始大批量上车的第一年,存在一个较大的增量市场空间。

最后聊聊食品饮料ETF(515170)及其联接(013125/013126)。食品饮料已连续两周反弹,受近期茅台出厂价提价20%的刺激,投资者对后续食饮反转有所期待。当下相对看好食品饮料的机会,本月逻辑一是茅台出厂价提价催化有望演变传导至产业链其它公司,利于业绩修复;逻辑二是受益于美债利率回落,食品饮料作为外资持仓较高的板块,有望迎来资金回流;逻辑三是细分食品指数 (000815.CSI) 估值当前处于近五年7.48%的分位,配置性价比较高。

当下是权益基金的较好买点吗?

自有数据以来的2007年开始,偏股混合型基金指数(代码:885001.WI,基本能够表征国内偏股混合型基金的整体表现)3年滚动年化收益率围绕15.51%的均值牛熊波动,成为居民财富管理的重要工具。

当前,走过近一两年来的市场下行周期,偏股混合型基3年滚动年化收益率逐渐触及下沿,当前值为-6.08%,比过去十七年间96%的时间都要低。(数据来源:Wind,截至2023-10-31)

数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),万得偏股混合型基金指数基日为2003-12-31,3年滚动年化收益数据从2007年开始,截至2023-10-31,过往数据不预示未来表现。

过往来看,赚钱效应最差的时候,偏股混合型基3年滚动年化收益率也从来没有低于过-10%,即便是12年底、18年底、18年中这几个最为难熬的时段,数据看来也都没有向下击破。

而现在,假设万得偏股混合型基金指数保持当前点位不涨不跌(8837.59点)进行测算,到今年12月中旬,3年滚动年化收益率就将低于-10%,如果点位进一步下跌,这个时间可能还会提前。(数据来源:Wind,统计时间为2023-10-31)

倘若历史经验有效,那么这一次,大概率是真的快要到底了。或许一片萧瑟的当下,会是未来只能怀念的前夕,到了彼时,你会庆幸走过还是后悔错过?

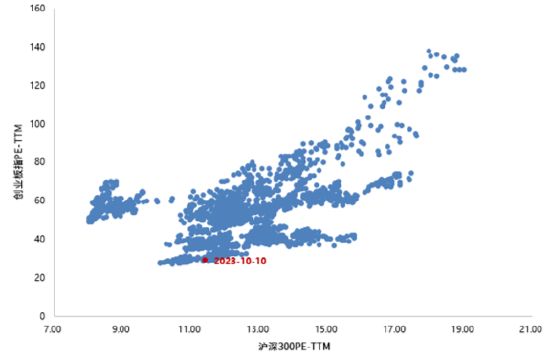

这点没有疑问,跌了快两年了,不少资产甚至跌了三年了,已经是低价的筹码。我们把代表大盘蓝筹的沪深300和代表科技成长的创业板指的估值PE-TTM放在一起来看,均比目前低的时间在历史上仅有3%。(数据来源:Wind,截至2023-10-10)

(数据来源:Wind,截至2023-10-10)

从过去各种经验看,市场底部特征在近期基本都有了:估值底部、政策持续加码、强势股补跌、预期极低、基本面企稳…“模糊正确的时间+优质的产品”或是当前迎接新周期的最优解。

所以我们看到最近上市公司、社保基金、中央汇金等各类资金,纷纷逆向布局,逐步加大入市力度。26日晚百余家上市公司集体发布股份回购相关公告,打破今年以来单日新增回购家数记录且回购公司列表中出现龙头价值蓝筹公司,显示产业资本已经认可企业的长期价值。基金公司近期频频自购,用“真金白银”向投资者传达“坚守信号”, 与广大投资者共担风险、共享收益。中央汇金先是增持四大行股份,随后又买入ETF;社保和险资作为长期资金的代表,也正在加大入市比例。

数据来源:Wind,上述基金风险等级为R4(中高风险),以上基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。个股不作为推荐。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。A类基金认购时一次性收取认购费,无销售服务费;C类无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。