出品:新浪财经上市公司研究院

作者:新消费主张/木予

近日,普洱澜沧古茶股份有限公司(下文简称:澜沧古茶)顺利通过港交所聆讯,距离登陆资本市场、问鼎“普洱茶第一股”仅一步之遥。

据公开信息显示,澜沧古茶最早于2020年7月向深交所申请主板上市,却在上会前主动撤回申请材料。2022年5月,公司在中信建投和招商国际的保驾护航下赴港IPO,并先后三次递表。与此同时,中茶股份招股书久未更新审核中止、八马茶业经历三轮问询后撤回申请,茶企冲击上市的重担落在澜沧古茶肩上。

成本价格两端承压 盈利能力持续恶化

箭在弦上不得不发,澜沧古茶的业绩表现却差强人意。

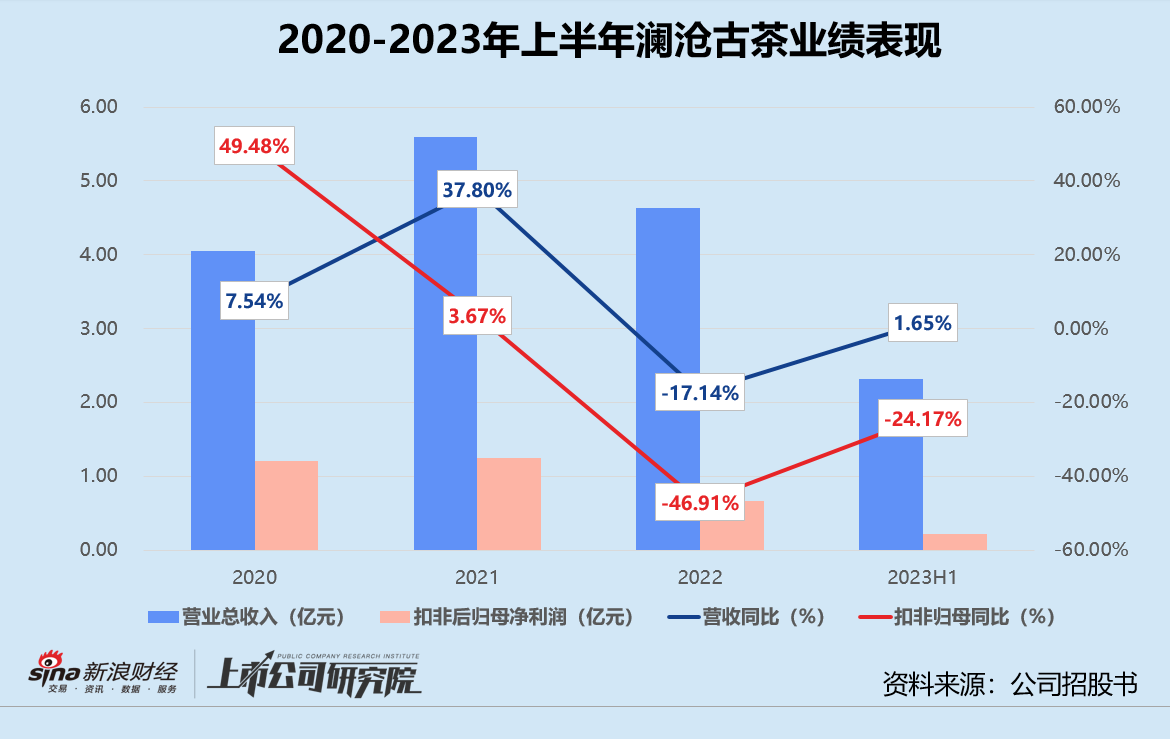

结合多版招股书披露的数据来看,2020-2022年期间,澜沧古茶的总营收和净利润波动明显。尤其2022年收入和利润更是双双陷入负增长,扣非后归母净利润较2021年同期近乎减半。2023年上半年,公司实现总营收2.32亿元,同比仅微增1.65%;扣非后归母净利润录得2248.60万元,与2022年前6个月相比再下降24.17%。

增收不增利的背后,是澜沧古茶对于成本费用的薄弱把控。

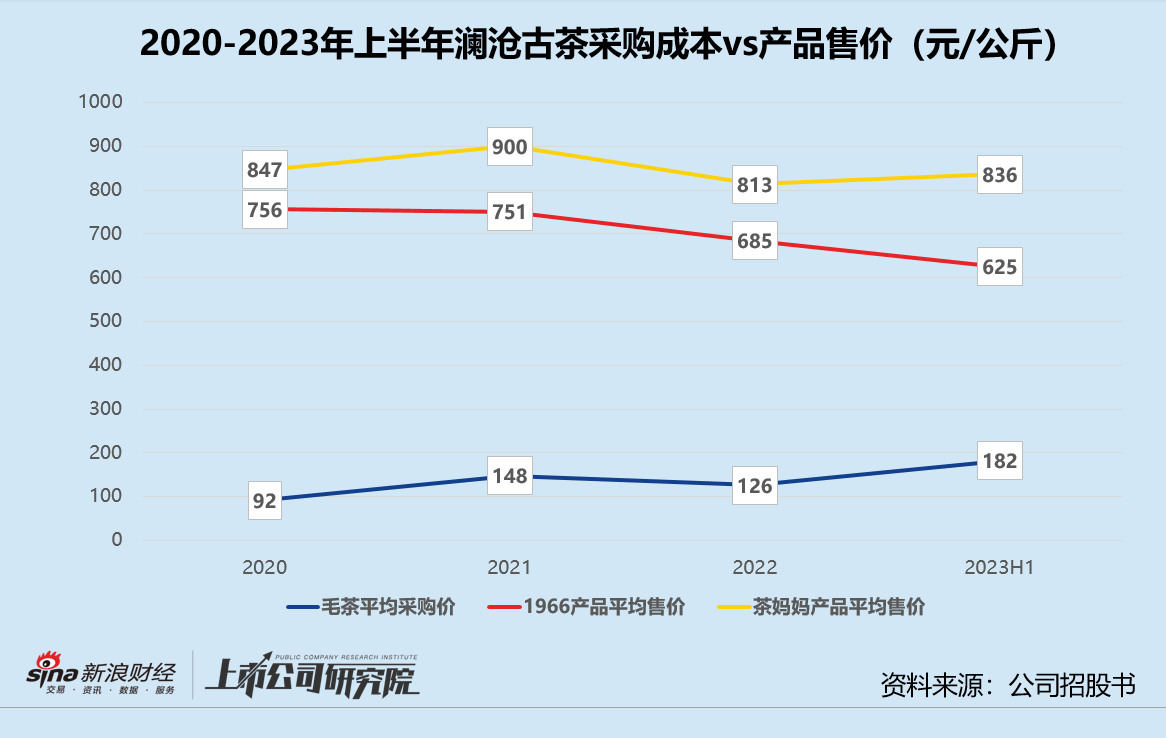

据招股书显示,澜沧古茶不拥有茶叶种植园或任何茶树,而是向云南省主要茶叶厂区的茶叶合作社采购原材料毛茶。2020-2022年,公司毛茶平均采购价从每公斤92元增长至每公斤126元,其中古茶树毛茶采购价格从每公斤170元涨至每公斤215元。2023年截至6月30日,古茶树毛茶采购价格同比提高32.73%至每公斤369元,带动整体毛茶采购价格再创新高。报告期内,澜沧古茶的毛茶采购额约为1.01亿元,占比当期总营业成本约50.86%。

原材料成本不断上涨,产品价格却难有突破。2020-2023年上半年,澜沧古茶的主要产品线1966平均售价由每公斤756元直线降至每公斤625元,茶妈妈平均售价则由2021年的最高点每公斤900元减少至每公斤836元。叠加影响之下,1966和茶妈妈产品毛利率震荡走低。截至2023年6月30日,1966毛利率为65.5%,较2022年末大幅减少9.1个百分点。茶妈妈毛利率约为51.9%,较2022年末下降1%。

除此之外,茶叶市场长期“有品类无品牌”,一定程度上决定了公司无法节省广告宣传方面的开支,令本不富裕的利润空间雪上加霜。2020-2022年,澜沧古茶的销售费用率分别为21.48%、21.82%、29.37%,呈逐年增长趋势。2023年前6个月,公司销售及营销费用约为6763.10万元,同比增长5.09%,占当期毛利润比例为48.57%。换而言之,澜沧古茶产品销售得来的收益,一半被用于营销推广活动。

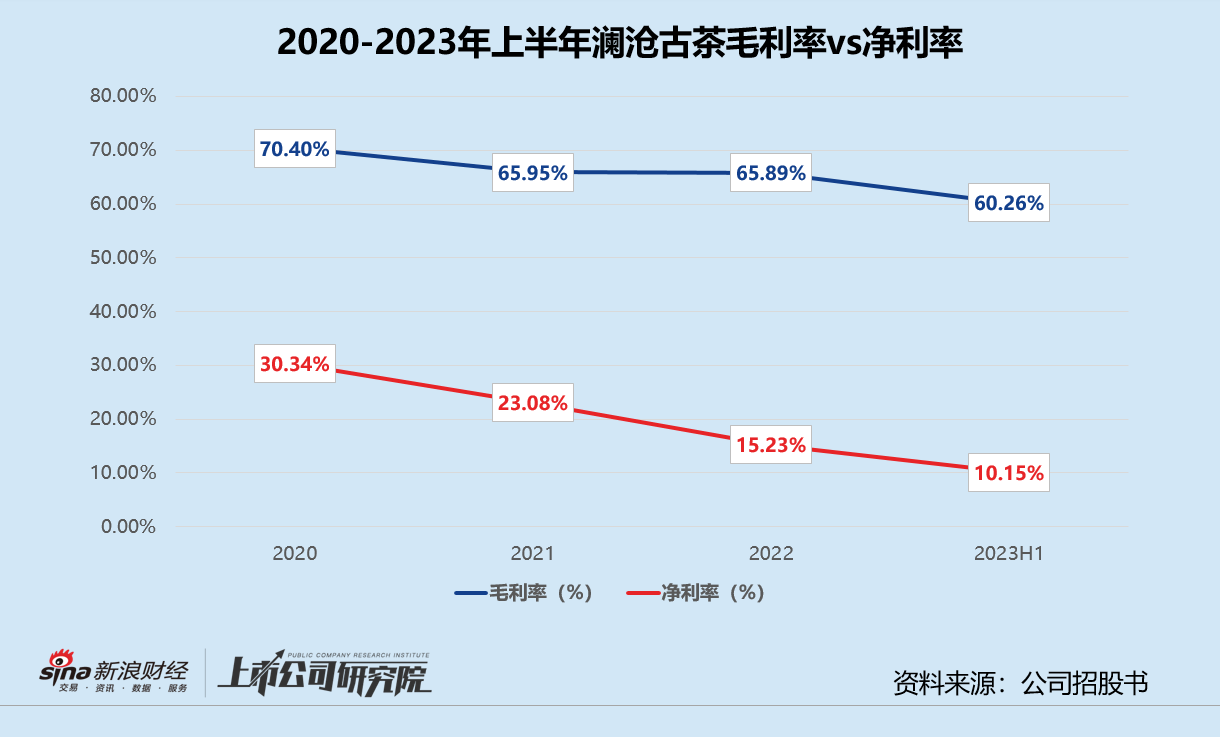

2023年上半年,澜沧古茶的毛利率和净利率分别为60.26%、10.15%,与2022年同期相比减少0.62%、1.31%。事实上自2020年开始,公司在短短三年半的时间内毛利率和净利率三连降,盈利能力持续恶化。

经销商存货周转天数激增 账面现金不足6600万元

据招股书显示,澜沧古茶的销售渠道以传统的线下经销商模式为主。2020-2022年,公司向经销商销售产品收入对总营收的贡献分别为79.0%、80.3%、72.4%。截至2023年6月30日,经销商收入约为1.76亿元,占总营收比例约为75.7%。

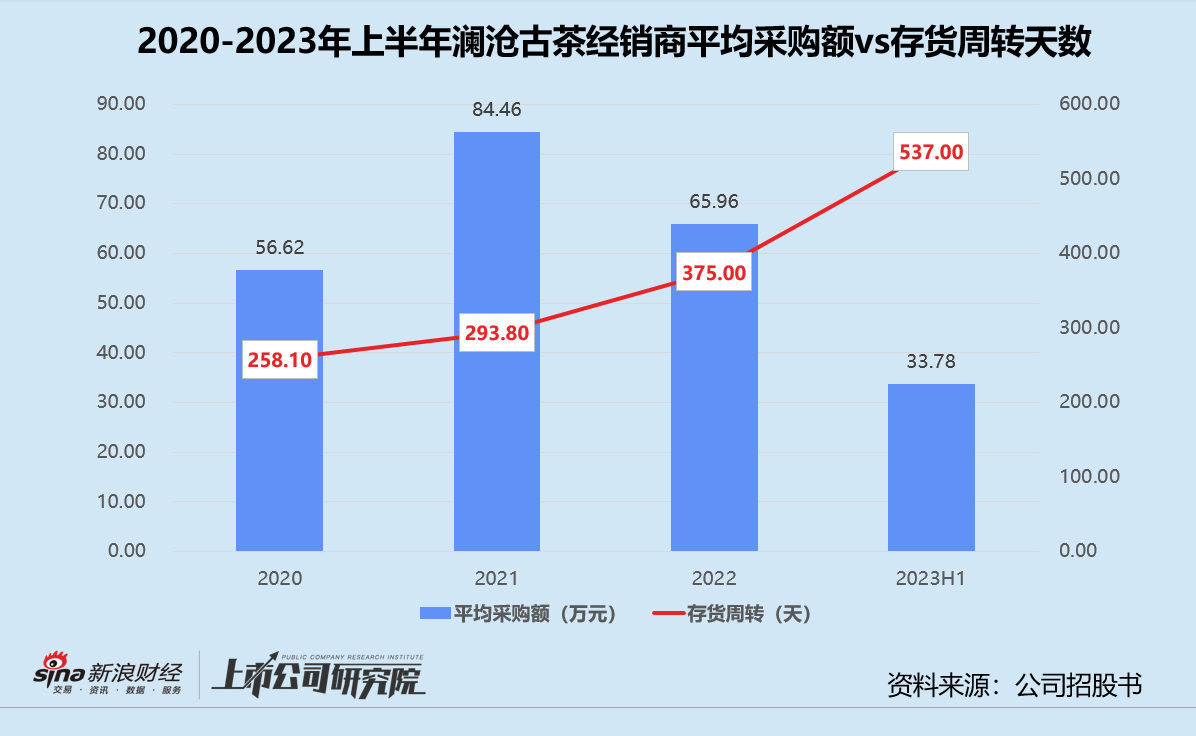

不过细究经销商的运营表现,澜沧古茶的隐忧不容忽视。报告期内,经销商的存货周转天数从2020年的258.10天增长至2022年的375天。2023年截至6月30日,存货周转天数激增至537天,这意味着产品在经销商手中至少停留一年半才能被卖出。

存货周转率低下,经销商加速出逃,采购金额显著缩水。2020-2022年,澜沧古茶终止经销商数量合计为421位,而新增经销商数量仅为292位。2023年上半年,公司共有520家经销商运营门店,与2019年末相比减少19.88%。而基于向经销商销售产品收入和期末经销商数量简单测算,报告期内每位经销商的平均采购额分别为56.61万元、4.46万元、65.95万元、33.78万元,2023年上半年该指标较2022年末骤降48.78%。

存货高企的问题同样反映在公司层面。2020-2023年上半年,澜沧古茶的存货金额占总资产比例分别为51.93%、53.27%、55.56%和58.72%,其中制成品占存货总额保持在40%以上。存货周转天数平均超1400天,2022-2023年截至6月30日,澜沧古茶的产品从生产到销售平均需要4年以上的时间。

虽然普洱茶具备存放时间越长、价值越高等产业特点,但茶叶市场标准化程度较低、竞争格局极度分散,没有相对统一的价值评估标准。若无法获得消费者广泛认可,澜沧古茶动辄数亿元的存货长此以往不仅将面临减值风险,还会影响短期资金流动性。

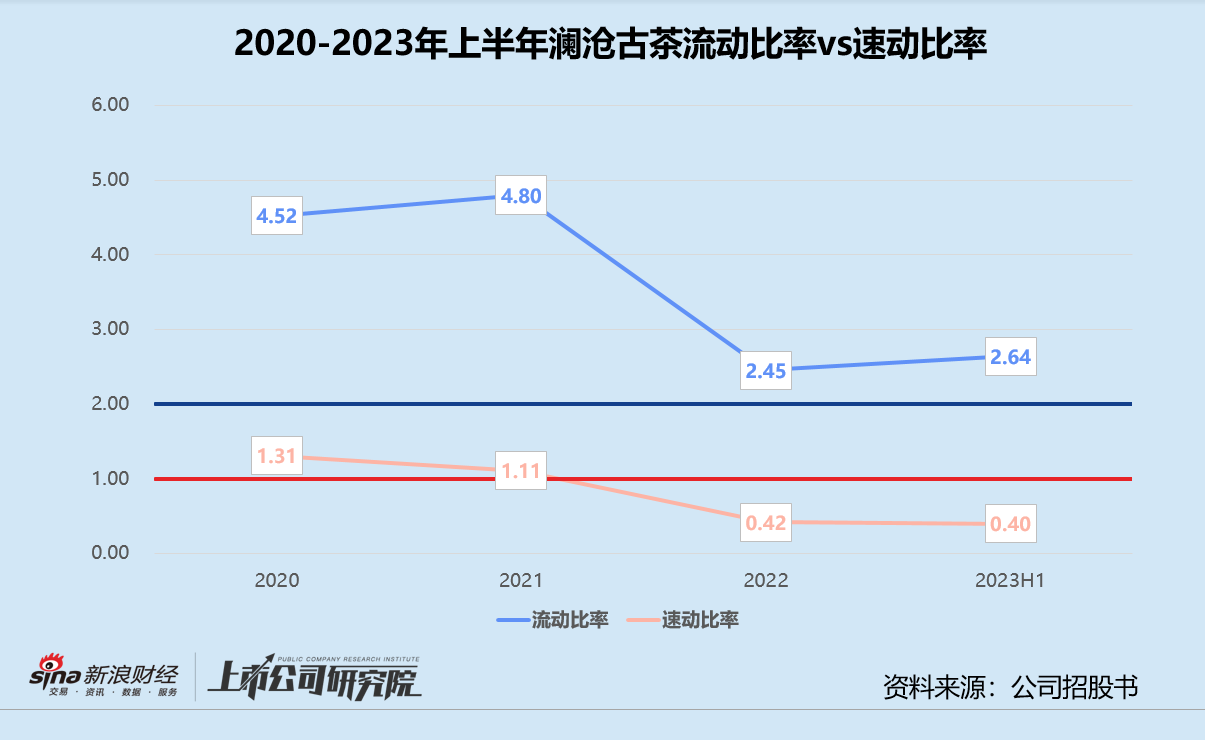

2022年和2023年上半年,澜沧古茶的流动比率分别为2.45、2.64,速动比率却只有0.42、0.40,远低于安全警戒值。报告期内公司经营活动产生的现金流量净额分别为3963.50万元、-179.90万元,现金及现金等价物连续净流出5151.90万元、2437.80万元。

截至2023年6月30日,公司账面上的现金及现金等价物仅剩6564.90万元,与2022年末相比减少27.08%。短期借款及长期借款当期到期部分约为1.21亿元,账龄在一年内的贸易应付款项约为1.24亿元,占比应付账款94.77%,澜沧古茶的偿债压力可见一斑。

据招股书显示,上市募资后澜沧古茶计划在广东建设一个总面积最少10000平方米的新生产基地,用于陈皮普洱茶产品的后期生产,相关产能有望提高66.7%。若生产基地以90%使用率运作,首年便能达到收支平衡。

然而,就公司目前在普洱市澜沧县和思茅区的两个生产基地产能表现而言,要保持90%使用率似乎并非易事。2023年前6个月,澜沧县生产基地使用率仅为63.3%,较2022年末同指标下降27个百分点。思茅区生产基地使用率低至34.2%,也比2022年的40.2%使用率有所下降。

产品提价空间有限、成本费用难以缩减、渠道老化经销商流失、现金流入不敷出,澜沧古茶仍未能摆脱茶企种种窠臼,缺乏稳定高速发展的基础。资本市场是否会为其买单,仍有待时间检验。