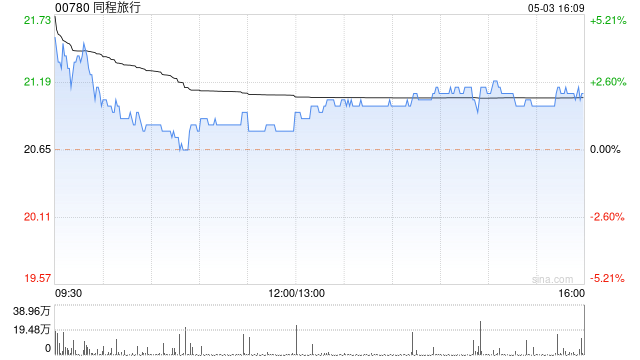

中金发布研究报告称,维持同程旅行(00780)“跑赢行业”评级,上调2023年Non-IFRS盈利预测4%至21.7亿元,主要考虑经营效率提升,维持2024年Non-IFRS盈利预测26.2亿元,目标价21.5港元。公司3Q23收入同增61%至33亿元,超市场预期2.6%,主要受益于非一线城市旅游市场的增量贡献;Non-IFRS归母净利润6.15亿元,超市场预期6.4%,对应18.6% Non-IFRS净利润率,主要系经营杠杆效应。

中金主要观点如下:

3Q旺季收入超预期,4Q相对淡季,但预计需求端仍有结构性亮点。

3Q23:1)住宿收入同增37.7%至11.3亿元,较3Q19增长62.5%,其中国内酒店间夜量较2019年同期增长100%。2)交通收入同增70.3%至16.8亿元,较3Q19增长47.4%,主要系票务总量增加以及提供丰富的增值产品及服务,其中国内机票的票量相比2019年同期增长30%,国际机票的票量显著恢复并超过2019年水平。3)其他收入受酒店管理业务及旅行社业务的带动,较3Q19增长115%至4.92亿元,其中截至9月末,艺龙酒店科技平台已开业酒店超1200家,签约酒店近2000家;此前收购的旅行社同程国旅已签约40多家门店。4季度是传统淡季,短途出行相对更多,从过往经验看,公司对于短途出行需求的把握有一定心得,该行预计公司4Q23收入同增88%至28.2亿元。

凭借多元化的流量拓展及灵活的市场策略,实现付费用户规模新高。

3季度公司除深耕腾讯生态外,还加大了对兴趣电商、厂商生态、工具生态、私域生态以及线下服务等各类场景的拓展,如全面接入华为手机负一屏,且近期启动了鸿蒙原生版App开发。在丰富场景布局的同时,公司还通过精准投放、创意营销、深化会员运营和强化交叉销售等方法挖掘用户价值,3Q23公司MPU较3Q19增长48.3%至4420万,9月末滚动年付费用户数APU同比提升12.1%至2.25亿人,两项均创历史新高;截至9月末高价值用户黑鲸会员数接近4000万,超过去年同期的两倍。该行预计公司将持续转化付费用户和提升用户粘性,APU、ARPU和消费频次均有望持续提升。

3Q利润超预期,预计4Q营销投入将延续此前较大力度。

公司3Q23 Non-IFRS归母净利润6.15亿元,超市场预期6.4%。考虑公司4Q继续推进渠道多元化战略、叠加为春运造势而维持营销投放力度,该行预计4季度营销费用率或维持在39%的高位。该行预计4Q Non-IFRS归母净利润为4.6亿元。