炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

近日,员工总人数不到100人,总资产不足10亿元的深圳尚阳通科技股份有限公司(下称“尚阳通”),欲通过IPO募资17亿元。

然而,尚阳通账面上并“不差钱”,公司最近一个会计年度的账面货币资金高达7.55亿元,占总资产的76%。并且,公司账面上的有息负债也微乎其微,没有资金压力。

尚阳通IPO前的估值暴增,但公司2022年10月的一次增资估值,却以还没结束的2022年度的净利润为预估基础,这不符合行业惯例。更奇怪的是,尚阳通在没有申报IPO甚至没有开启辅导的情况下就自称有高估值预期,这种认知或有偏差。

公告显示,尚阳通曾以50万元价格购买了实控人蒋容名下的一辆二手大众牌汽车,合理性及必要性有待商榷。这个金额不高的关联交易如同公司治理的一个切面,可以窥一斑而知全豹。

另类高估值背后存错误圈钱认知 申万宏源“攒局”资本盛宴

招股书显示,尚阳通计划公开发行股票不超过1,702.4500万股,计划募资17.01亿元,用于5个募投项目,其中科技与发展储备资金(实质为补充流动资金)的金额为4.6亿元。

但事实上,尚阳通账面上并“不差钱”。2022年末,公司账面上的货币资金为7.55亿元,占期末总资产的76.09%。也就是说,公司四分之三的资产都是现金。

尚阳通也没有太多资金压力,2022年末公司有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券之和)仅0.18亿元。2022年,公司资产负债率仅13.54%。报告期内,公司流动比率分别为 6.63、4.97、7.36,速动比率分别为5.06、4.35、6.17,可见没有流动性压力。

近期,“不差钱”却融资或突击分红后巨额募资的拟IPO企业,遭到了投资者的广泛质疑。而尚阳通不仅融资必要性存疑,在还没有IPO辅导的情况下就称有了高估值预期,对估值、上市融资的认知有偏差。

公告显示,2020年6月, 尚阳通B轮融资投资者入股价格为12.1元/注册资本,对应估值约4.09亿元;2022年10月,公司C轮融资投资者入股价格为99.48 元/注册资本,对应公司估值由4.09亿元上涨至50.81亿元,增长了11.42倍。

尚阳通称:2022年10月的估值基于2022年预测归母利润作为基础,综合考虑公司业务布局、IPO预期等因素确定,由入股相关方协商一致确定,定价合理且具有公允性。

但尚阳通的解释存在两点疑问,一是2022年10月的估值,按照惯例应该以2021年度的净利润为估值基础,但公司却反其道行之。2022年,公司净利润比2021年度增长了186%,有助于公司另类提高估值。

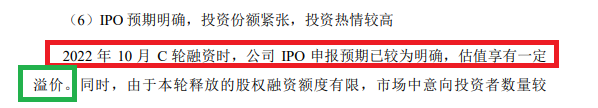

第二个疑问是,公司称“2022年10月C轮融资时,IPO申报预期已较为明确,估值享有一定溢价” 。但事实是,尚阳通2023年1月份才与申万宏源签署辅导协议,只有辅导工作完成才能申报,在还没有签订辅导协议前,尚阳通如何说IPO申报预期较为明确?

即便有IPO预期,不一定有估值溢价。实务中,某些IPO公司上市圈钱的思路便是IPO前夕获得高估值,但正确的认知应该是好公司才有高估值,而不是有了IPO预期就有高估值。

近期,投资者广泛质疑以保荐券商为首的IPO产业链。有投资者质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

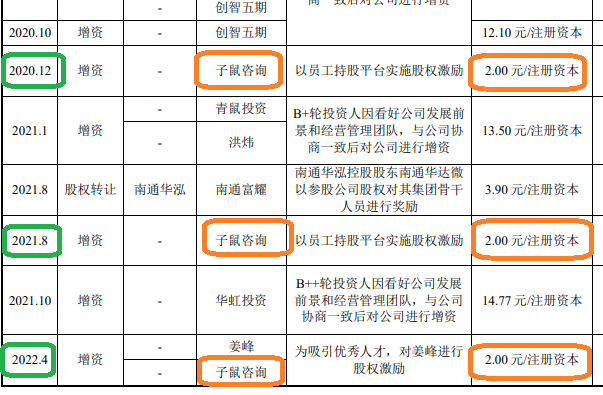

而尚阳通IPO,便是以申万宏源为主要中介的一场资本局。2020年12月、2021年8月、2022年4月,尚阳通先后通过子鼠咨询进行员工股权激励,但股权激励价格明显低于同期外部投资者增资价格,详见下图。如果公司能够成功IPO,公司的核心高管将赚得盆满钵满,如2022年4月增资入股的董事会秘书、执行总裁姜峰,如果公司IPO发行实质与最后一次增资估值一致,姜峰330万元的出资将变成约1.5亿元的财富。

尤其是2022年4月,子鼠咨询以2元/股、以330万元的价款增资,而尚阳通2022年10月的融资价格99.48元/股,2元每股的股权激励价格显著偏低。

在IPO申报前夕,数十家投资机构也投资尚阳通,如果尚阳通能够成功IPO,这部分投资者的账面财富也会水涨船高。

50万元豪买实控人名下二手大众牌汽车

招股书显示,尚阳通的实际控制人为蒋容,合计控制公司 40.57%股权。报告期内,尚阳通与蒋容之间的关联交易金额并不高,但这小额的关联交易就如同公司治理的一个切面,可以 窥一斑而知全豹。

公告显示,2019年12月19日,尚阳通与蒋容签署协议,蒋容向公司出售一辆机动车,定价50万元,机动车转让过户手续于2019年12月26日完成(注:过户时车辆未经过评估)。

是什么样的二手车值50万元?公告显示,蒋容向尚阳通销售的二手汽车为大众牌汽车(厂牌型号:途锐 WVGAB97P)。

根据多家拍卖网站及二手车交易网站交易信息看,型号为WVGAB97P的大众途锐车的出厂年份集中在2012-2015年,而大众途锐新车的售价在56万元-90万元不等。

也就是说,尚阳通花50万元买的二手车很可能是实控人开了几年的大众车,即便交易价格不算太贵,但合理性和必要性也存疑。

尚阳通称:向实控人蒋容购买车辆的原因系基于公司生产经营使用需要。50万元,买轿车新车有相当多的选择,如BBA三家车企主打的C级车;买SUV新车也有很多选择,尚阳通为何就看上实控人的二手车?并且,公司买新车要比自然人买新车省去很多的税费(购置税可以抵扣)。

更有趣的是,在公司与实控人蒋容完成50万元交易的5个多月后,尚阳通在5月22日找了一家资产评估公司证明交易价格的公允性,又在5月30日召开董事会通过了上述50万元关联交易的决议。

其实在IPO审核实务中,更注重实质重于形式,如果关联交易实质上不公允、不合理,即便履行了相关程序也难消质疑,反而是欲盖弥彰。

悄悄修改招股书但未公告 申万宏源有无勤勉尽责

据某财经媒体报道,尚阳通最近将原来写着“比特币”的招股书申报稿从上交所官网下架,悄悄换上没有“比特币”表述的申报稿。

悄悄修改招股书的情况,尚阳通是否跟交易所进行了沟通?申万宏源是否知晓,是否帮着隐瞒?

近日,海通证券因保荐沃得农机IPO项目遭罚,一个原因是未经中国证监会或者深圳证券交易所同意改动招股说明书。如果申万宏源帮助尚阳通隐瞒,或也招来罚单。

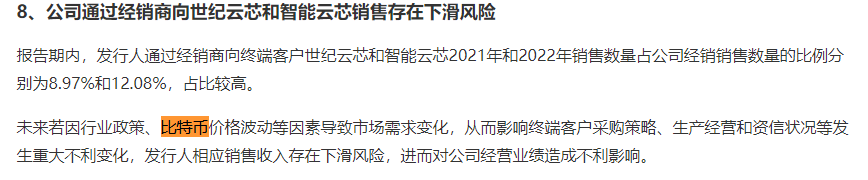

据尚阳通在wind上存留的2023年5月30日公开的招股书版本,公司称“未来若因行业政策、比特币价格波动等因素导致市场需求变化,从而影响终端客户采购策略、生产经营和资信状况等发生重大不利变化,发行人相应销售收入存在下滑风险,进而对公司经营业绩造成不利影响。”

据悉,尚阳通供应商之一的世纪云芯,是数字货币矿机厂商比特大陆的全资子公司。尚阳通向终端客户世纪云芯和智能云芯2021年和2022年销售数量占公司经销销售数量的比例分别为8.97%和12.08%,占比较高。

毛利率飙升且超同行

尚阳通估值的激增,一方面与公司与众不同的估值基准(2022年10月的融资)有关,另一方面与公司净利润增长有关。

资料显示,尚阳通主营业务为半导体功率器件研发、设计和销售。2020-2022年,尚阳通分别实现营收1.27亿元、3.92亿元、7.36亿元,同比分别增长209.07%(2021年)、87.68%(2022年);分别实现归母净利润-0.13亿元、0.49亿元、 1.39亿元,同比分别增长470.78%(2021年)、186.05%(2022年)。

2021年和2022年,尚阳通的净利润增速超过营收增速,一个重要原因是公司毛利率飙升。2020-2022年,尚阳通综合毛利率分别为21.70%、32.29%和38.42%,2022年毛利率远超同行可比公司均值30.45%。

尚阳通称,报告期内同行业可比公司毛利率水平主要集中在20%-40%之间,公司毛利率水平处于同行业可比公司合理区间之内。

但数据显示,大部分可比同行公司的毛利率都没有出现像尚阳通那样的飙升,那尚阳通激增的毛利率是否真实,进而激增的净利润是否有保证,以激增净利润为基础的高估值是否靠得住?这都有待公司及申万宏源给出答复。