摘要

本次报告的偏差再次出现在国内消费端,本年前11个月的国内消费累计同比增加31.4%,在没有明显政策驱动下该部分增量无法解释。另外当下油脂端驱动在于巴西大豆丰产预期兑现情况,而非近期东南亚产销。

11月MPOB供需报告解读:

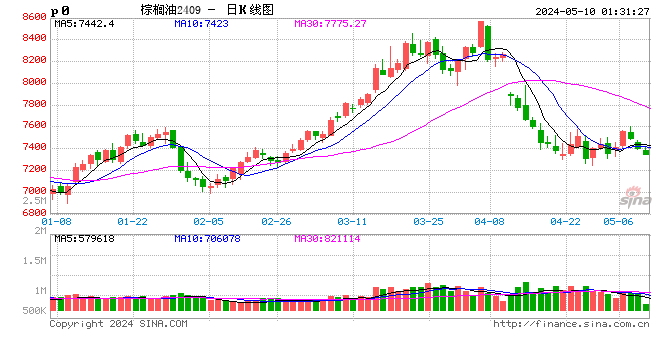

周二MPOB公布了11月月度供需报告,产量环比下降7.6%至178.9万吨,进口环比下降16.7%至4.8万吨,出口环比下降5.7%至139.7万吨,国内消费环比大增23.5%至45.8万吨,国内库存环比小降1.1%至242万吨。

与彭博路透机构前置预期相比,主要偏差出现在出口端以及国内消费端,二者有相互抵消作用,因此库存与市场预估出入不大,库存回落见到但是产地压力还没有释放。

图1 市场预估与官方披露

数据来源:公开信息整理,中粮期货研究院整理

一、供给端

从供给端看,11月产量环比下降7.6%,产量下降今年产量拐点出现在11月基本是预期之内的,与彭博路透前置减产预期基本吻合,产量略低于预估值,但是和过往五年环比均值相比,今年的产量减幅并不明显(L5Y为-9.3%)。总体产量上,今年1-11月马来产量合计1750万吨,同比增加16.8万吨已经追上了前期斋月带来的产量缺失,马来今年产量有望小幅增加。

外籍劳工方面,11月数据暂时未更新,但是从产量数据角度看外籍劳工暂时不会成为产量端的限制因素。

天气方面,11月降雨更新后市场看到东南亚降雨明显改善,并且EININO强度正在逐步走弱叠加东南亚进入雨季,市场逐渐降低对于明年棕榈油减产的炒作预期。其中马来方面降雨今年没有明显问题,只有印尼南部部分地区存在2-3个月的降雨偏少状态,但是11月印尼降雨接近280MM/月大幅缓解了前期的偏干状态。

图2 马来西亚棕榈油产量

数据来源:MPOB,中粮期货研究院整理

图3 马来西亚外籍劳工

数据来源:马来移民局,中粮期货研究院整理

图4 马来西亚降雨

数据来源:REUTERS,中粮期货研究院整理

二、需求端

从需求端来看,11月环比下降5.7%是明显低于彭博路透预期的,并且也低于三大船运机构的前置预期。回过头看这个出口是有迹可循的,其中MPOB口径的10月高出口是部分9月出口计入10月,而船运机构的环比预期是与自身10月的统计口径对比,在10月自身低基数情况下11月数据环比会略微偏高。结合销区印度中国库存来看,也难以看到爆发性的采购需求。

国内消费方面,本项目再次成为MPOB月度报告的偏差来源。MPOB再次给出了一个偏离常规中枢值的消费,本年度的消费从6月开始明显偏离常规中枢值,今年1-11月份累计消费387万吨,去年同期295万吨,同比增幅达到31.4%。在没有生物柴油端政策驱动的背景下,仅靠食用消费无法实现这样的增量,暂时无法解释这种消费增量。

图5 马来西亚棕榈油出口

数据来源:MPOB,中粮期货研究院整理

图6 马来西亚棕榈油国内消费

数据来源:MPOB,中粮期货研究院整理

三、小结

库存端,本月库存环比下降1.1%至242万吨,略低于市场预估水平,并且是今年4月份以来的首次回落,但是这并不一定是库存拐点只能说是库存回落,12月库存变动方向仍未可知。

以上,11月MPOB见到了产量拐点以及库存回落,但是马来库存去化幅度小卖压仍然在持续,本次报告中的国内消费项目再度大幅偏离常规中枢值值得我们去推敲和思考。近期油脂端的驱动并不在于马来的产量以及出口的变化,而在于季产年销的巴西大豆产量预期兑现情况。

图7 马来西亚棕榈油库存

数据来源:MPOB,中粮期货研究院整理

(贾博鑫 中粮期货研究院 油脂油料高级研究员 投资咨询资格证号:Z0014411)

(张如峰 中粮期货研究院 油脂油料研究员)