Jonathan Hoffman、John Bonello 和 Jonathan Tipermas 不仅名字相似,他们还是政府债务巨额投注的主导力量,这让监管机构感到焦虑不安。他们和他们的团队是“基差交易”的领头群,这是几个世界上最大的对冲基金利用国债和期货之间微小的价格差异来获利的方式。这使他们成为当今金融界最重要的人物之一。

作为大约10家公司的核心团队的一部分,他们依赖于从华尔街银行借来的巨额资金——通常是他们自己投资额的50倍——来投入数百亿美元,以放大回报。他们的投注规模如此之大,以至于有人说他们已成为国债买卖的中心,而国债本身就是全球资本市场的基石。

据多位知情人士透露,ExodusPoint Capital Management的Hoffman(51岁)、Millennium Management的Bonello(52岁)和Citadel的Tipermas(41岁)多年来利用这种投注产生了数十亿美元的收益。

还有其他人也在大规模进行这种交易,包括Capula Investment Management的Yan Huo和Ryan Letchworth、Citadel的Ivan Chalbaud、Symmetry Investments的创始人Feng Guo以及Balyasny Asset Management的Steve Brown。Kedalion Capital Management的Lorenzo Rossi和Tudor Investment Corp的Alexander Phillips也在积极参与。

这个群体很少公开露面。但通过与十多位市场参与者的访谈和彭博社审查的文件,可以看出他们在今年重新活跃起来的投注中占据主导地位。一位与核心玩家合作多年的华尔街资深人士估计,他们占对冲基金基差交易投注的大约70%。

如今,监管机构将目光转向对冲基金,担心重演2020年3月的情况,当时这种投注惨遭重创——就在美联储必须介入振兴国债市场之前。上周,美国证券交易委员会对涉及的借贷规模表示警惕,投票通过了新规则,可能使这种交易的经济效益变得不那么吸引人。

但监管机构面临一个难题。过于严格的打击可能会威胁到自大流行以来已膨胀至26万亿美元的美国国债市场的有序运行。监管太宽松,又可能导致这些对冲基金积累过多的金融杠杆。这些交易者头寸的规模意味着,如果他们再次遇到问题,美联储可能不得不介入。

AlphaSimplex Group的首席研究策略师Kathryn Kaminski表示:“只有几个玩家,这些玩家让自己变得太大而不能失败。如果你限制这种套利,你就会削弱市场流动性。”

市场制造者

与其他进行大胆货币或利率投注或对公司发起高调运动的知名对冲基金交易者不同,Hoffman、Bonello 和其他人静静地瞄准国债和国债期货之间的价格差异——这些紧密相关的衍生品赋予投资者未来买卖债务的权利。

由于多种原因,期货的价格通常高于债券本身,因此交易者卖出前者,买入后者,从中获利。由于这种差距通常只有几分之一美分,因此只有在大规模操作时才值得做,通过使用杠杆来提高回报。这在很大程度上将活动限制在少数几个在对冲基金中有足够影响力、能够从银行在隔夜货币市场上大额借款的可信个人手中。

随着今年这种短期借贷的可用性激增,基差交易蓬勃发展。据英国央行12月6日称,国债期货的净空头头寸——对投注受欢迎程度的合理代理指标——从7月的6500亿美元飙升至8000亿美元。

尽管很难确定这些头寸中有多少是由核心交易团队持有,但今年这种投注变得更加集中。根据商品期货交易委员会的数据,不到8名交易者几乎占据了对两年期国债期货所有押注的近一半,而一年前这一比例为29%。

如Citadel的Ken Griffin这样的交易辩护者表示,对冲基金巨大的买卖量意味着他们正在帮助国债市场高效运作。华尔街银行曾执行这一关键的“市场制造”角色,但由于金融危机后实施的新杠杆规则,他们已经撤退。

批评者问,是否明智地过分依赖几个对冲基金,指出2020年3月新冠疫情初期市场动荡迫使他们迅速解除头寸。这可能导致国债流动性突然枯竭,并使基差交易者面临巨大损失。美联储不得不介入以保持市场运行,承诺了数万亿美元的纳税人资金。

美联储的救援行动平息了国债市场,并帮助交易者恢复。Bonello在Millennium的团队在2020年创下近15亿美元的利润纪录,而同年的基差交易也有助于Hoffman自2018年中加入ExodusPoint以来创造的10亿美元收益。Rossi,当时在LMR Partners,将3月份的数百万美元损失转变为盈利。

市场参与者表示,2020年的事件可能加强了该团体中一些人的信念,即中央银行总会来救援。“有一种隐性的‘联储认购’”,1980年代曾在所罗门兄弟政府套利部门工作并是1998年崩溃的长期资本管理公司的联合创始人Eric Rosenfeld说。但他坚称,这不是“太大而不能倒”的问题,更多的是“联储有责任维持一个流动性充足、自由流通的国债市场”。

美国证券交易委员会主席Gary Gensler在10月对彭博社表示,如果再次发生崩溃,“将是公众承担风险”。

2020年3月市场混乱

与其他押注美国债务的投资者不同,基差交易者无需对经济形势或美联储的利率计划进行判断。他们只需等待期货价格下降至与之相关联的国债水平,这几乎总是在衍生合约到期时发生,然后他们就可以获利。

但是情况可能出错。借贷成本可能一夜之间飙升。银行可能要求对冲基金提供更多抵押品。即使是小的变化也可能导致“大量现金支出,在最坏的情况下可能导致彻底失败”,美国金融研究办公室在2020年写道。

所有这些情况都在四年前发生过。2020年3月,Bonello的团队一度损失超过1亿美元。Millennium,三十多年来仅有一年亏损,当时一度下跌了5%。

据说ExodusPoint也面临重大损失。Tipermas的Citadel也出现了下跌。其他人也面临类似的困境。据了解,Rossi当时只有33岁,2019年为LMR赚取了超过2.5亿美元,但随着3月份市场崩溃,他的损失飙升。

在美联储介入后,基差交易反弹。Citadel月底实现盈利,Millennium几乎完全恢复。到3月底,Rossi再次盈利。去年,他离开了LMR并创立了Millennium支持的Kedalion基金。

Tudor对冲基金的所有者Paul Tudor Jones最近表示,美联储曾“救助”了其公司在“极度压力”下的交易。通过Phillips,一位曾在MIT是篮球明星并于去年加入的人,Tudor今天仍然活跃。

如果类似情况再次发生,一些对冲基金高管指出他们拥有大量现金储备,可在紧急情况下使用。

加杠杆操作

据金融行业资深人士、曾在Millennium工作的Howard Finkel所说,基差交易的投注可能需要数天才能完成。这要求保密,以防止竞争对手猜测你的动向,这是该团队如此私密的原因之一。

Finkel补充称:“基差交易者并不是一个大家庭。当你进行一笔巨大的交易时,如果有人得知这一点,尤其是错误的人,并尝试对你施加压力,那就是你最大的恐惧。”

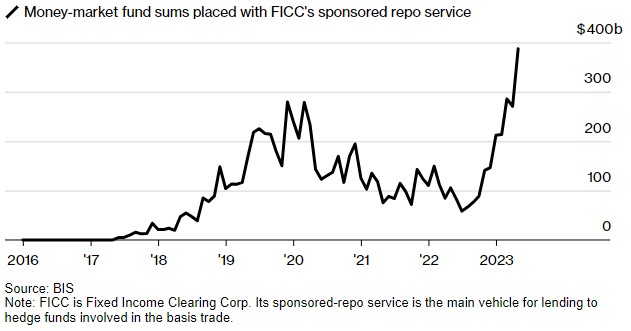

让这一切成为可能的是该团队丰富的杠杆资源。像摩根大通和美国银行这样的华尔街巨头为他们提供大量借款,并收取费用。如图2所示,华尔街对基差交易的贷款激增,用于基差交易的赞助回购融资今年已跳升至近4000亿美元。

银行可分配的杠杆有固定限额,因此它们倾向于优先考虑最佳客户。像Millennium、Citadel和ExodusPoint这样的多策略对冲基金非常匹配,因为它们拥有对华尔街贷款人有吸引力的其他高周转业务。

北卡罗来纳州韦克森林大学的教授Martin Malloy表示,这种交易“由少数几个大型对冲基金主导,它们基于自身的重要性获得了更多的资产负债表配置”。Malloy曾在花旗集团和巴克莱领导为这些基金提供融资的业务。

对冲基金的部分吸引力在于,它们通常能够从银行那里以“零保证金”借款,这意味着无需提供额外抵押品,可以获取更多利润。新的美国证券交易委员会规则规定,从2026年起,回购交易将必须通过中央清算,增加保证金要求。

这是否会减少投注的吸引力尚不确定,但一些分析师表示,国债交易将变得更加困难和昂贵。一位熟悉行业运作的人士称,这可能为该团队创造更大的机会,即使他们不得不使用更少的借款资金来追求这些机会。

瑞银集团的策略师本月写道:“中央清算将意味着对冲基金的成本更高,这表明他们需要在进行提供市场流动性的交易之前,看到更大的价格错位。”

分析人士表示,政策制定者面临的难题将是修复这一断层,而不会在世界上最重要的债券市场——美国国债市场——引起震动。

AlphaSimplex的Kaminski表示:“如果我们不允许受监管的实体进行市场制造,那么我们就设定了这种情境,这是一种演变。”她指的是基差交易者在金融舞台中心的出现。“如果他们在一个系统性重要的市场这样做,他们自然会有太大而不能失败的角度。”