一、宏观面分析:美元压力,经济风险,压力酝酿

欧元区3月份PMI数据再次走弱至47.1,自2022年之后一直位于荣枯线之下,经济状况未得到丝毫的改善,甚至持续走弱。从美中2月份PMI数据来看,进入2023年以来,随着疫情的消散,中国PMI数据回升至荣枯线之上,并且出现了明显的回暖。美国PMI数据仍在荣枯线之下,2月份环比有所增长,但总体表现仍较弱。

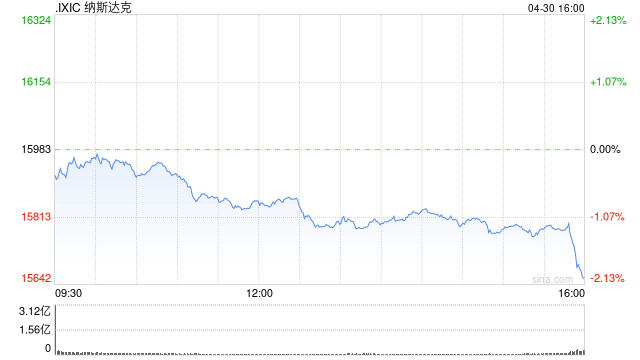

抗击通胀仍是当前的主题,当前主要经济体的通胀仍处于高位,但其中有一些变化。美国核心CPI自高位快速回落,当前处于5.5%的水平,与联储的抗通胀目标仍有较大的差距。欧元区核心CPI尚未见任何拐头迹象,持续升高至5.6%。虽然近期出现了一系列的黑天鹅事件,市场开始交易美联储暂停加息,但从通胀的表现来看,美联储很难下定决心就此暂停加息。大幅加息的成果已经有所显现,此时暂停加息很可能前功尽弃,我们认为市场的乐观预期很可能落空。

图1 全球三大经济体制造业PMI

数据来源:wind,信达期货研究所

图2 全球主要经济体核心CPI当月同比

数据来源:wind,信达期货研究所

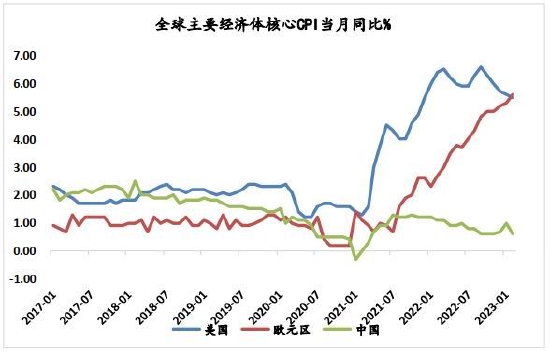

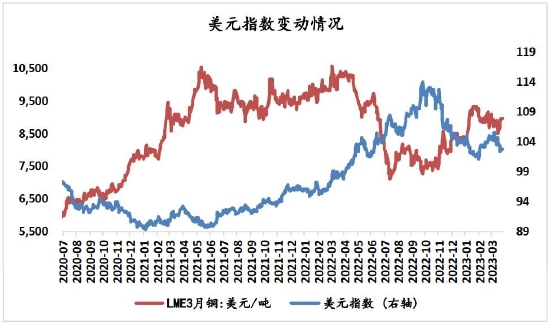

从美元的表现来看,近期出现了明显的下滑趋势,但仍未跌至前期的阶段性底部,表明美元仍维持强势。当前联邦基金利率处于4.83%,在如此之高的无风险利率水平下,有色市场的压力是长期持续。简单来说,只要美联储不降息,宏观压力便持续。

图3 美元指数

数据来源:wind,信达期货研究所

二、基本面分析:供需双增

1.供给:长期受限,年内供应相对宽松

近几年来看,资本支出已经逐步缩减到500亿美元左右,未来几年矿端的产能增速预计将逐渐回落,前期供应宽松的时代暂时落幕,未来几年供应有收紧趋势。但从全球铜矿产量增速来看,今年产量增速将见顶,也就是说本年度产能投放仍处于快速增长期。

图4 全球主要铜企资本支出情况(亿美金)

数据来源:wind,信达期货研究所

图5 全球铜矿产量及其增速(千吨,%)

数据来源:wind,信达期货研究所

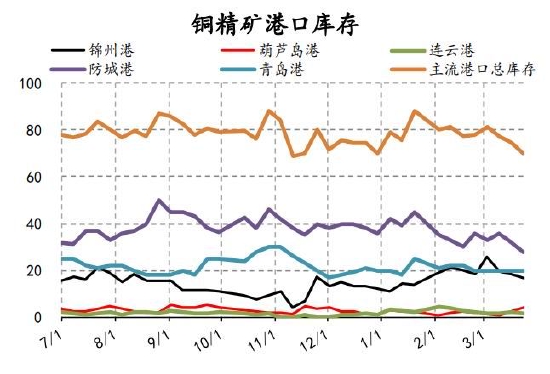

图6 精矿港口库存

数据来源:wind,信达期货研究所

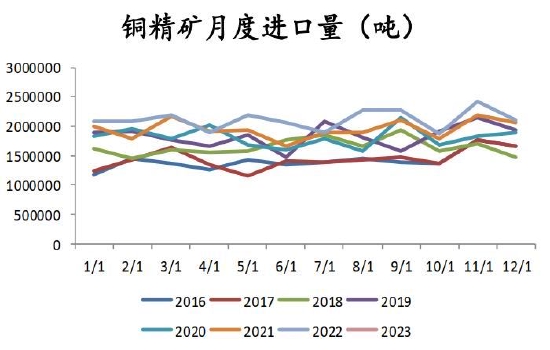

图7 精矿月度进口量

数据来源:wind,信达期货研究所

图8 加工费及铜价

数据来源:wind,信达期货研究所

从短期来看,供应偏松。从矿端来看,近期主要港口入港量大幅增长,随着秘鲁铜矿恢复运营,矿端的供应将进一步转松。而4月份冶炼端并未传出有大规模检修计划,近期限电对铜冶炼的影响也较小,冶炼端开工表现尚可。加之冶炼费持续上行,我们认为是冶炼松,但矿端更松的缘故。

金三虽然已经过去,但是银四的预期仍在,市场对于未来消费的预期仍在,利润驱动下,冶炼的积极性和矿端的产出有望维持。

2.需求:消费明显回暖,等待进一步验证

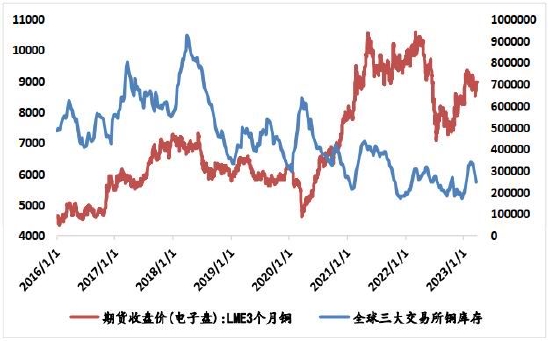

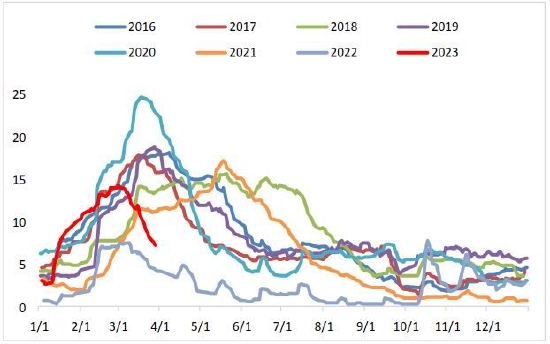

从盘面数据来看,上期所库存较2月下降了48.3%,社会库存较2月下降了14.99%,全球三大交易所库存较2月下降了25.70%。当前,国内库存快速去化,表明季节性旺季的效应正在显现,消费兑现加速。

图9 欧美零售销售情况(%)

数据来源:wind,信达期货研究所

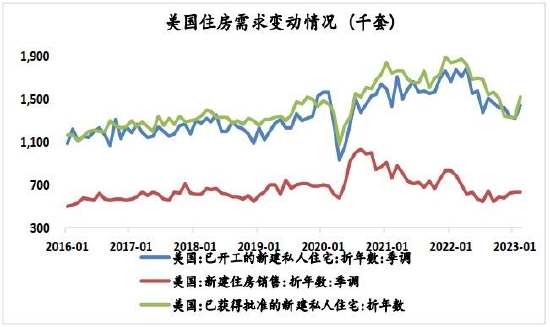

图10 美国住房需求变动情况(千套)

数据来源:wind,信达期货研究所

国外方面:美国已开工新建私人住宅数环比上涨9.77%,同比下降18.40%,同比降幅有所缩窄;新建住房销售环比上涨1.11%,但同比下降18.99%,同比降幅略有缩窄;美国零售和食品服务销售额同比增长5.58%,增长率较上年同期下降11.99个百分点。总体来看,美国住房消费较2月有所好转,但仍远不及上年同期,零售和食品服务销售额同比增幅缩窄。

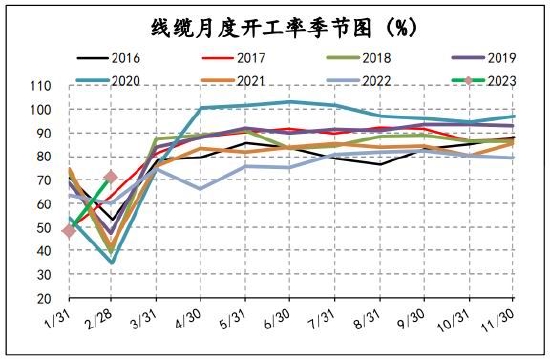

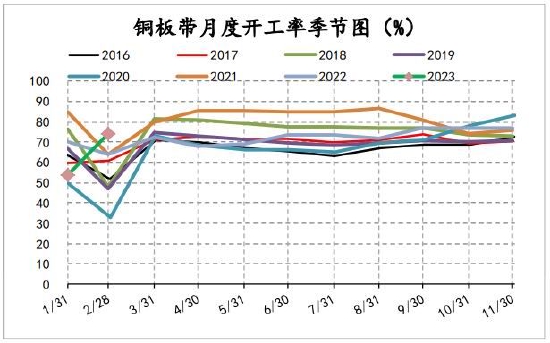

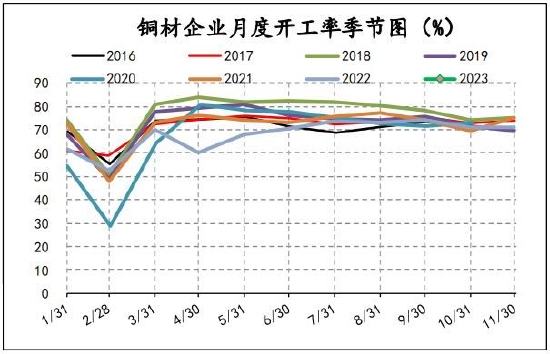

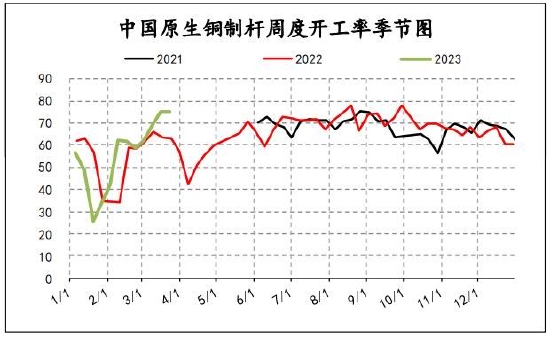

国内方面:从初端分析,铜管、线缆、铜板带和铜材2月份的开工率均有明显回升,其中中国铜管月度开工由47.42%上升至68.33%,铜板带开工率自53.67%回升至74.17%,电线电缆月度开工率自48.57%回升至71.27%。原生铜和再生铜制杆的周度开工率出现了大幅回升,当前远高于上年同期。结合库存流畅去库的表现,可以看出当前铜市场消费较好。

三月份已过,四月份仍是传统意义上的消费旺季,我们认为现实的支撑是有的,但是也不要给予过高的预期,消费出现新的增长点的概率也不太高。因此,消费其实很难完全兑现前期的强预期,大概率增强铜的抗跌性。

图11 铜管月度开工情况(%)

数据来源:SMM,信达期货研究所

图12 线缆月度开工情况(%)

数据来源:SMM,信达期货研究所

图13 铜板带月度开工情况(%)

数据来源:SMM,信达期货研究所

图14 铜材月度开工情况(%)

数据来源:SMM,信达期货研究所

基建支撑,终端消费持续回暖。进入2023年,电网电源等基建快速复工,为线缆需求带来较大的增量,支撑电解铜和再生铜制杆开工大幅回升。

图15 再生铜杆周度开工

数据来源:SMM,信达期货研究所

图16 原生铜杆周度开工

数据来源:SMM,信达期货研究所

三、市场结构分析:市场转为back结构,现实转强

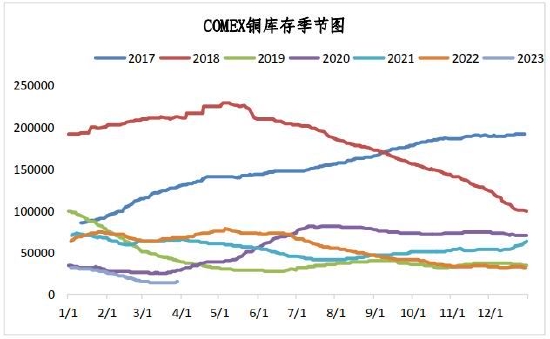

1.全球三大交易所库存转为快速去库。从库存端来看,上期所库存较2月下降了48.3%,社会库存较2月下降了14.99%。COMEX库存绝对量为1.45万吨,处于往年同期最低位,较2月底下降10.77%,LME铜库存目前处于6.81万吨,较2月增加5.91%。总的来看,全球三大交易所库存较2月下降了25.70%。

图17 三大交易所库存(吨,元/吨)

数据来源:wind,信达期货研究所

图18 上期所仓单库存(万吨)

数据来源:wind,信达期货研究所

图19 LME铜库存季节图(吨)

数据来源:wind,信达期货研究所

图20 COMEX铜库存季节图(吨)

数据来源:wind,信达期货研究所

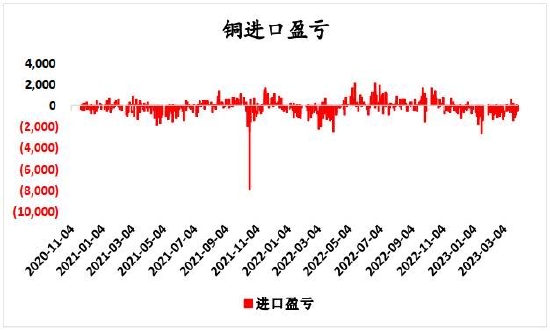

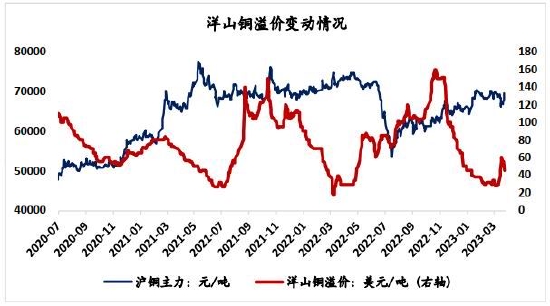

2.进口维持亏损状态,进口受阻。近期电解铜进口出现500元/吨左右的亏损,可以关注到洋山铜溢价经历了一轮上涨后再度跌至43美元/吨,表明进口出现收缩。连三-连续价差转为相对明显的结构,这也跟近期消费支撑现货偏强,而预期偏弱有关。

图21 进口盈亏变动情况

数据来源:wind,信达期货研究所

图22 上海铜现货平均升贴水与价格

数据来源:wind,信达期货研究所

3.精废铜价差快速回升,精铜压制废铜消费,废铜消费预期走强。3月份精废铜价差一度站上2000元/吨,处于偏高水平,主因是精铜价格快速回弹。从当前精废价差的绝对位置来看,后续废铜消费可能会转强。

图23 洋山铜溢价变动情况

数据来源:wind,信达期货研究所

图24 精废铜价差(元/吨)

数据来源:wind,信达期货研究所

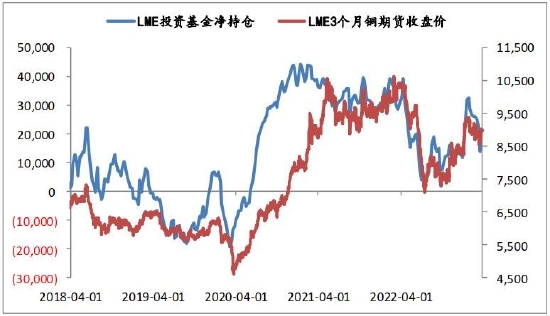

四、持仓:LME净多持仓先减后增,市场情绪过山车式转换

从基金持仓的数据可以看出,3月份市场情绪波动性较为明显,LME投资基金净多持仓先出现了快速的减仓,后又出现大幅增仓。这主要是因为,3月份海外银行接连暴雷,引发市场悲观情绪尽显,担忧经济陷入衰退,引发一系列的连锁反应,空头力量偏强。而进入下旬之后,美联储出手救市,同时加息宣布25基点,市场开始押注5月不加息,多头力量增强。多空博弈激烈。

图25 LME基金净持仓与铜价(手,美元/吨)

数据来源:wind,信达期货研究所

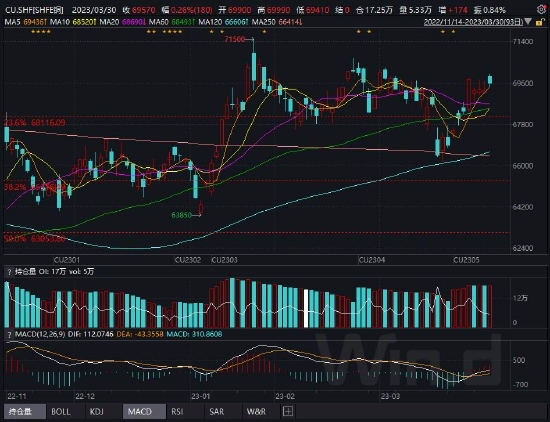

五、技术分析

沪铜主力高位震荡,上方已至压力位,空间有限,短期高位震荡。

图26 沪铜2305日K线

数据来源:wind,信达期货研究所

六、观点与建议

5月如何加息是关键。我们认为市场现在走的这一波逻辑为时过早,美联储前期的史诗级加息持续了一年之久,当前通胀率正呈现出稳步下滑的态势,降通胀的终极目标正在逐步的实现。美联储下定暂停加息的决心需要夯实的现实经济基础,显然,当前并不具备,毕竟通胀还很高,离预期水平仍有很长距离。因此,若美联储5月持续加息,很可能回吐当前的涨幅。另外,海外经济的风险仍然存在。

供需双增,需求旺盛。矿端入港量增加,加工费持续回升,冶炼端未出现大规模检修和减产,供应稳中有增。消费复苏明显,上期所库存和社会库存去库十分流畅,原生与再生铜杆的开工率均高于上年同期,消费出现了较快的兑现,与基建发力有较大关系。

4月份交易逻辑主要是:市场押注美联储抗击通胀的决心(主逻辑),消费强现实逐渐向强预期(抗跌属性)

观点:高位震荡为主

策略建议:捕捉波段性的空头机会

风险点:海外黑天鹅事件;基建继续大力投入

信达期货