面对利率将在更长时间内保持在高位的现实,美国股市能否延续今年的涨势,两位华尔街最著名的美国股票策略师在近日分别给出了不同的意见。

坚定看空股市的摩根士丹利策略师Michael Wilson表示,实际利率和股票回报率之间的相关性已进一步降至负值,这一迹象表明,利率已再次成为股市表现的决定因素。然而,美国银行的Savita Subramanian认为,如果利率保持在高位,股市仍能蓬勃发展。

曾正确预测2022年股市崩盘,但未能预测今年反弹的Wilson在10月1日给客户的一份报告中写道:“自7月中旬以来,股市经历了明显的特征变化。”他补充道,上个月美联储最新会议后,美国股市下跌,这表明投资者“开始质疑‘higher for longer’的说法。”

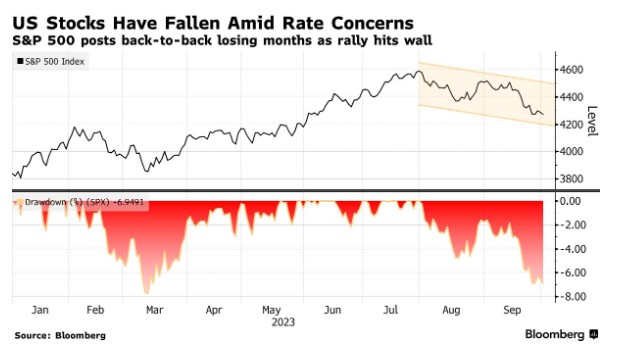

自夏季以来美股的普遍走弱证明了Wilson的悲观看法。标普500指数在8月和9月连续下跌,将今年以来两位数的涨幅部分回吐。

周一,美股延续跌势,原因是债券收益率走高,进一步削弱了投资者对风险资产的偏好。上周五,美股结束了今年表现最糟糕的一个月,由于担心限制性货币政策对经济增长造成的影响,股市出现了长达数周的抛售。

相比之下,美国银行的Subramanian认为,即使借贷成本居高不下,也有理由保持乐观。她表示,首先,大市值公司缩减为小盘股的比例比相反的情况高出50%,这与过去几十年的情况正好相反,也表明更高的资本成本已经“淘汰了弱者”,这使得标普500指数处于“良好状态”。

此外,她指出,1985年至2005年间,标普500指数的年化回报率为15%,而实际回报率为3.5%。据悉,在错过了今年上半年的上涨行情后,Subramanian是今年首批对美股持乐观态度的卖方策略师之一。自5月份以来,这位也曾正确预测去年股市暴跌的策略师两次上调了对标普500指数的年终预测。

同样对美股持乐观态度的还包括高盛。这些多头将近期的下跌视为正常的季节性低迷,并指出,股市有所折价,以及即将到来的财报季都是买入的理由,投资者应为年底的潜在反弹做好准备。

高盛周一表示,在盈利预期仍在上升之际,此次抛售导致科技股估值处于历史低位,这表明股市可能会重现今年早些时候的井喷式上涨行情。

美国银行则指出,最近的悲观情绪是买入股票的另一个原因。该行的卖方指标(一种追踪卖方策略师股票配置建议的反向情绪指标)在9月份保持在历史上95%的时间预示上涨前的水平。

该行表示:“华尔街看跌,缺乏信心,(因此股市)停滞不前。”但她建议道:“买股票,卖债券。”