来源:周浩宏观研究

近期长端美债的走势引发了市场的关注。市场开始担忧10年美债收益率将很快攀上5%的高位。在今天的报告中,我们节选了富兰克林邓普顿(FranklinTempelton)近期发表的一篇关于美债的文章。由于本文发表于今年8月23日,因此其观点没有受到近期美债市场的走势的影响。与此同时,我们也可以看到全球主要买方在看待美债问题上的主要思路变化。

富兰克林邓普顿认为,美联储仍将维持“Higherfor longer”的立场,即使后续货币政策转向宽松,利率水平也不会大幅下降。究其原因,一是均衡实际利率中枢抬升,高于美联储和市场目前评估的水平;二是扩张性财政推高国债供应,利率上行压力加剧。

在我们看来,本文中最为亮眼的部分是关于自然利率的思考。本文避开了对r*的直接研究,反而转向“反证”,即如果自然利率仍然较低,那么现在较高的名义利率早应该把经济打垮。事实上,美国经济却展现出了较强的韧性,因此自然利率已经显著提高。

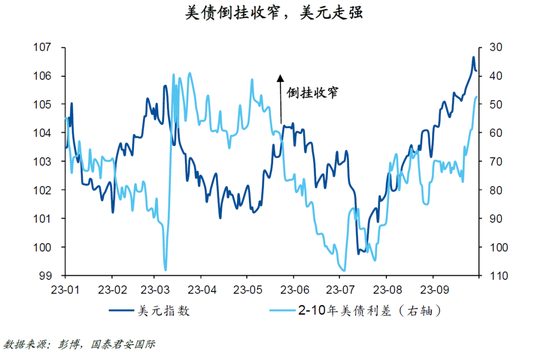

与此同时,关于利率倒挂的看法,本研究也显得较为理性。本文提示此前的利率倒挂幅度应该有所降低,与此同时也认为考虑到高利率对经济活动的压制作用,因此倒挂可能仍然会存在。如果说短期利率(假设2年)保持在5%,那么10年利率可能接近于5%,但大概率会保持在5%以下。

而近期我们在与客户交流中也发现,市场对于美国经济基本面的看法变得更加乐观。关于这些新的看法可能带来的市场影响,我们将在此后的研究中进一步关注。

近期长端美债的走势引发了市场的关注。在突破了多个关键阻力位之后,市场开始担忧10年美债收益率将很快攀上5%的高位。在今天的报告中,我们节选了富兰克林邓普顿(FranklinTempelton)近期发表的一篇关于美债的文章。由于本文发表于今年8月23日(https://www.franklintempleton.com/articles/cio-views/on-my-mind-the-structural-shift-that-wasnt),因此其观点没有受到近期美债市场的走势的影响。与此同时,我们也可以看到全球主要买方在看待美债问题上的主要思路变化。以下是本文的主要内容。

8月24-26日,一年一度的杰克逊霍尔(Jackson Hole)全球央行年会聚焦“全球经济结构性转变”。当前,债券市场宽幅波动印证了正确认识美国经济结构性转变的重要性,并且需要认识到这种转变并非暂时或政策驱动的。向前看,美联储仍将维持“Higherfor longer”的立场,即使后续货币政策转向宽松,利率水平也不会大幅下降。究其原因,一是均衡实际利率中枢抬升,高于美联储和市场目前评估的水平;二是扩张性财政推高国债供应,利率上行压力加剧。

01

均衡实际利率(r*)长期中枢抬升

经粗略估计,美联储近期预测的实际利率长期中枢为0.5%,与零利率时期的水平相当。美联储近期议息会议(FOMC)的预测显示,名义联邦基金利率长期中枢为2.5%。鉴于通胀长期回归于2%的政策目标,2.5%名义利率对应0.5%的实际利率。换言之,美联储预测的实际利率长期中枢为0.5%,这一水平与零利率时期(后危机时期)持平。计量分析结果显示,均衡实际利率,即所谓的r*,在全球金融危机之后降至0.5%左右,远低于零利率时代以前(1950年代至2007年全球金融危机前)的2.5%平均水平。

长期视角下,均衡实际利率中枢明显抬升,高于美联储预测的0.5%水平。回望零利率时代以前,美国实际联邦基金利率长期均值约为2%(基于同期整体CPI指数进行平减)。那么参照这一实际利率中枢(2%),若通胀率长期稳定在2-2.5%水平,名义联邦基金利率将至少达到4-4.5%。事实上,早在2012年的美联储议息会议,点阵图的预测结果就显示联邦基金利率长期中枢为4-4.5%。但随着零利率政策以及量化宽松的实施使美联储和市场逐步相信在可见的未来,利率将处于极低水平,这就是美国前财长萨默斯(LarrySummers)在2013年提出的“长期停滞(Secular Stagnation)”假说。“长期停滞”假说在过去很长一段时间占据主导地位,萨默斯在2020年再度强调该假说,其核心观点是人口结构、收入不平等、央行扩表以及主权财富基金资产积累推动结构性转变,带来储蓄过剩,最终造成利率长期处于低位。反观当下,美国经济韧性持续显现,均衡实际利率r*明显抬升,高于零利率时期的0.5%,这一观点逐渐被市场认同。结合名义联邦基金利率5.25-5.5%,并粗略估计总体通胀率略高于3%,当前实际利率大约为2%。由此,若均衡实际利率r*仍为0.5%,当前5.25-5.5%政策利率已过度紧缩,将导致经济急剧放缓;若均衡实际利率已提高至2%,则意味着政策利率处于中性水平,这似乎更符合当前美国经济的强劲表现。

实际利率抬升驱动美债利率长期中枢上行。在上文短端利率中枢判断(4-4.5%)的基础上,加上1个百分点的期限溢价(历史数据显示期限溢价在100-150基点范围波动),可以得到美债长端收益率的公允价值为5-5.5%。由此,长期来看,美债长端利率(10年期)接近5%并非无稽之谈。

短期来看,美债收益率曲线将边际上趋于平缓,不会再出现极端倒挂。上文的情景分析是从长期视角出发,其结论的前提假设是经济恢复平稳增长,且通胀率稳定在2%。反观眼下,通胀仍维持较高水平,美联储在2023年以及2024年较大概率继续延续“Higher for longer”立场,国债短端利率仍将维持在5%左右。考虑到1个百分点的期限溢价,国债长端利率的公允价值被推高至6%。实际上,在技术因素作用下,国债长端利率会远低于6%——尤其是在当前经济衰退风险仍存的情况下——但至少收益率曲线不会再出现极端倒挂。回顾过去三轮衰退周期(1991年、2002年以及全球金融危机),每次衰退前的收益率曲线平均倒挂幅度约为40bp,这同样指向美债长端利率(10年期)将趋近5%(具体看,10年国债收益率将在4.6%左右)。

02

扩张性财政推高美债供应

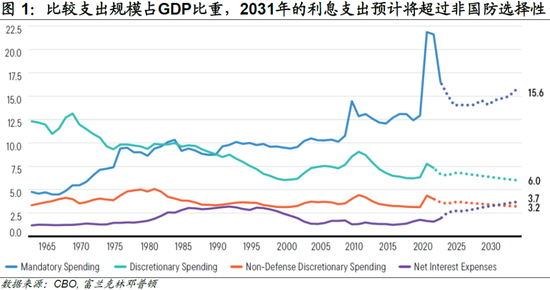

强制性支出刚性叠加利息成本不断飙升,美国超宽松财政需要发行更多国债来维系。根据CBO(美国预算办公室)的预测,美国财政赤字占GDP的比重将从2022年的5%扩大至2023年的6%左右,且这一数值尚未涵盖最新的学生贷款减免计划。往后看,不断增长的强制性支出(特别是公共安全、医疗保健支出)以及持续飙升的国债利息成本,将进一步加剧美国财政预算压力。直观地,CBO预计2031年利息支出的规模将超过非国防选择性支出(Non-defensediscretionary expenditures)。

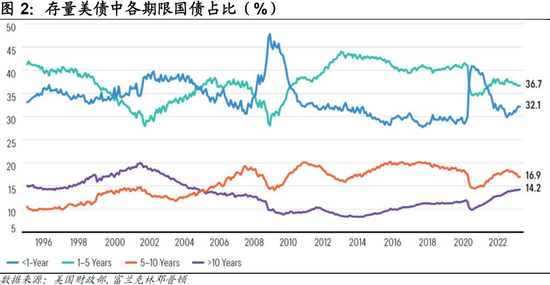

回顾低利率阶段,利息成本偏低,国债发行的偿债压力不大,美国政府压缩赤字支出的目标带来大规模国债的发行,这给当前美国政府的国债发行埋下隐患。2020年公众持有的美国联邦债务占GDP的比重高达99.8%,远超2007年的35%。相较之下,尽管2020年的债务存量增加了两倍,但净利息支出相对持平。在期限分布上,持续的低利率预期削弱政府发行长期债券必要性,2020年近70%政府存量债务的到期期限低于5年。但在当前高利率环境下,美国政府国债发行面临一个问题——债务存量庞大且不断上升,75%左右的债务需要在未来5年内展期,更高的利率水平加剧政府偿债压力。

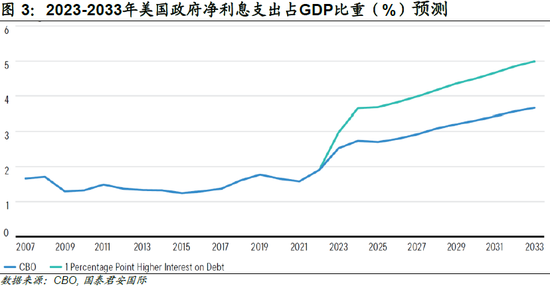

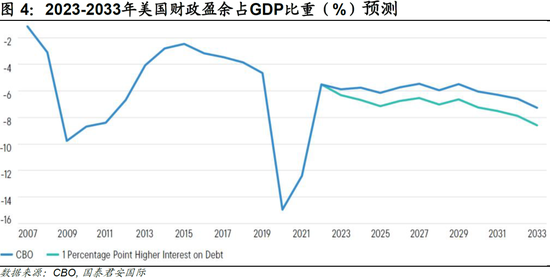

未来美债利息成本的压力或高于预期,利率上行是关键推手。针对债务利息支出,CBO预测国债净利息支出占GDP的比重将从2023年的2.5%扩大至2033年的3.7%,由此抬升财政赤字至GDP的6.5%。该预测假设未来10年平均利率约为3%,其中10年期国债收益率维持在4%以下,低于全球金融危机前十年平均利率水平1个百分点。结合实际,当前美债的平均到期期限为5.5年,而2023年以来5年期美债收益率均值在3.85%左右,明显高于CBO设定的2.6%,因此我们认为CBO的假设及其利息支出的预测相对乐观。因此,我们进行了压力测试,假设2023年政府债务展期将造成平均利率比CBO的设定高出0.5个百分点,未来10年平均利率则高出1个百分点。在这一情景下,2033年利息支出将达到GDP的5%,比CBO预测值高出近1.5个百分点。由此,2033年财政赤字将达到GDP的8.6%,超过CBO预测的7.3%。

“赤字-举债”的恶性循环同样指向利率上行、美债利率成本抬升。高利率可以通过增加债务服务成本等方式增加赤字,而财政赤字反过来会造成长期限债务的信用风险抬升,进而增加债务期限溢价,最终形成“高利率-高利息支出-高赤字-高信用风险-高期限溢价-高利率”的恶性循环,这进一步抬升长端利率并增加债务利息成本。此外,日本央行货币政策有所松动,允许债券收益率有更高幅度的上升,这将在一定程度上降低美债对日本投资者的吸引力,对美债利率构成上行压力。

03

资产配置以及政策走向判断的启示

以上长视角的分析对资产配置有一定启示。一是固定收益资产更占优。长期来看,随着经济回归新常态,债券收益率可能维持高位,与全球金融危机之前的“旧常态”类似。相较之下,押注于收益率大幅下降而引发新一轮资本利得的股权投资表现可能不如固定收益资产。二是货币政策扭转趋于谨慎,利率下降幅度或有限。即使美国经历经济衰退,收益率的下降幅度也是有限的。若美国最终陷入衰退,美联储势必降息,但并不会迅速回归零利率政策,利率下降幅度仍然有限。三是财政前景不确定性显著增加。上文分析可以看到,若债务利率高出CBO的假设一个百分点,政府财政赤字将继续上行,未来10年平均赤字占GDP比重将达到7%以上,这会引发美国政府支出、税收领域政策的修正,冲击宏观环境以及私人部门。

04

国君国际点评:理性看待美债利率上行

由于近期美债利率上行较快,同时长短端倒挂出现了较为明显的收窄,相信这篇发表于8月的文章会引发更多的思考。从基本面的角度而言,美国通胀中枢以及利率中枢抬升,都指向了更高的债券收益率。在我看来,本文中最为亮眼的部分是关于自然利率的思考。由于r*的测算较为复杂,且没有市场共识,因此其测算既复杂又可能无实际意义。但本文避开了对r*的直接研究,反而转向“反证”,即如果自然利率仍然较低,那么现在较高的名义利率早应该把经济打垮。事实上,美国经济却展现出了较强的韧性,因此自然利率已经显著提高。

与此同时,关于利率倒挂的看法,本研究也显得较为理性。本文提示此前的利率倒挂幅度应该有所降低,与此同时也认为考虑到高利率对经济活动的压制作用,因此倒挂可能仍然会存在。换言之,利率正挂对应的是一个通胀稳定且较低的状态,目前的高通胀状态下,倒挂并非异态。从这个角度而言,如果说短期利率(假设2年)保持在5%,那么10年利率可能接近于5%,但大概率会保持在5%以下。

而关于美国财政长期可持续性的研究,相信则是一个较为共识的看法。但近期我们在与客户的交流中,也遇到了一些相关讨论,即在美元霸权下,美国通过财政扩张刺激经济,其空间比理论研究中要大得多。因此不必过度担忧财政可持续性。在某种程度上,我们认同这一观点,但也同样指出,财政纪律关系到政策的可信度,同时债务问题是一个典型的“灰犀牛”问题,其庞大到难以被忽视,但也不意味着会无预警爆雷。财政、货币和产业政策之间保持协同,仍然是宏观研究最为关切的领域之一,也是我们在本轮美国经济韧性中最值得被强调的部分。