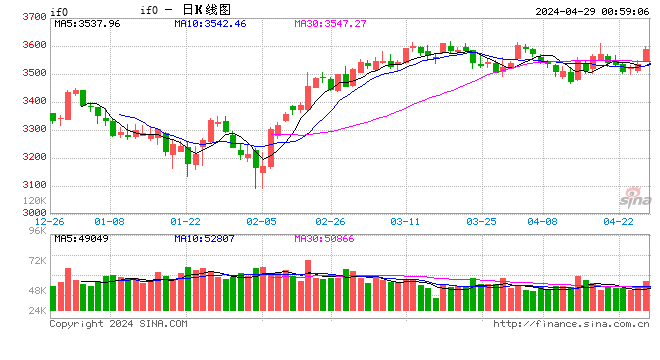

股指:

昨日,A股市场筑底信号明显,Wind全A小幅上涨0.26%,成交量回升至8400亿元,中证1000上涨0.26%,中证500基本持平,沪深300上涨0.28%,上证50上涨0.34%。9月,A股市场经历了一段明显的缩量下跌,我们认为这是由两方面原因导致,其一,今年4月以来的随着PMI和社融等关键指标的转弱,市场对于经济复苏形成了一致弱预期,市场缺乏明显强势的题材带领指数上攻;其二,8月以来债务风险预期上升使得资金外流严重,其中北向资金尤其明显,过去两个月净流出超1300亿元。可喜的是,上述两点原因在9月末均出现明显的改善信号。经济预期方面,8月社融总量超预期,居民中长期贷款环比改善,体现政策托底的积极效果;同时,9月制造业PMI重返扩张区间,体现出需求小幅改善、价格稳步提升、原材料库存降幅继续收窄的特点,且从细分行业来看多数板块进入扩张区间,经济复苏体现出明显的磨底信号。此外,结合PPI、工业增加值、工业企业利润,出口等数据均环比出现拐点,经济筑底信号可信度较高,市场一致预期开始扭转。债务风险方面,自7月政治局会议强调“有效防范化解地方债务风险,制定实施一揽子化债方案”以来,财政政策配合货币政策陆续出台,市场对于化解债务风险的政策工具的讨论也逐渐深入,包括特殊再融资债券、应急流动性工具、债务展期和置换、长期国债等工具受到市场关注,市场最悲观的时间段已经过去。对于债务风险的传导链条,政府年初的表述为“稳房价,稳地价,稳预期”,但是鉴于今年房地产销售数据始终低于预期,更多的财政政策有望取代货币政策直接作用于存量债务风险化解工作中,有鉴于此,地产销售数据对于后续环节的边际影响可能会大大降低。综上所述,近期影响市场的两个最为重要的因素在9月下旬同时出现拐点,指数较大可能会在近期筑底,第四季度以温和回升为主。基差方面,我们认为各指数基差将持续相对偏强的状态,升水将在一段时间内成为常态,这主要是因为当前市场不易作出相对超额收益,所以股指期货的对冲需求相对较少。

国债:

10月11日,国债期货集体收跌,30年期主力合约跌0.29%,10年期主力合约跌0.21%,5年期主力合约跌0.19%,2年期主力合约跌0.07%。央行开展1020亿元7天期逆回购操作,中标利率为1.80%,与此前持平。因有4170亿元14天期逆回购到期,公开市场实现净回笼3150亿元。银存间质押式回购利率多数上涨。1天期品种报1.8598%,涨3.32个基点;7天期报1.9247%,涨5.63个基点。整体上,当前处于宽货币先行发力,稳信用向宽信用过渡的阶段,节后在资金面紧张局面明显缓解的情况下国债期货继续下跌动力不足。短期重点关注9月金融数据。

贵金属:

隔夜伦敦现货黄金震荡走高,价格上涨0.85%至1875.5美元/盎司附近;现货白银价格上涨1.15%至21.049美元/盎司。昨日全球最大的SPDR黄金ETF增仓0.86吨至862.37吨;Ishares黄金ETF持仓下降0.47吨至408.1吨。美国9月PPI同比增长2.2%,大超预期的1.6%,连续第三个月超预期上涨,较8月的1.6%大幅反弹,为4月以来最大的同比增幅;核心PPI同比上涨 2.7%,预期为2.3%,较8月的2.2%大幅反弹。虽然美联储多位官员表态11月可能会暂停加息,但从数据来看,通胀依然顽固,存在加息的必要,这也暗示美联储紧缩时间比市场预期要长。从美股和美元表现来看市场对美联储暂停行动表示欢迎,投资者也在等待美联储9月会议纪要、美国CPI通胀做最后的研判,不过也可想而知若11月不加息,则压力给到了12月份,这种不确定性可能也是金价止步不前的原因。另外,近期的巴以冲突有所升级,冲突的背后牵扯到整个中东局势,市场担心触发更大的地缘政治事件,结合历次地缘事件的影响,短期理论上有利于金价企稳反弹。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性、可靠性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,并不构成任何具体产品、业务的推介以及相关品种的操作依据和建议,投资者据此作出的任何投资决策自负盈亏,与本公司和作者无关。