如何激活资本市场信心,正在成为一个全局性问题。

继减持新规后,最近证监会对融券业务等进行了逆周期调节,将融券保证金比例由不得低于50%上调至80%,对私募证券投资基金参与融券的保证金比例上调至100%;同时,取消上市公司高管及核心员工通过参与战略配售设立的专项资产管理计划出借,适度限制其他战略投资者在上市初期的出借方式和比例。

随之,沪深交易所发布《关于优化融券交易和转融通证券出借交易相关安排的通知》,制定了相应的实施细则和操作指引。

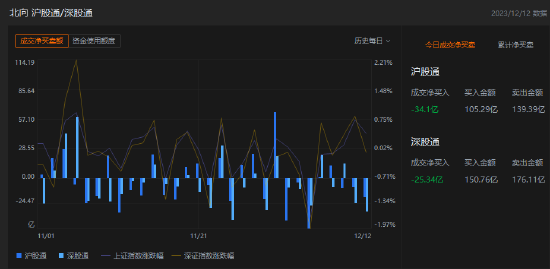

最近以来,国内资本市场面临诸多不确定性,走势偏弱,此时证监会在融券交易和转融通业务上强化逆周期调节,将抬高市场做空力量的成本,压低做空的信用杠杆,理论上可以减轻市场压力,有助于为市场注入信心。

当然,证监会对融券和转融通业务等的逆周期调节,并非认同市场上的一些观点,即融券“T+0策略”打压股价,加大市场下跌压力,而是更集中体现为对市场情绪的一种积极主动管理。毕竟,市场情绪管理重在疏导,收紧干扰市场情绪的一些业务,对安抚部分投资者情绪具有积极意义。

不过,应对市场情绪表达的政策,也需从不同维度管理好政策预期,以免政策逆效应反噬其身。当前,管理层出台的如减持新规,对融券业务和转融通业务的逆周期调节等政策,在市场偏弱走势下,容易被市场解读为做多意愿。政策明示性的做多看多信号,如同一种政策性信用背书,在政策无法为市场提供真正的交易对手盘的条件下,投资者就会认为资本市场的风险价值尚未出清,风险资产依然存在高估现象。

因此,当前有效提高这一逆周期调节政策预期的最直接策略,就是尽可能地将政策的市场预期框定在市场情绪安抚领域,除非决策层准备好了真金白银,为市场提供做多交易,平抑掉市场层面上的看空和做空盘,唯有如此利好政策才能真正引导市场价格信号。

进而言之,管理好当前逆周期调节政策预期,提高决策质量,必须明白对市场最为有利、损害最小的政策,是立足公共外部性治理,并尽可能避免政策对市场价格信号和风险偏好的直接干扰,这就要求政策决策要包含决策成本分担机制,将决策绩效与决策成本链接起来,以透明化政策作用于市场的实现路径,真正实现谁决策谁负责,以矫正长期以来政策重允诺轻应诺的政策抉择流程,从而提高政策的决策质量,提升政策的权威性,避免政策的随意性。

当前要真正激活资本市场信心,首先需走出融资市的功利思维,监管部门将重心放在如何营造市场公平竞争秩序上,降低市场交易成本,提高市场交易自由度,让各市场交易主体都愿意将其真实偏好反映到市场价格里面,以提高市场风险配置和管理的能力。

同时,为被低估的上市公司进行股票回购和大股东增持提供交易便利,让持续做多的力量用真金白银激活市场交投。目前激活国内资本市场的关键是释放做多的力量,激励中央汇金等持续用真金白银增持被低估的股票,这不仅可以向市场输入做多信用,而且将会给投资者带来资本利得受益机会,向市场传达出资本市场的赚钱效应,而市场传导出的赚钱效应,比任何口号式的政策利好都更能激活市场交投,汇聚市场投资价值。

此外,上市公司质量和市场的风险管控能力,是资本市场投资价值的根基,促进资本市场新陈代谢,让缺乏盈利能力的上市公司在市场无利可图,开发更多的金融衍生产品,让投资者在市场的敞口风险都能得到有效管控,将是资本市场投资价值的活水源泉。

上善若水,水善利万物而不争。融券和转融通业务启动逆周期调节,是安抚市场情绪的必要之举,减震市场复杂情绪表达,才能因势利导地管理好政策预期,也唯有如此才能真正走出政策市,通过制度变革护卫市场交易自由和完善市场公平秩序,挖掘出国内资本市场的内生投资价值。