来源:熊园-国盛证券首席经济学家

国盛证券宏观分析师,杨涛

事件:2023年三季度GDP同比4.9%(前值6.3%);9月工业增加值同比4.5%(前值4.5%),社零同比5.5%(前值4.6%);1-9月固投同比3.1%(前值3.2%),其中地产投资累计同比-9.1%(前值-8.8%),狭义基建投资6.2%(前值6.4%),制造业投资6.2%(前值5.9%)。

核心观点:三季度GDP环比回升、同比高于预期,9月经济也继续修复、出口和消费提升较大。倾向于认为,当前正逐步走出“经济底”,考虑到Q3超预期、Q4基数低,全年5%左右的目标有望超额实现,2024年GDP目标定5%左右应还是可选项。需注意的是,综合地产仍在下行、物价延续走低等多维度指标,指向回升基础仍需巩固、年内大概率还有政策,关注一线松地产、化债、城中村改造、降息降准等,短期紧盯几大会议:可能的全国金融工作会议、三中全会,11月APEC峰会,12月政治局会议&中央经济工作会议。

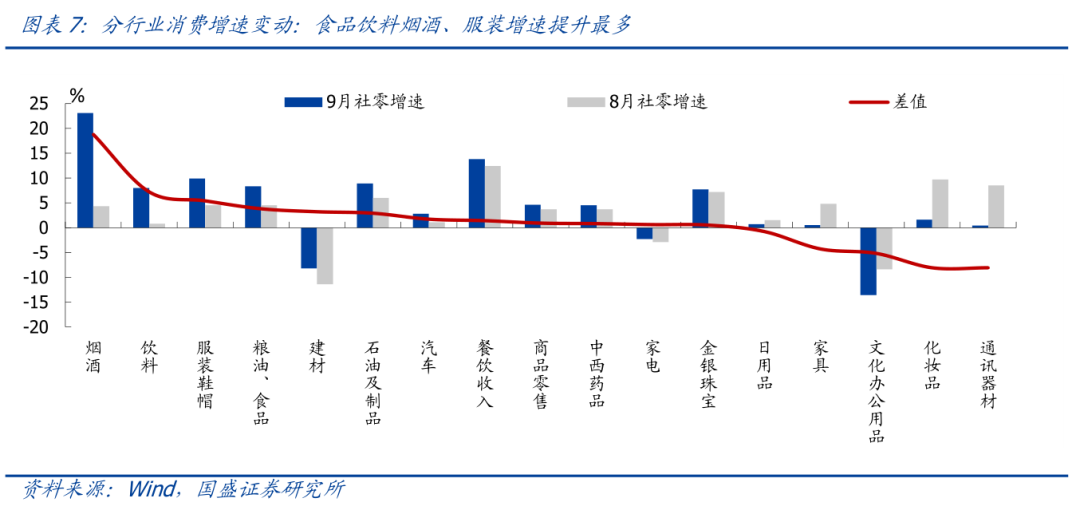

>消费端:9月多数回升,烟酒、食品饮料、服装增速提升最多。

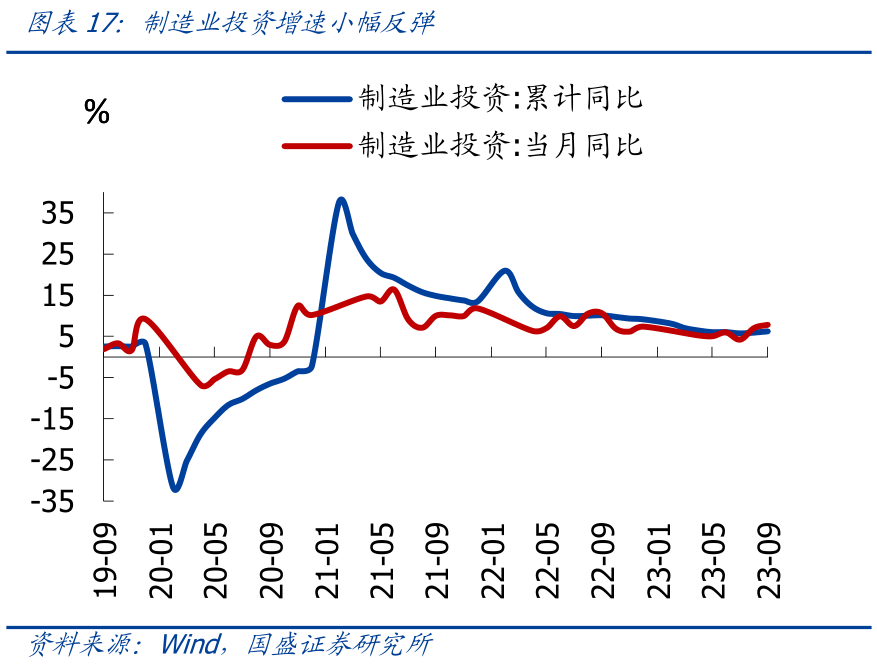

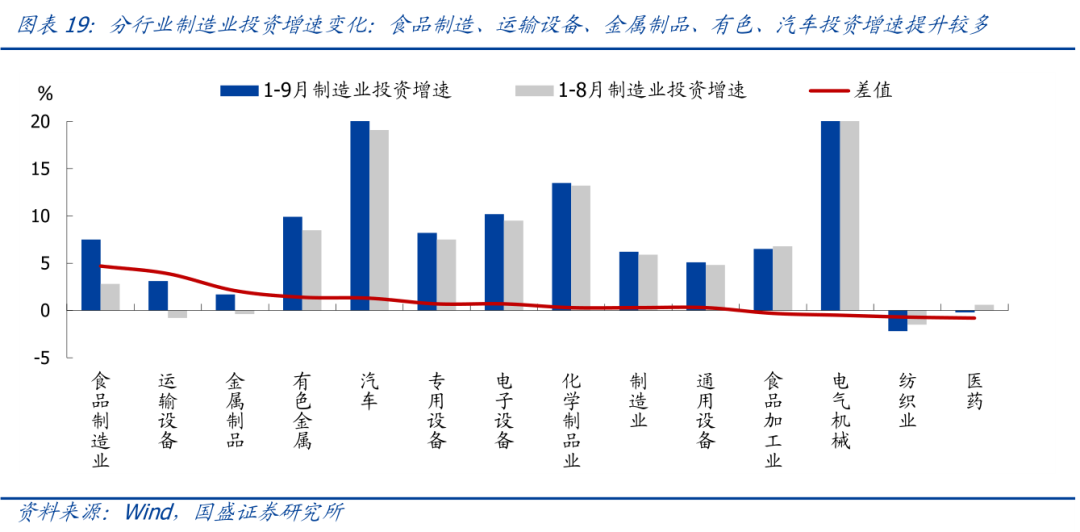

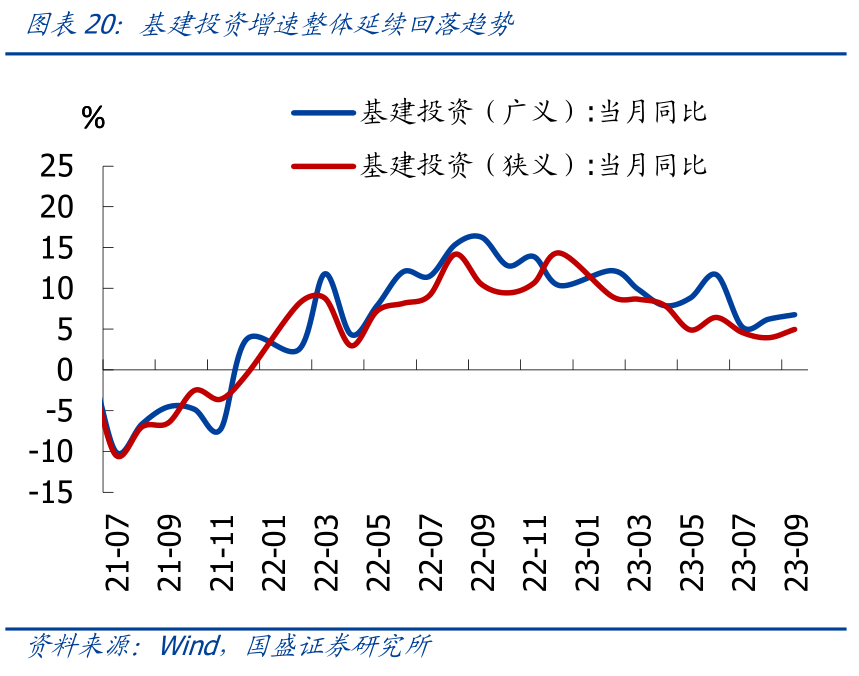

>投资端:固投继续回落、季调环比仍弱,其中,地产投资跌幅扩大,政策效果并不明显;制造业投资延续回升,食品制造、运输设备、金属制品、有色、汽车投资增速提升较多;1-9月基建投资累计增速回落、但9月当月回升。

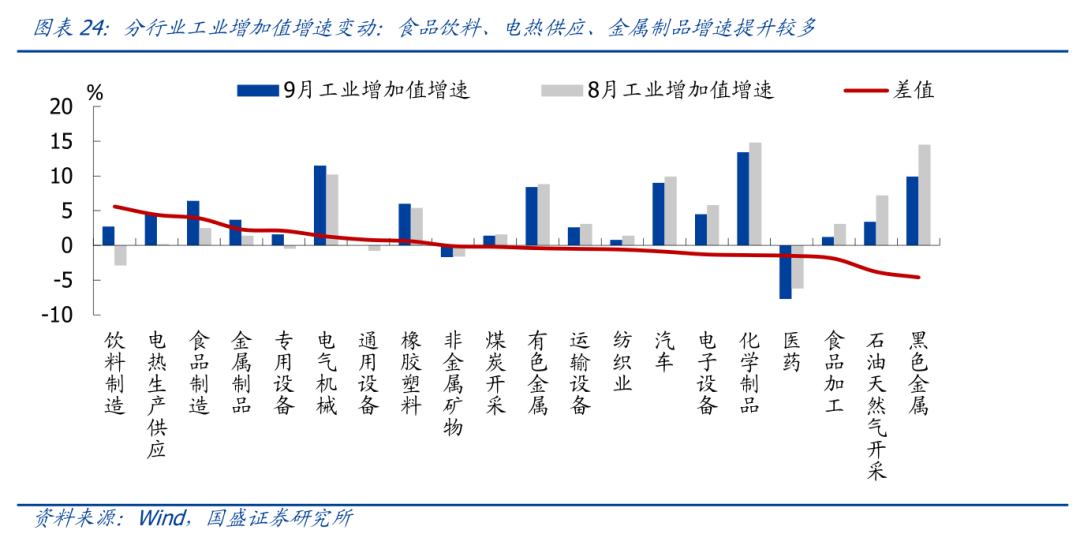

>供给端:工业、服务业生产稳定,食品饮料、电热供应、金属制品增速提升较多,黑色金属、石油天然气开采等回落较多。

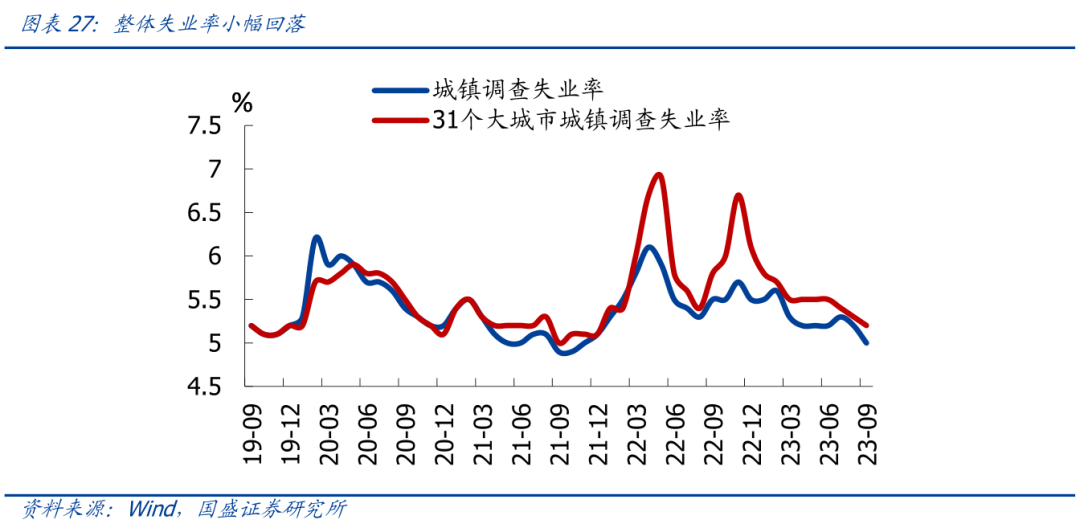

>就业端:总体失业率小幅回落至5%,已低于2020年前平均水平。

摘要如下:

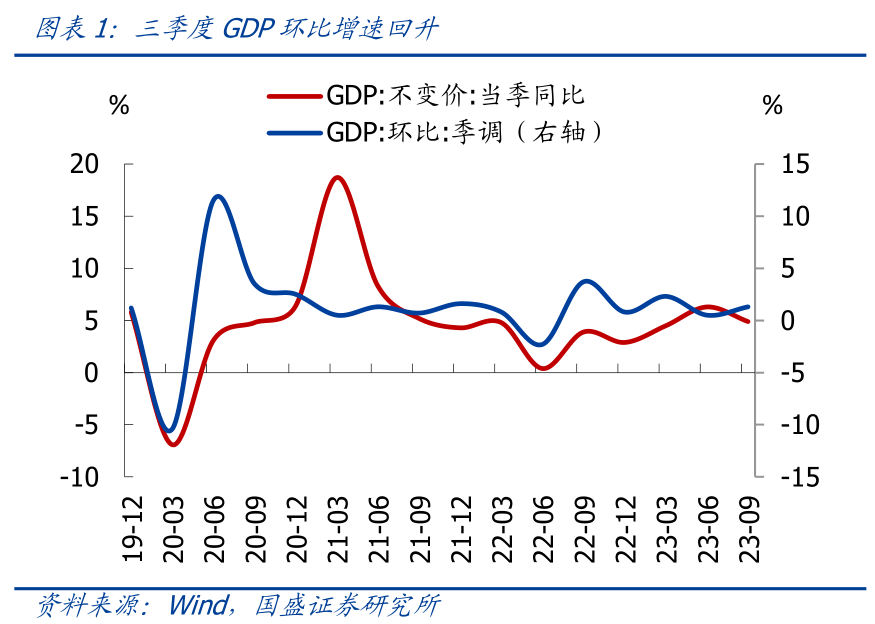

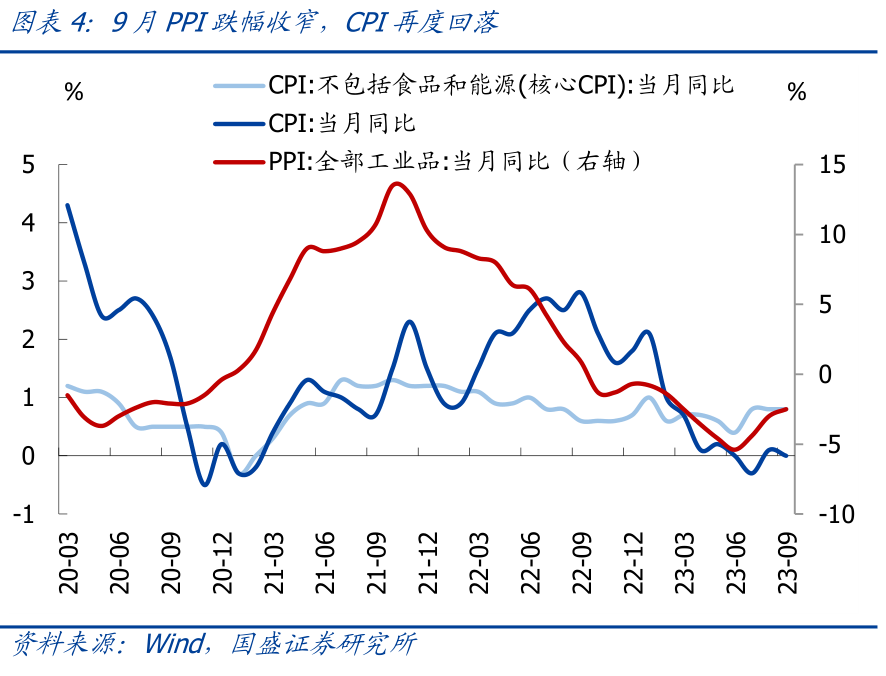

1、整体看,三季度经济环比回升,GDP增速高于市场预期,逐步走出“经济底”。2023年三季度实际GDP季调环比1.3%,较二季度的0.5%明显提升,但仍低于2020年前1.5%左右的平均增速,指向经济整体继续恢复,仍弱于季节性。三季度实际GDP当季同比4.9%,较二季度的同比6.3%下降1.4个点,高于Wind一致预期的4.5%。但也应注意,经济回升基础仍需巩固:一是Q3经济数据的季调环比增速多弱于季节性,与根据同比推算的环比有差距;二是地产景气仍在下行;三是9月CPI再度走低。

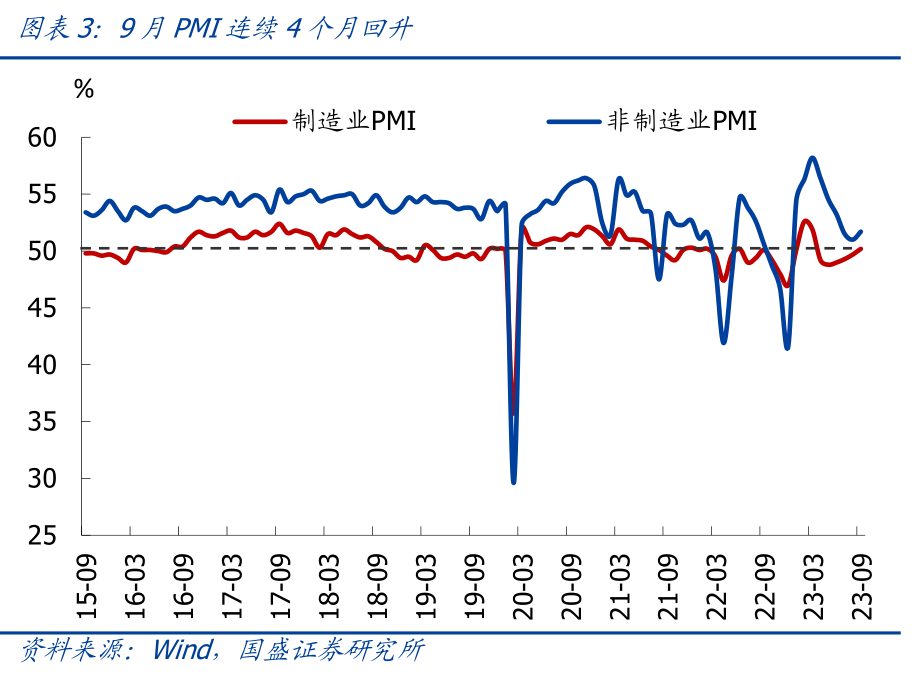

2、结构看,9月经济继续修复。9月经济数据多数好于预期,消费、出口增速均提升,固定资产投资微跌、工业增加值增速持平;结合此前公布的社融数据高于预期、信贷结构改善,PPI继续回升、PMI连续4个月回升等,指向9月经济继续修复。统计局称“国民经济持续恢复向好,高质量发展扎实推进,为实现全年发展目标打下了坚实基础”。

3、往后看,全年5%目标有望超额实现,但经济回升基础仍需巩固,年内大概率还有政策。

>前三季度GDP累计同比5.2%,四季度只要增长4.4%以上,就可完成全年5%左右的预期目标;考虑到四季度经济继续修复、基数下降,GDP增速可能进一步提升,全年目标有望超额实现。

>当前经济分化仍然明显,消费、出口持续修复,但地产仍在下行,经济内生动能有待进一步提升;统计局表示“外部环境更趋复杂严峻,国内需求仍显不足,经济回升向好基础仍需巩固”。

>预计年内大概率还有政策,包括一线松地产、化债、城中村改造、降准降息等,短期紧盯4大会议:三中全会(按惯例11月中旬前);可能的中美元首会晤(11月APEC峰会);政治局会议&中央经济工作会议(12月);可能召开的第六次全国金融工作会议。

4、具体看,9月经济数据有如下特征:

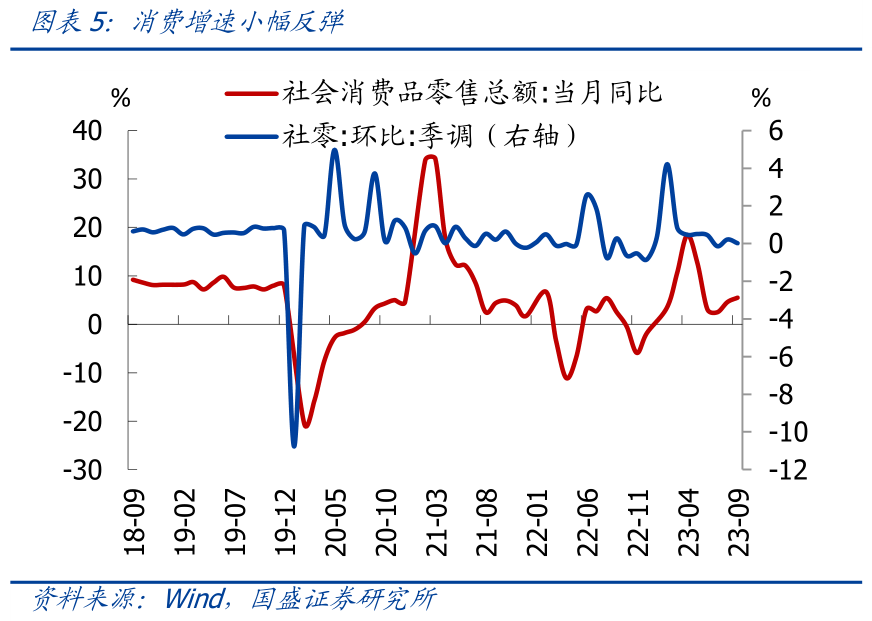

1)消费端:继续回升,高于预期。9月消费增速继续回升。9月社零同比5.5%,较前值回升0.9个点,高于市场预期的4.9%,季调环比0.02%,低于2017-2019年同期平均的0.79%。结构看,多数消费增速回升,烟酒、食品饮料、服装增速提升最多。高频看,10月上旬人员流动季节性反弹,汽车消费增速提升,指向消费继续修复。

2)投资端:继续回落,地产跌幅扩大、制造业回升、基建放缓。1-9月固定资产投资同比3.1%,较前值微降,符合预期,季调环比仍低于2020年前。结构看,地产投资跌幅扩大,低于预期;基建累计增速继续回落,符合预期;制造业小幅回升,高于预期。

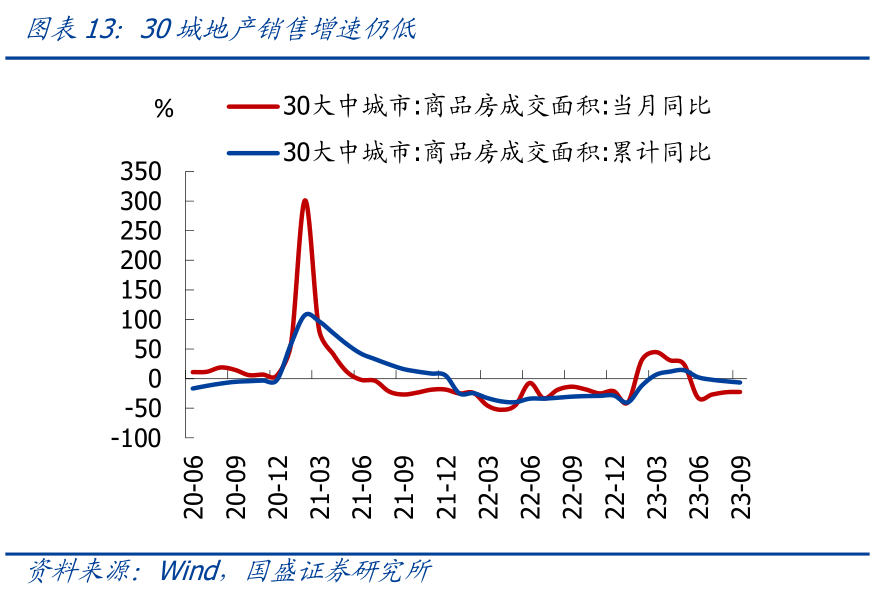

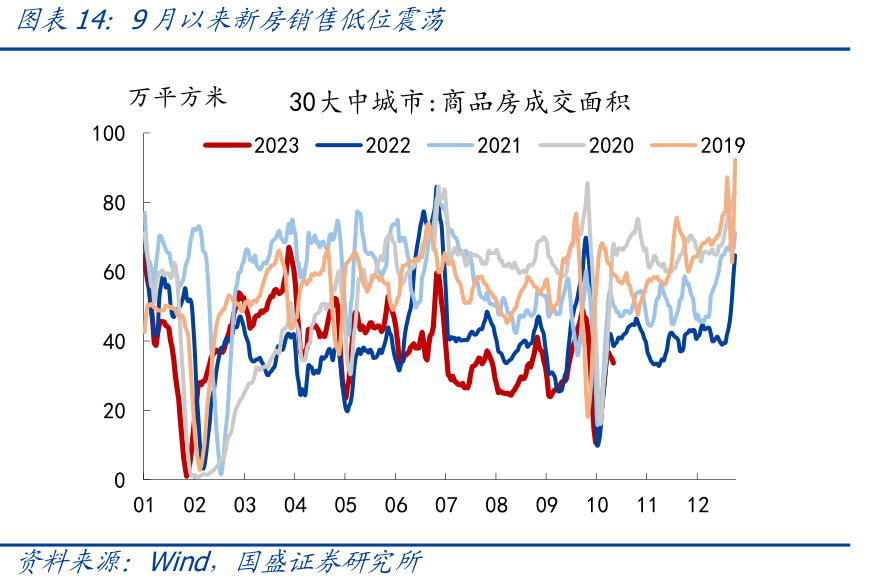

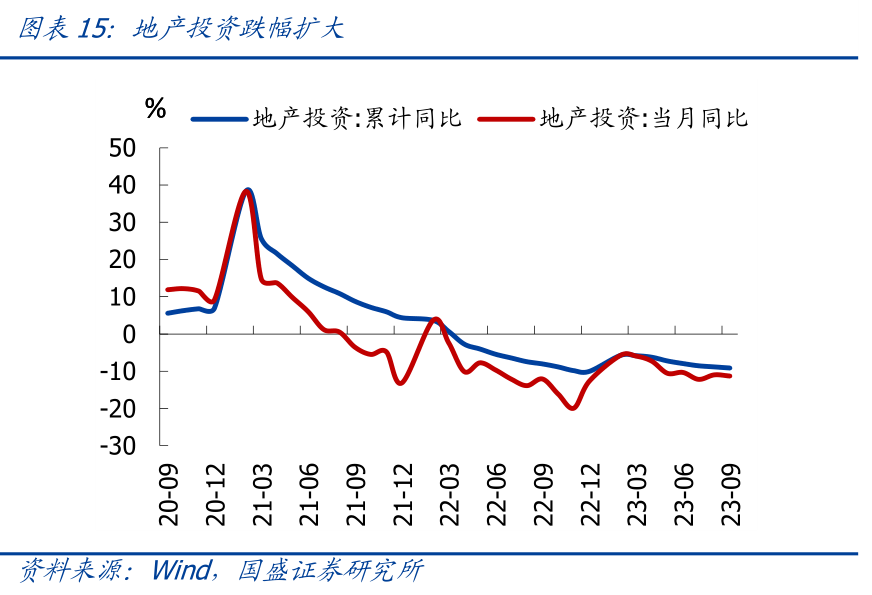

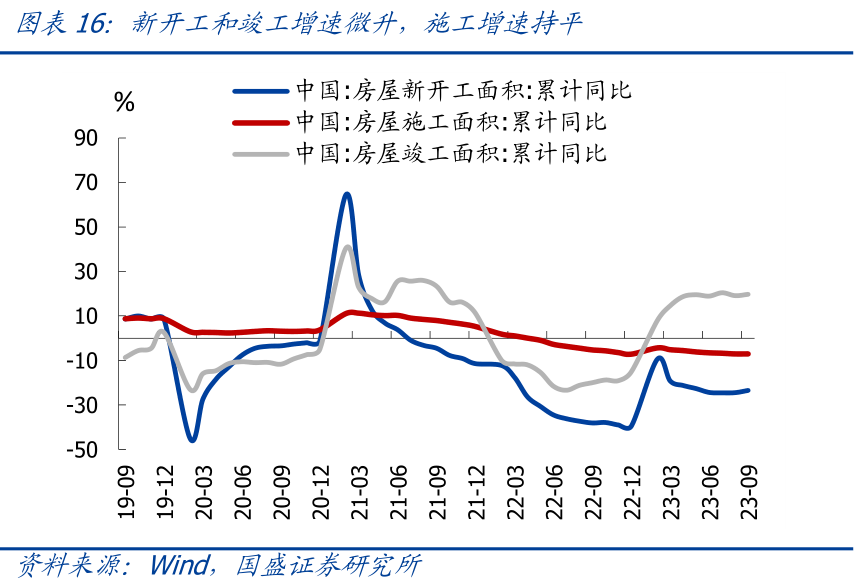

>地产跌幅扩大。1-9月商品房销售面积、销售额同比分别为-7.5%、-4.6%,分别较前值回落0.4、1.4个百分点,土地成交也仍在低位,指向房企信心仍然低迷。1-9月地产投资累计同比-9.1%,较前值回落0.3个点;9月地产投资当月同比-11.3%,较前值跌幅扩大0.3个点。新开工和竣工增速微升,施工增速持平。高频看,9月以来二手房销售较强,但新房销售仍然低位震荡,政策效果暂不明显。

>制造业继续反弹。1-9月制造业投资累计同比6.2%,较前值回升0.3个点;根据我们测算,9月制造业投资当月同比7.9%,较前值回升0.8个点。制造业近2个月表现较好,可能与政策支持、出口回升带动有关,预计后续可能保持韧性。结构看,食品制造、运输设备、金属制品、有色、汽车投资增速提升较多。

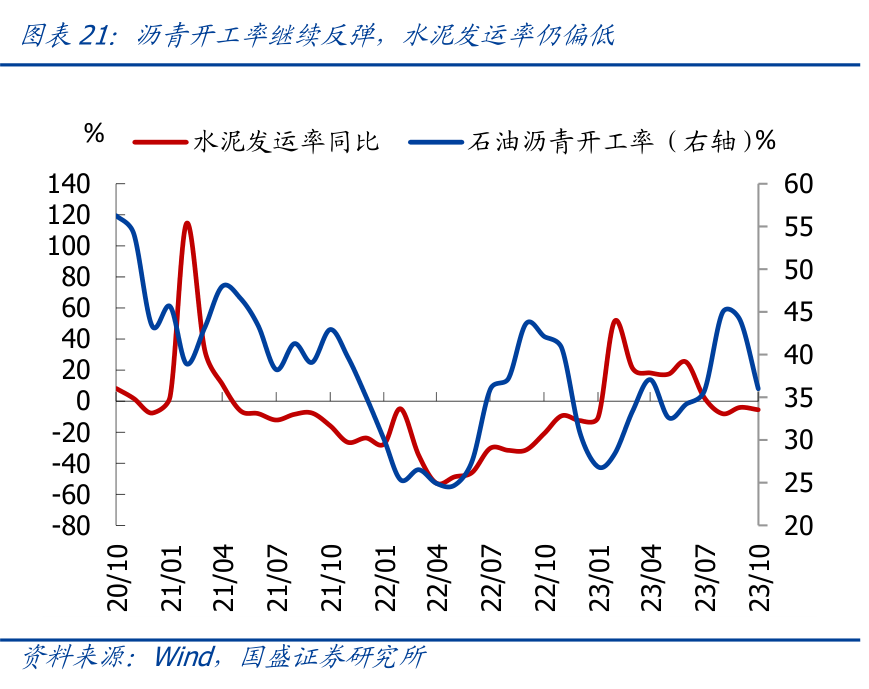

>基建累计增速继续回落。1-9月广义、狭义基建投资同比分别为8.6%、6.2%,分别较前值回落0.3、0.2个百分点。根据我们测算,9月广义、狭义基建投资当月同比分别为6.8%、5.0%,分别较前值回升0.6、1.0个点。从高频数据看,10月沥青开工率回落,水泥发运率低位震荡,指向基建实物工作量仍待提升。

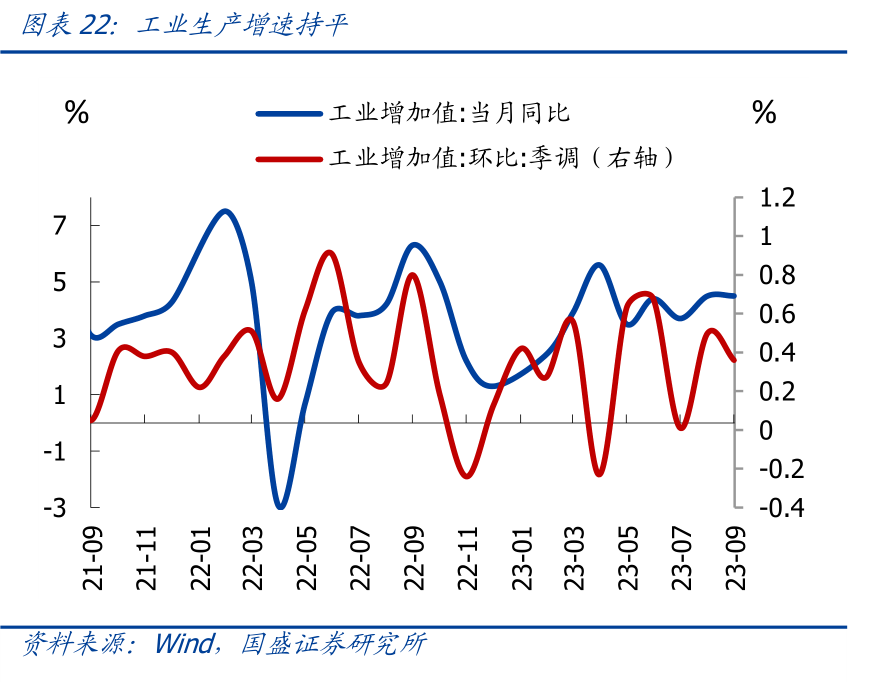

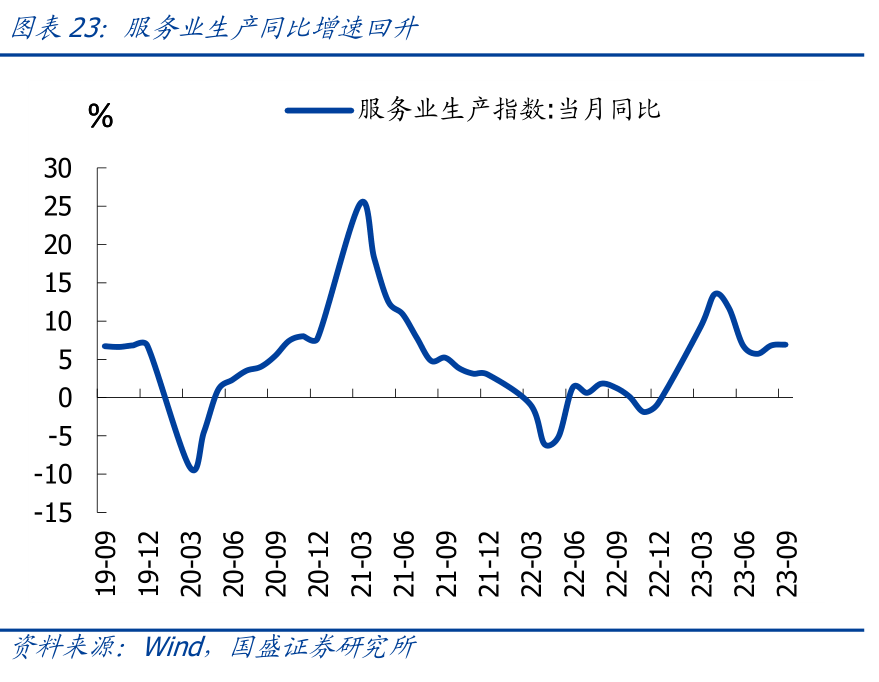

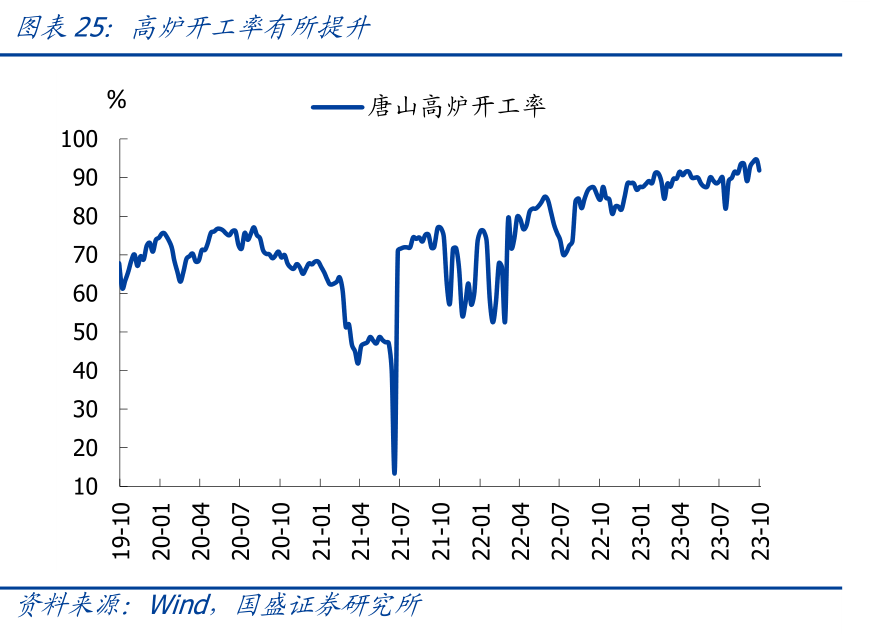

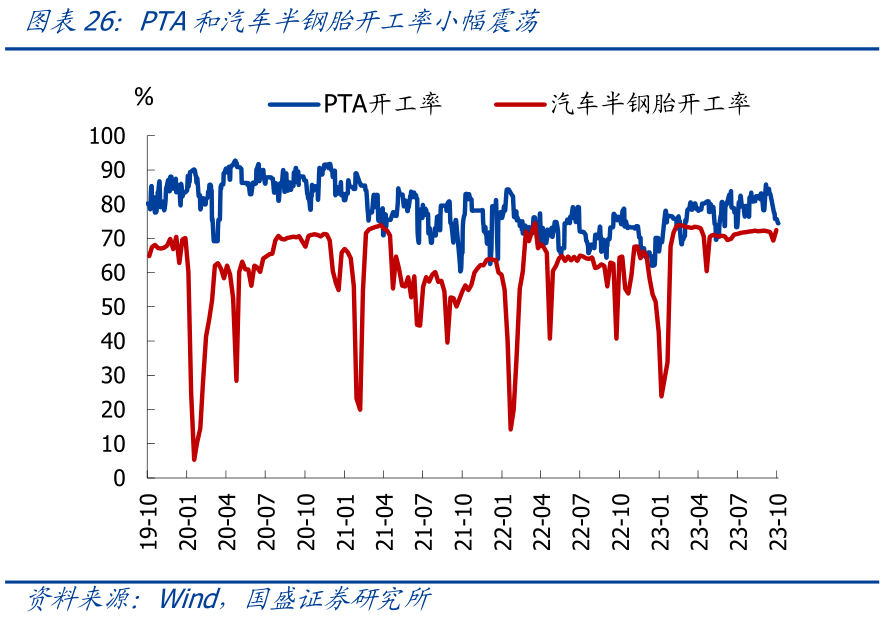

3)供给端:工业、服务业生产稳定。9月工业增加值同比4.5%,较前值持平,略低于市场预期的4.6%,季调环比0.36%,低于2017-2019年平均水平。服务业增速微升。分行业看,食品饮料、电热供应、金属制品增速提升较多,黑色金属、石油天然气开采、医药等行业回落较多。高频看,10月开工率等小幅震荡,指向工业生产基本稳定。

4)就业端:总体失业率小幅回落。9月城镇调查失业率5.0%,较前值下降0.2个百分点,已经低于2020年前平均水平。

风险提示:政策力度、外部环境等超预期变化。

正文如下:

一、三季度经济环比回升,同比高于预期

三季度GDP环比增速回升,同比增速回落、高于市场预期。

>从环比增速看,三季度GDP季调环比1.3%,较二季度环比的0.5%的增速明显反弹,仍低于2020年前1.5%左右的平均增速,指向经济整体继续恢复,仍弱于季节性。

>从同比增速看,三季度实际GDP当季同比4.9%,较二季度的同比6.3%下降1.4个点,高于Wind一致预期的4.5%。前三季度GDP累计同比5.2%,较前值回落0.3个点。三季度名义GDP同比3.5%,较二季度下降1.3个点。

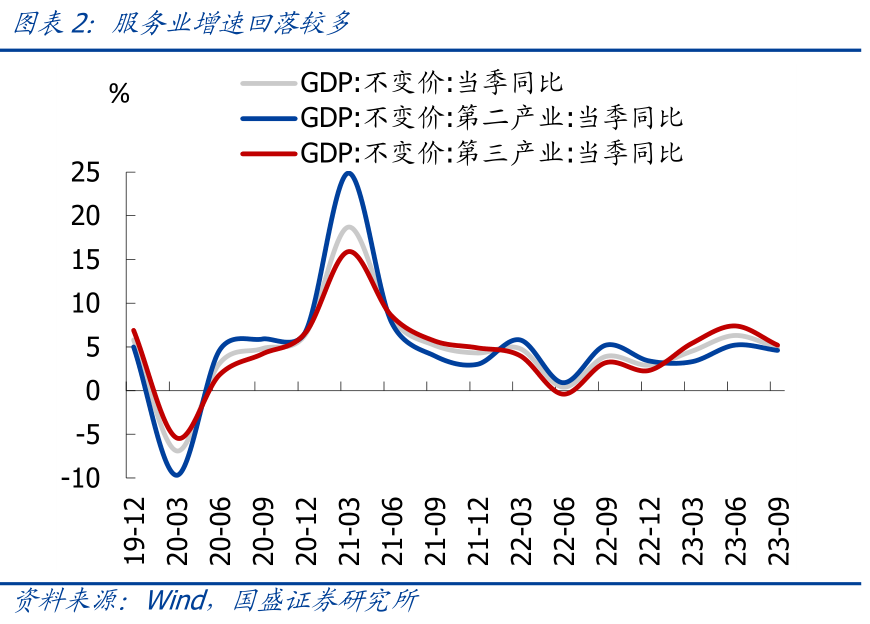

服务业增速回落较多。第二、三产业GDP同比分别为4.6%、5.2%,分别较二季度回落0.6、2.2个点,服务业增速回落较多,主因基数提升。

三季度GDP增速高于预期,但回升向好基础仍需巩固:

一是三季度经济仍弱于季节性,有待进一步修复,体现为三季度GDP季调环比1.3%,以及7-9月的社零、固投、工业增加值环比普遍低于2017-2019年平均水平。另一方面,根据同比推算的三季度GDP环比5.9%,高于平均水平,经济实际修复情况有待验证。

二是地产景气仍在下行。如后文分析,1-9月商品房销售面积累计同比-7.5%,地产投资累计同比-9.1%,均较前值继续下行,当月同比增速也都在低位。尤其是10月份以来30城商品房销售再创新低,指向地产景气仍在下行。

往后看,前三季度GDP累计同比5.2%,四季度只要增长4.4%以上,就可完成全年5%左右的预期目标,实现难度较小。预计四季度经济继续修复,但分化仍然明显,其中消费、出口可能继续修复,制造业、基建韧性仍强,但地产链可能进一步下行,主因人口、债务等中长期约束凸显。继续提示:年内大概率还有政策,包括一线松地产、化债、城中村改造、降准降息等,短期紧盯4大会议:三中全会(按惯例11月中旬前);可能的中美元首会晤(11月APEC峰会);政治局会议&中央经济工作会议(12月);可能召开的第六次全国金融工作会议。

二、9月经济继续修复

整体看,9月经济继续修复,逐步走出“经济底”。9月经济数据多数好于预期,结合此前公布的社融数据高于预期、信贷结构改善,PPI继续回升、PMI连续4个月回升等,指向9月经济继续修复。统计局称“国民经济持续恢复向好,高质量发展扎实推进,为实现全年发展目标打下了坚实基础”。

结构看,各分项涨跌互现、好于预期。9月消费、出口增速均提升,固定资产投资微跌、工业增加值增速持平,整体略好于预期。

三、消费端:继续回升,高于预期

9月消费增速继续回升。9月社零同比5.5%,较前值回升0.9个点,高于市场预期的4.9%,季调环比0.02%,低于2017-2019年同期平均的0.79%。

结构看,多数消费增速回升,烟酒、食品饮料、服装增速提升最多。

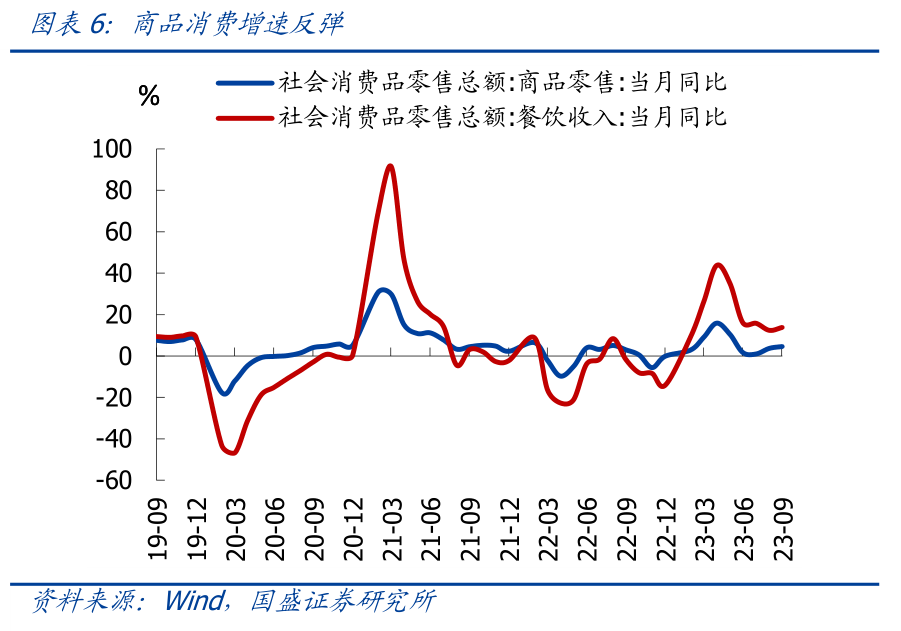

商品消费方面,9月商品零售同比4.6%,较前值回升0.9个点。细分商品看,9月食品饮料烟酒、服装增速提升最多,可能与今年中秋国庆假期较长,婚庆、旅游等积压消费需求释放有关;建材、石油制品、汽车增速也提升较多,通讯器材、化妆品、文化办公用品、家具增速回落较多。

服务消费方面,9月餐饮收入同比13.8%,较前值回升1.4个点。1-9月份,服务零售额同比增长18.9%。

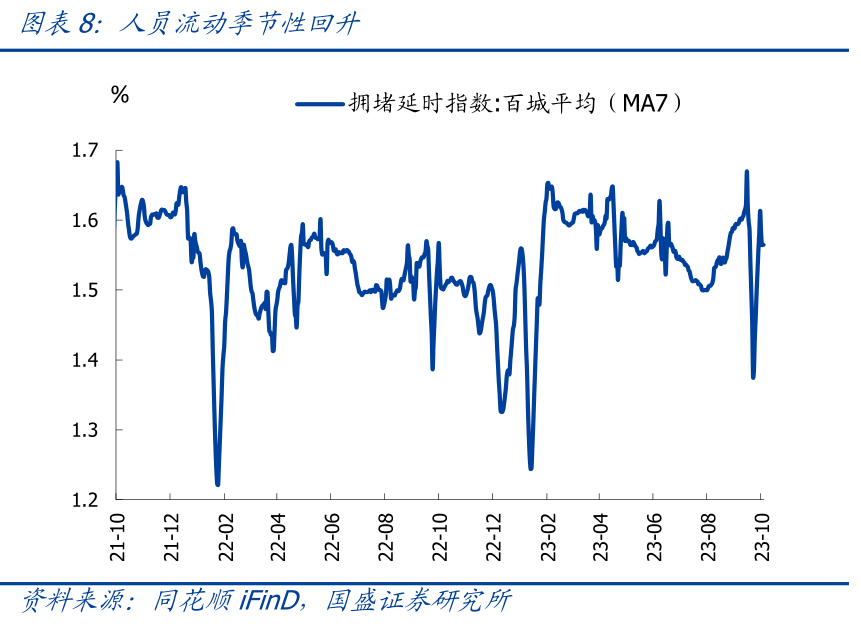

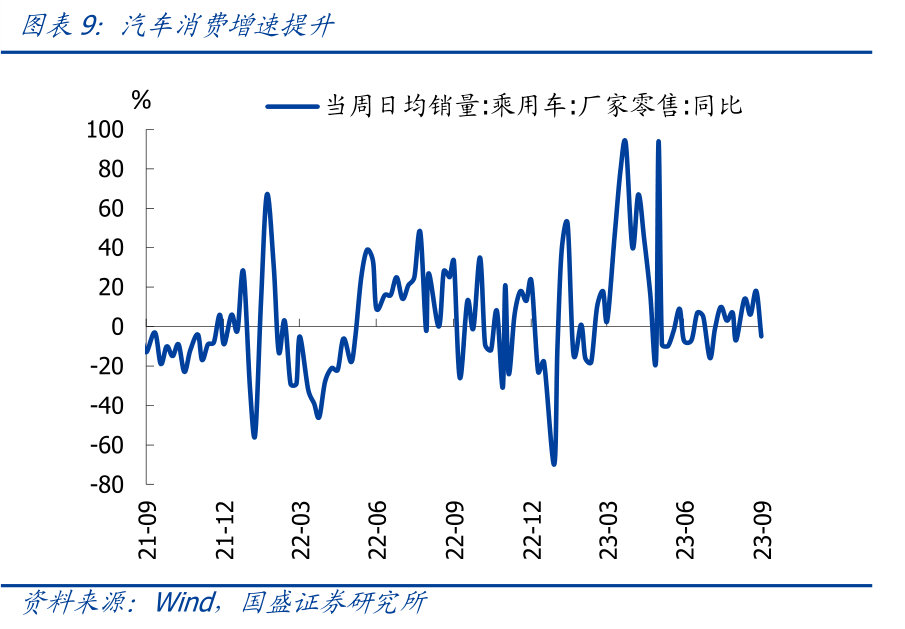

从近期高频数据看,人员流动、汽车消费增速提升。从高频数据看,2023年10月上旬,百城拥堵延时指数季节性回升。9月全国乘用车零售同比增长5.0%,较8月增速提升。

四、投资端:地产跌幅扩大、制造业回升、基建放缓

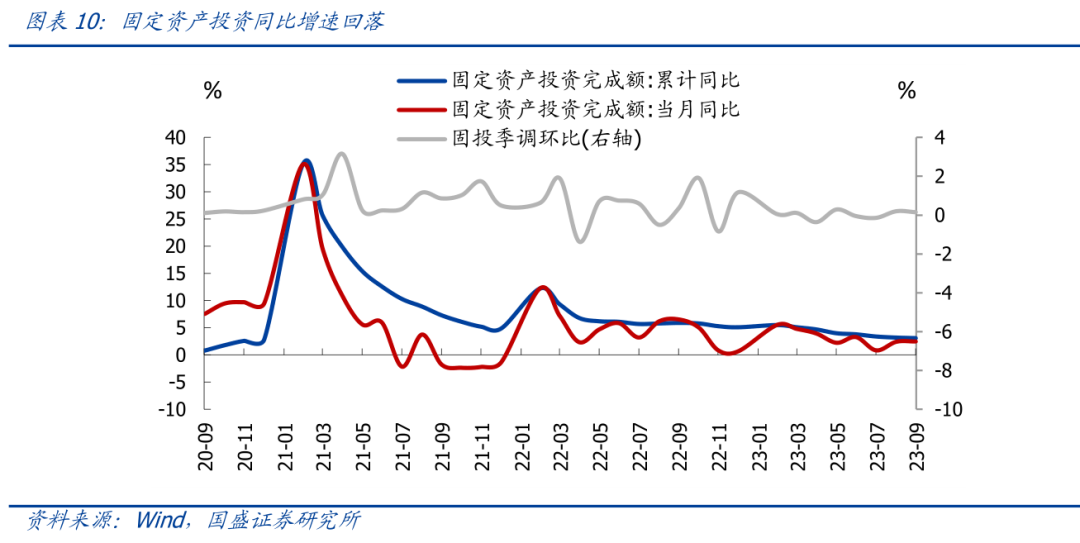

固定资产投资增速继续回落。1-9月固定资产投资同比3.1%,较前值回落0.1个点,持平市场预期,季调环比0.15%,低于2017-2019年同期平均的0.42%。

结构看,地产投资跌幅扩大,基建累计增速继续回落,制造业小幅回升。地产投资累计同比-9.1%(前值-8.8%),狭义基建投资6.2%(前值6.4%),制造业投资6.2%(前值5.9%);地产低于预期,基建符合预期,制造业高于预期。

地产投资跌幅扩大

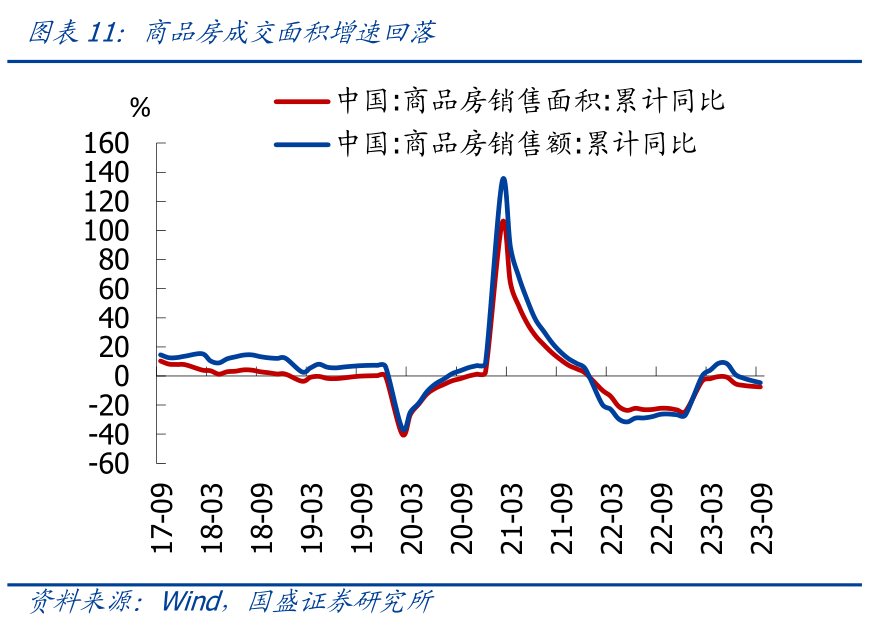

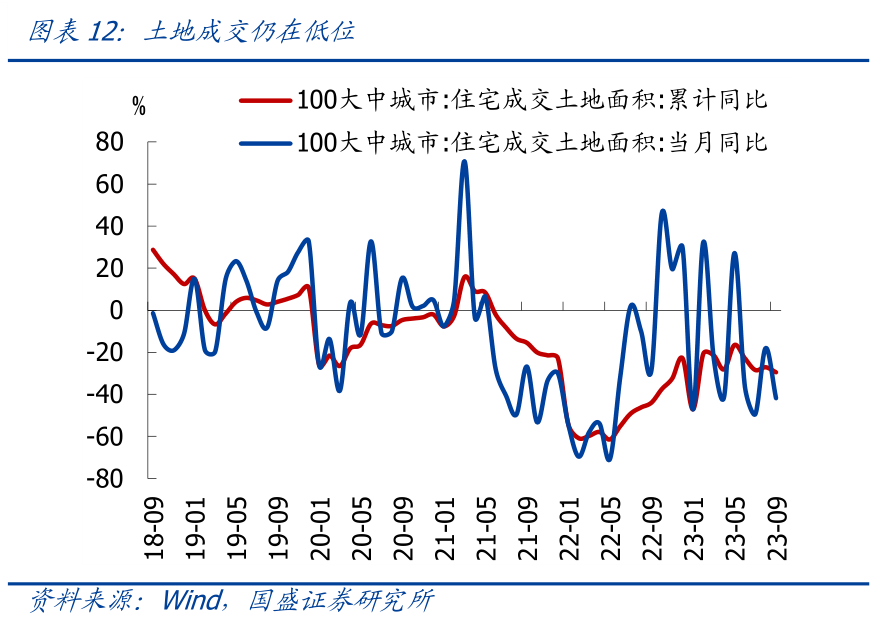

地产销售、土地成交仍在低位。1-9月商品房销售面积、销售额同比分别为-7.5%、-4.6%,分别较前值回落0.4、1.4个百分点,土地成交也仍在低位,指向房企信心仍然低迷。

此外应注意,8月底以来地产政策密集出台,但9月至今新房销售高频数据仍然低位震荡,政策效果暂不明显。

地产投资跌幅扩大,新开工和竣工增速微升,施工增速持平。1-9月地产投资累计同比-9.1%,较前值回落0.3个点;9月地产投资当月同比-11.3%,较前值跌幅扩大0.3个点。1-9月房屋新开工、施工、竣工面积累计同比分别为-23.4%、-7.1%、19.8%,新开工和竣工增速微升,施工增速持平。

制造业小幅反弹

制造业投资小幅反弹。根据统计局,1-9月制造业投资累计同比6.2%,较前值回升0.3个点;根据我们测算,9月制造业投资当月同比7.9%,较前值回升0.8个点。制造业近2个月表现较好,可能与政策支持、出口回升带动有关,预计后续可能保持韧性。

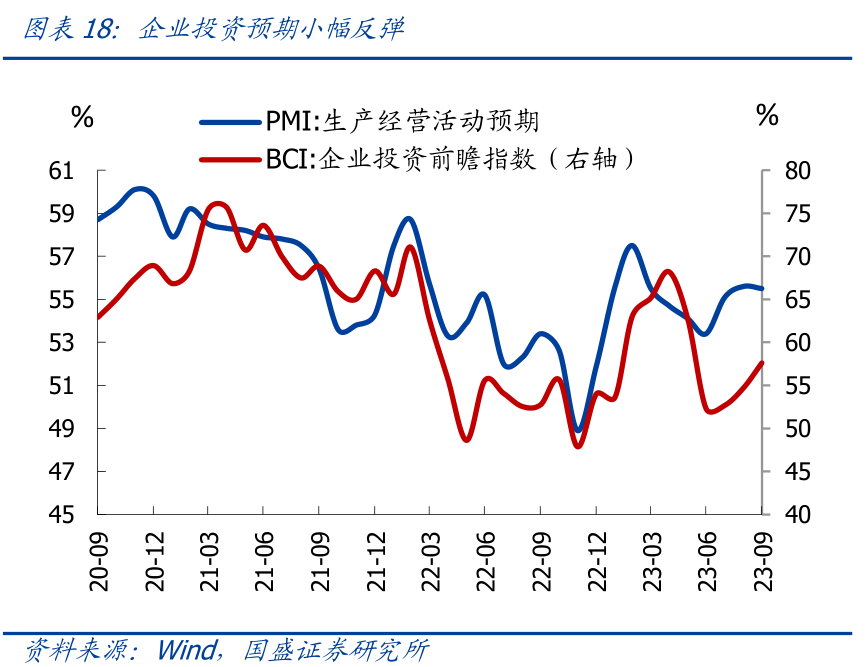

企业预期低位反弹。9月企业投资前瞻指数57.6%,较8月反弹2.9个点;9月PMI生产经营活动预期回落0.1个点至55.5%。

从分行业制造业投资增速变化看,食品制造、运输设备、金属制品、有色、汽车投资增速提升较多,医药、纺织、电气机械等行业增速回落较多。

基建累计增速继续回落

基建投资累计增速继续回落。根据统计局数据,1-9月广义、狭义基建投资同比分别为8.6%、6.2%,分别较前值回落0.3、0.2个百分点。根据我们测算,9月广义、狭义基建投资当月同比分别为6.8%、5.0%,分别较前值回升0.6、1.0个点。从高频数据看,10月沥青开工率回落,水泥发运率低位震荡,指向基建实物工作量仍待提升。

五、供给端:工业、服务业生产稳定

工业生产增速持平。9月工业增加值同比4.5%,较前值持平,略低于市场预期的4.6%,季调环比0.36%,低于2017-2019年平均的0.6%,指向工业生产基本稳定。

服务业增速微升。9月服务业生产指数同比微升0.1个点至6.9%,两年平均增速4.1%,较前值回落0.2个百分点。

分行业看,食品饮料、电热供应、金属制品增速提升较多,黑色金属、石油天然气开采、医药等行业回落较多。

从近期高频数据看,9月以来高炉、PTA和汽车半钢胎开工率等小幅震荡,指向工业生产基本稳定。

六、就业端:总体失业率小幅回落

总体失业率小幅回落。9月城镇调查失业率5.0%,较前值下降0.2个百分点,已经低于2019年,就业形势今年总体改善。

联系人:熊园,国盛证券首席经济学家;杨涛,国盛宏观分析师;刘新宇,国盛宏观分析师;刘安林,国盛宏观分析师;穆仁文,国盛宏观分析师;朱慧,国盛宏观研究员。

[1]《政策半月观—短期紧盯四大会议》2023-10-15

本文节选自国盛证券研究所已于2023年10月18日发布的报告《三季度GDP超预期,怎么看、怎么办?》,具体内容请详见相关报告。

杨涛 S0680522070001 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券宏观团队设立的。本订阅号不是国盛宏观团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。