来源:金十数据

据外媒最新调查显示,日本的负利率时代将在未来几个月内结束,这将对全球市场产生巨大影响,而美国国债将受到最大冲击。

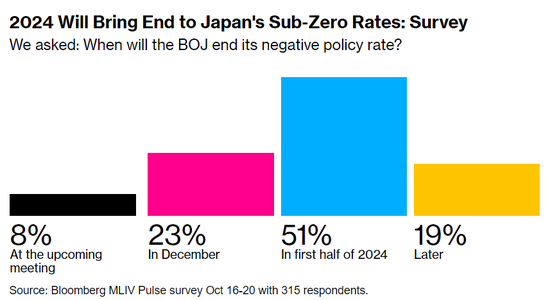

315名受访者中的大多数人表示,日本央行很可能在2024年上半年解除其不寻常的负利率政策。此举将结束日本央行在2016年开始的大胆尝试,而这一尝试最近使日本与其他主要央行产生了分歧,后者一直在积极收紧银根以对抗通胀。

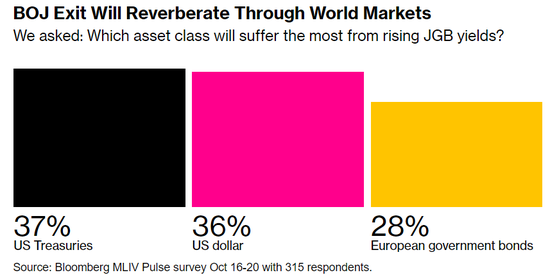

日本央行的行动以及何时行动,都将在全球市场引起反响。据MLIV Pulse受访者称,最大的后果是:规模庞大的美债市场的动荡将加剧。这是因为日本较高的收益率将鼓励日本投资者回流资金,而日本投资者持有的大量国债包括美债、欧债和澳债。

西太平洋银行(Westpac Banking Corp)驻悉尼的金融市场战略主管Martin Whetton说:“日本央行政策的转变可能会减缓日本的资本流出,因为当地的收益率比以前更具吸引力。”

37%的与会者表示,行长植田和男放弃超级宽松政策将对美国国债产生最严重的影响。美元的下跌可能会雪上加霜,因为36%的人预计美债的计价货币会受到冲击。

日本央行已将负利率和收益率曲线控制作为其应对价格停滞的政策基石。日本央行在2022年底提高了基准10年期债券收益率上限,并在今年7月底再次提高上限,从而推高了债券收益率,震撼了全球市场。

星展银行资深利率策略师Eugene Leow表示:“某种形式的正常化可能是必要的。这可能意味着,随着日本政府债券收益率的走高,5至10年期发达市场的债券收益率将面临上行压力。”

根据美国财政部的数据,截至8月底,日本投资者是美国政府债券的最大海外持有者,持有量超过1.1万亿美元。日本财务省的数据显示,人寿保险公司在4月至9月期间净抛售了1960亿日元(13亿美元)的外国债券,此前六个月的抛售额达到创纪录的8万亿日元。

MLIV Pulse调查显示,61%的受访者预计日本央行改变政策时,全球债券市场的波动性将增加,其中大多数受访者预测这一历史性举措将在明年发生。

三井住友信托银行(Sumitomo Mitsui Trust Bank Ltd.)驻东京的市场策略师世良绫子(Ayako Sera)说:“在交易员和投资者习惯正收益率的世界之前,市场可能会非常不安。这就像一块大石头被扔进了一个没有风的池塘。”

美国国债历来是许多储蓄和投资组合中的稳定支柱,但至少从一个角度来看,国债的波动性已经超过了股票。美联储积极收紧政策和美国政府大量出售债券的组合造成了历史性的损失,尤其是长期债务。

调查询问参与者,他们认为日本基准10年期主权债券收益率何时会达到1%,即日本央行可容忍的有效上限。43%的受访者认为可能在2024年上半年达到这一水平,16%的受访者认为甚至可能更晚。

自7月底日本央行提高收益率上限以来,日本10年期债券收益率几乎翻了一番。不过,目前日本10年期国债收益率为0.835%,仍远低于美国10年期国债收益率4.91%。

这种收益率差距不断扩大,使日元成为今年迄今为止10国集团货币中表现最差的货币。今年以来,日元兑美元汇率下跌超过12%,上周收于149.86。

绝大多数调查对象(62%)预测,美元兑日元汇率今年年底将在140至150之间波动。