汇通财经APP讯——摩根大通表示,债券市场的表现就像是重回1969年,当时不断上涨的收益率预示了一场经济衰退。

摩根大通指出,长期国债收益率的飙升呼应了1969年美联储加息周期。当年,在美联储最后一次加息之后,收益率连续上升了三个月。这一趋势最终导致了一场经济衰退,而当今的收益率可能只有在出现经济下滑时才会停止攀升。

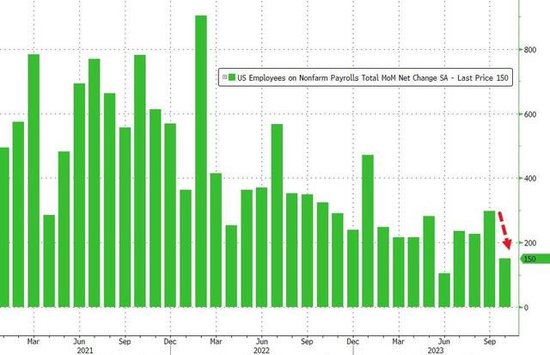

自7月以来,随着美联储将利率保持不变,长期国债收益率的上升不是市场的典型反应。分析师指出,在过去的12次美联储加息周期中,债券市场通常经历了债券陡增,即短期利率下降速度快于长期利率,而1969年发生了债券收益率陡增,即长期收益率上升速度快于短期收益率。而当前的债券市场正模仿这种不寻常的模式,历史性的国债大幅下跌使得10年期和30年期国债的收益率都超过了5%。

鉴于市场普遍认为美联储在7月的加息幅度是本周期的最后一次加息,可以从1969年汲取教训。

摩根大通补充说,然而,在1969年的加息周期之后,最后一次加息后的三个月内,经济就陷入了衰退,这表明当前的债券市场可能会继续陡增,直到出现经济增长放缓的更明显迹象。

到目前为止,经济放缓的信号仍然被持续强劲的经济数据掩盖,第三季度的国内生产总值以两年来的最快速度增长。

摩根大通还指出,1969年紧缩周期后随之而来的衰退对标准普尔500家公司的盈利影响相对较小。

分析师补充说:“就风险资产而言,一旦衰退迹象开始显现,以1969年的美国经济衰退为参考,我们可以看到经济衰退开始后的六个月内,股市下跌,但此后迅速恢复。”