出品:新浪财经上市公司研究院

文/夏虫工作室

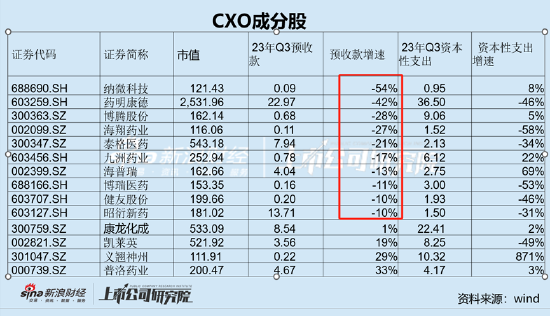

在A股41家中证CXO成分股中,今年前三季度营收为1021.65亿元,与去年同期1028.61亿元几乎持平;其同期净利润合计为194.10亿元,同比上一年下降15%。

值得注意的是,由于新冠业务退潮,叠加融资端环境遇冷,CXO赛道部分企业今年业绩承压,尤其头部百亿市值以上企业,其前瞻性指标预收款、资本性支出等关键指标,今年三季度较上年同期大部分出现不同程度下滑。

而作为重仓CXO赛道的明星基金经理葛兰,有的股票似乎买在高点卖在低点。近年,葛兰旗下产品业绩表现似乎也一般。Wind数据显示,葛兰旗下基金产品(含9月卸任产品)22年及23上半年,合计亏损高达400亿元。然而,基金产品巨额的亏损似乎并不影响其获取巨额管理费用,同期收取了超20亿元的管理费用。

葛兰巨亏背后,一方面可能受行业等不可抗力影响,另一方面或与其操盘水平也存在一定关联。我们以葛兰操盘CXO赛道部分股票为例,其疑似存在追涨杀跌,大股东减持期间却又在接盘。

操盘腾博股份追涨杀跌?

近日,博腾股份(维权)业绩大暴雷。博腾股份2023年三季报显示,公司主营收入30.37亿元,同比下降41.79%;归母净利润4.52亿元,同比下降71.36%;扣非净利润4.25亿元,同比下降73.08%;其中2023年第三季度,公司单季度主营收入6.98亿元,同比下降46.44%;单季度归母净利润4148.64万元,同比下降88.65%。

博腾股份遭遇股价与业绩双杀,三季报股价也跌至低谷,最低时仅为23.5元/股,较巅峰时大幅下跌近80%。值得一提的是,葛兰似乎在股价低谷时清仓。通过我们追溯复盘其操盘博腾股份过程,葛兰疑似存在“追涨杀跌”之嫌。

首先,股价巅峰时刻不断加仓。

2021年8月,博腾股份股价涨至巅峰,最高时高达105.91元/股。

公司此时股价维持在高位,或主要得益于公司收到新冠业务大订单。据悉,2021年11月和2022年2月,博腾股份先后接到来自辉瑞的两个CDMO订单,采购订单金额分别为2.17亿美元和6.81亿美元,截止2022年底已履行及已确认的销售收入金额分别为2.16亿美元、5.26亿美元,完成率82.63%。

颇为巧合的是,中欧基金经理葛兰在博腾股份大客户订单公告前夕,即通过旗下产品中欧医疗创新A006228基金于2021年三季度加仓于。根据wind显示,其加仓超700万股,2021年三季度末期末市值约为6.73亿元,此时每股约为95元左右。

21年四季度,葛兰通过中欧医疗创新A(006228)又进一步增持追加筹码,增持股份为27.77万股;22年一季度,葛兰同样进一步加码,继续增持36.6万股。值得注意的是,博腾股份股价高位时间段位2021年8月至2022年3月。换言之,葛兰通过中欧医疗创新加仓博腾股份时刚好处于其股价巅峰时刻!

值得一提的是,博腾股份自2022年后开始步入下行通道,股价大幅下挫。需要指出的是,22年,葛兰并未控制相关回撤风险,中欧医疗创新22年四季度仍有持有博腾股份超700万股。2021年三季度建仓时每股约为95元左右,而今年三季度低估时最低为23.5元/股,跌幅75%。

其次,博腾股份投资预期生变未控制股价回撤风险,却在股价低谷时清仓。

近两年CXO赛道呈现出高增长,一定程度也得益于新冠业务催化。业内人士表示,由于CRO的服务订单在业绩上都有一定的滞后性,每项订单执行周期大概2-3个季度后,而新冠相关业务集中兑现期间在2021年及2022年。而博腾股份业务增长过于依赖新冠业务,随着新冠业务退潮,未来业绩大概率暴雷。

事实上,今年一季报,公司已经出现业绩暴雷。一季报显示,公司实现营业总收入13.78亿元,同比下降4.50%;归母净利润3.04亿元,同比下降20.37%;扣非净利润2.96亿元,同比下降22.24% 。这与22年高增长业绩形成巨大反差,即22年,2022年,博腾股份实现营业总收入70.35亿元,同比增长126.55%;归母净利润20.05亿元,同比增长282.78%;扣非净利润19.79亿元,同比增长293.61%。

然而,腾博股份业绩恶化或早有预期,但葛兰似乎并未大幅减仓控制相关股价回撤风险,一季报与二季报合计减持仅仅140万股。直至23年三季度,中欧医疗创新似乎才清仓腾博股份。需要指出的是,葛兰疑似在腾博股份股价低谷时清仓。根据wind数据,今年8月腾博股份股价已经跌至低谷,为23.5元/股。

综上,我们通过中欧医疗创新高买低卖腾博股份风格,或大致看出了葛兰在此次操盘中似乎存在追涨杀跌之嫌。令人不解的是,腾博股份今年年初业绩暴雷或早有预期,为何葛兰无视相关风险,而直至相关股价低谷时却又清仓。这背后的操盘逻辑是否存在追涨杀跌之嫌?

药明康德(维权)大股东减持葛兰却逆势加仓,是否存接盘嫌疑?

我们发现,葛兰在药明康德大股东减持期间选择逆势加仓。

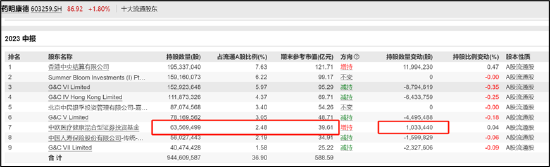

4月17日,药明康德公告称,公司实控人控制的股东及与实控人签署一致行动协议的股东(李革、赵宁、张朝晖、刘晓钟4位创始人和一系列实控人控制的股东主体),计划减持公司A股股份合计不超过8902.27万股,即不超过公司总股本的3%(按当时股价,减持金额量级在60-70亿)。

7月21日晚间,药明康德公告称,截至7月20日,公司相关实控人减持期间过半,部分股东通过集中竞价方式累计减持2749.15万股A股股份,占公司总股本的0.93%,平均成交价格67.27元/股,合计套现18亿元。

颇为巧合的是,葛兰通过中欧医疗健康在二季度逆势加仓,wind数据显示,其增持超100万股。

值得一提的是,二季度药明康德股价下行压力较大,而葛兰此时逆势加仓究竟是抄底还是接盘?

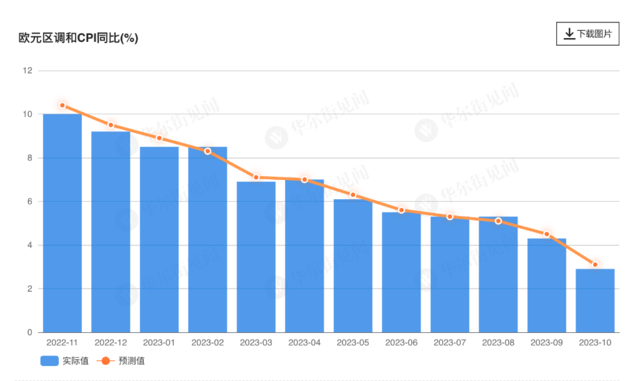

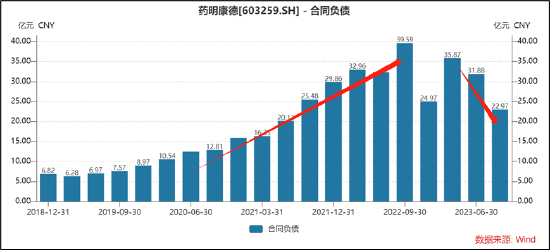

大股东减持或可能暗含其对药明康德未来业绩走势持悲观预期,而作为基金经理应该对相关风险有所警惕。从事后复盘看,药明康德的预收款呈现出持续下滑态势,作为业绩前瞻性指标,这似乎说明其业绩短期或也承压。事实上,三季报业绩表现又进一步得到验证。药明康德发布业绩,前三季度实现营业收入295.41亿元,同比增长4.04%、实现归母净利润80.76亿元,同比增长9.47%。华西证券表示,公司第三季度实现收入106.7亿元,同比增长0.3%,若扣除特定新冠商业化项目后,单季度收入同比增长15.7%,低于市场预期,主要是药物发现、生物学业务等受全球投融资环境趋冷因素影响。

葛兰在大股东减持接盘操作似乎也不是个例,在恩华药业操作似乎存在类似痕迹。

2023年5月15日,恩华药业发布公告称收到恩华投资出具的《关于减持江苏恩华药业股份有限公司部分股份的告知函》,恩华投资因其自身资金需要,分别于2023年5月12日、5月15日通过深圳证券交易所大宗交易系统减持其持有的公司无限售条件股份分别为1479.81万股、520.19万股,合计减持其持有的公司无限售条件股份为2000万股,占公司总股本的1.98%。此外,5月30日,恩华药业董事会秘书段保州也向公司出具了《股份减持计划告知函》,减持计划为自公告之日起15个交易日后的6个月内减持不超过17925股。

葛兰似乎无惧大股东减持,今年二季度及三季度持续加仓,分别加仓123万股、624万股。值得注意的是,恩华药业自今年6月走高后持续在调整,葛兰到底有没有“踩高”接盘?

颇为巧合的是,葛兰似乎被相关基民质疑存高位接盘之嫌,如下图: