每经记者 文巧 每经编辑 兰素英

当地时间11月10日,国际信用评级机构穆迪宣布,由于美国预算赤字扩大和国会政治两极分化,因此将美国主权信用评级展望从“稳定”下调至“负面”,同时确认该国的评级为最高投资级别Aaa。

目前,三大主要国际信用评级机构中只有穆迪仍将美国主权信用评级维持在最高级。随着穆迪下调美国主权信用评级展望,其下调美国主权信用评级的可能性加大。

国际资管企业Columbia Threadneedle Investments的全球利率策略师Ed Al-Hussainy表示,市场应该意识到(美国的)财政风险正在上升。

“未来几年赤字将占GDP的6%”,美国债务压力增大

根据穆迪当天的声明,在利率上升的情况下,美国政府没有采取有效的财政政策措施减少财政开支或增加财政收入,预计美国政府将保持巨额财政赤字,其偿债能力将显著削弱。

穆迪高级信贷官威廉·福斯特在接受外媒采访时表示:“利率已经发生实质性和结构性的走高,这是利率(上升)的新环境。我们的预期是,未来几年较高的联邦赤字将占GDP的6%左右,甚至可能更高,这意味着债务将继续给美国带来压力。”

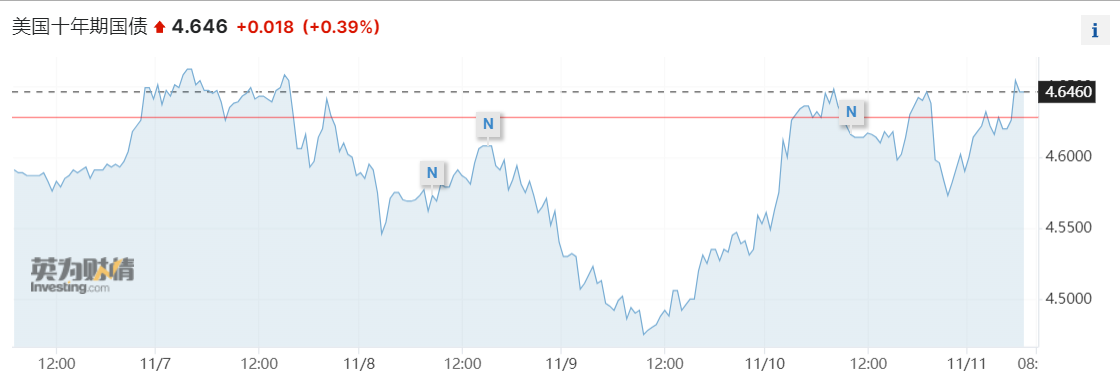

自今年7月以来,美国10年期国债收益率大幅上升,10月一度升破5%关口,创2007年以来最高水平。部分分析人士认为,美联储加息抑制通胀是造成美债收益率上升的主要因素。主权信用评级遭下调可能导致美债收益率进一步上升。

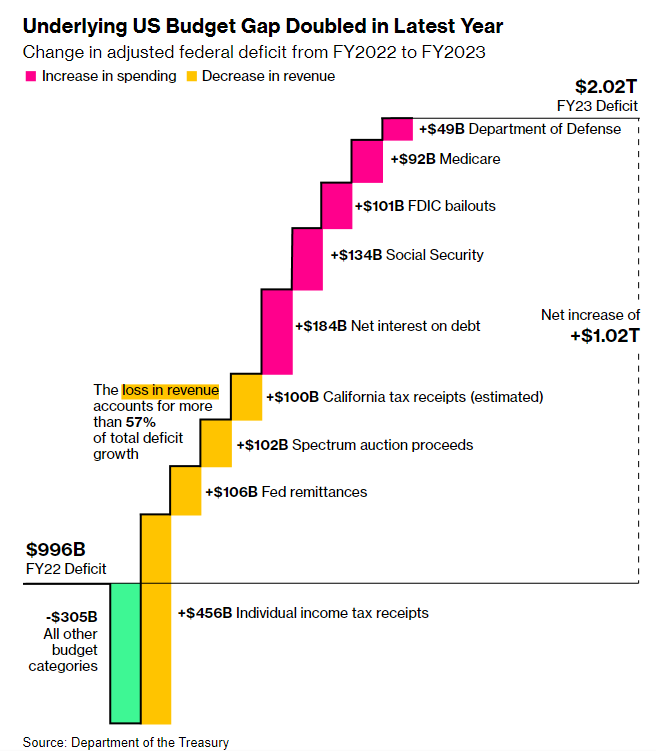

与此同时,也有分析将美国长期国债收益率的上升归咎于对债务增加的担忧。数据显示,在9月30日结束的2023财年,美国调整后的财政赤字实际上翻了一番,超过2万亿美元。

穆迪预计,到2033年,美国联邦利息支出相对于收入和GDP的比例将分别从2022年的9.7%和1.9%上升至26%和4.5%左右。穆迪表示,这些预测反映出利率可能会在较长时间内保持较高水平,10年期国债年均收益率将在2024年达到4.5%左右。

国际资管企业Columbia Threadneedle Investments的全球利率策略师Ed Al-Hussainy表示,上述因素是穆迪做出(下调美国主权信用评级展望至负面)决定的“核心要素”。他认为,最重要的不是穆迪的评级,而是市场应该意识到(美国的)财政风险正在上升。

上周,在美国财政部宣布将季度再融资发债规模提高至1120亿美元(略低于预期)后,政府的发债计划受到关注。福斯特表示:“如果我们看到有意义的进展,可以在明年解决前景问题,但更有可能是在2025年。我们需要有证据表明,政府将通过减少支出或其他措施来减少赤字、增加收入。”

穆迪下调评级展望的消息公布后,美国10年期国债收益率回升至4.65%,收于盘中早前高点。

国会分裂严重,政府关门危机迫在眉睫

对于下调评级展望的另一大原因,穆迪认为是“国会政治两极分化”。该评级机构表示,美国国会内部持续的政治两极分化增加了政府无法就旨在减缓债务承受能力持续下降的财政计划达成共识的风险。

今年10月,美国国会众议院出现史无前例的一幕,麦卡锡成为美国史上首位被罢免的众议院议长,随着他被罢免,众议院在随后的数周时间内陷入了瘫痪状态。尽管在10月25日,美国路易斯安那州共和党议员迈克•约翰逊当选新一任众议长,但国会也再次面临联邦政府关门的威胁。

对于国会来说,当前一个棘手的问题是美国政府的年度拨款法案。现有的临时拨款只能维持联邦政府运作到11月17日,约翰逊需要与民主党达成一致,避免政府关门。

白宫新闻秘书卡琳·让-皮埃尔在一份声明中表示:“穆迪改变美国前景的决定是国会共和党极端主义和功能失调的后果。”

如果国会未能就法案达成协议,美国将面临11月18日政府关门的情况。福斯特表示,随着2024年选举的开启,达成共识只会变得更加困难。

值得注意的是,目前,三大主要国际信用评级机构中只有穆迪仍将美国主权信用评级维持在最高级。随着穆迪下调美国主权信用评级展望,其下调美国主权信用评级的可能性加大。

在最新的债务上限之争后,惠誉于今年8月份下调了美国主权信用评级,评级从AAA下调至AA+。惠誉的理由是预计未来三年将出现财政情况恶化,以及政府对财政的管理将失调,债务负担不断增加;而早在2011年,由于债务上限危机,标准普尔全球评级就剥夺了美国的最高评级。

穆迪表示,之所以维持美国Aaa评级,是预计美国将“保持其卓越的经济实力”,若出现进一步的积极增长,至少可以减缓美国债务承受能力的恶化。

封面图片来源:视觉中国-VCG41184154345