期货日报

[棉花供应保持充裕]

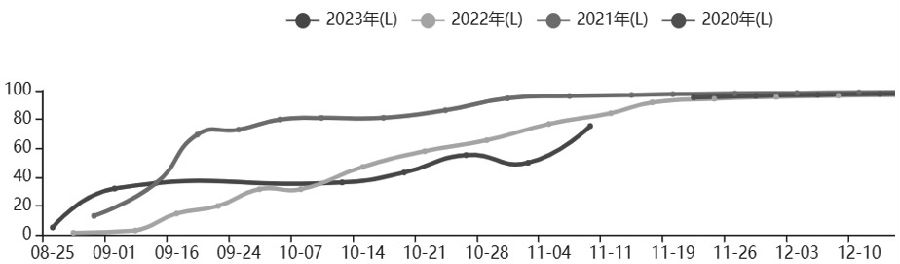

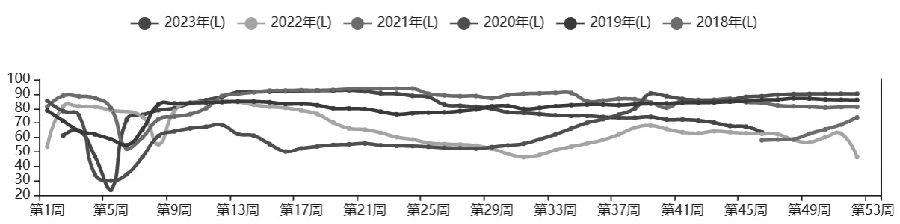

10月,新疆棉花收购在多方政策调控下有序展开。轧花厂严格控制收购价,籽棉收购价根据棉花期价走势相应调整,从初期的7.5—7.8元/公斤逐渐滑落至7.2—7.4元/公斤。近期随着寒潮降临,新疆雨雪天气频繁,或对地里堆放的棉花含水、马值等指标形成不利影响,加上棉花期价节节走弱,棉农惜售心理大幅减弱,轧花厂收购进度颇快,交售进度已经达到75.4%。此外,因轧花厂产能增加,棉花日加工量处于近年高位。据全国棉花交易市场统计,截至11月13日,新疆地区皮棉累计加工总量233.63万吨,同比增长48.69%。

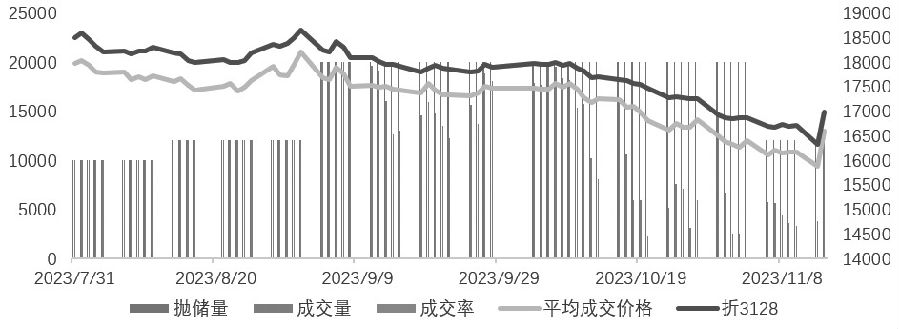

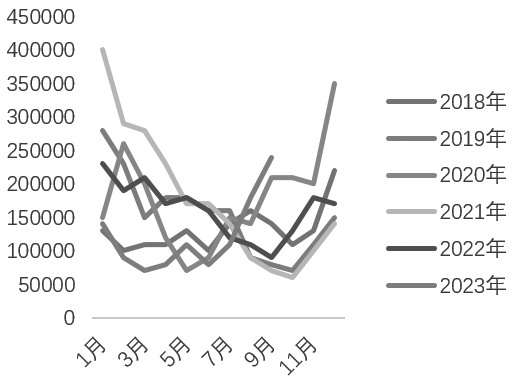

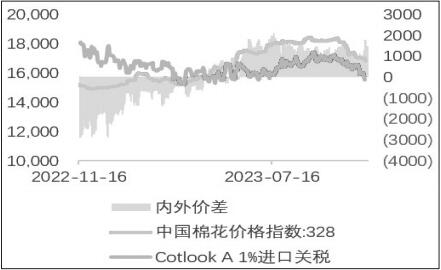

为保障纺织企业原料供应,中国储备棉管理有限公司自7月31日开始抛储,一直延续至11月14日。本轮抛储合计轮出棉花88.47万吨,总成交率达71.81%,447家企业参与了竞拍交易。除却抛储和新棉,棉花第三大供应来源——进口量,在近期也出现了较大增量。9月棉花进口量为24万吨,同比增加15万吨,环比增加6万吨。因进口滑准配额发放,以及衡量当前棉花内外价差,预计接下来数月的棉花进口量都将处于高位。

由于纺织产能扩张以及此前开机率偏高,而旺季订单不及预期,纱线成品库存不断积累,占据纺织企业大量资金。数据显示,截至11月10日,纺织厂纱线库存折算天数已升至31.4天,处于过往数年来较高水平。社会库存同样富裕,广东佛山等区域的棉纱仓库普遍处于胀库状态。在库存压力之下,近期纺织厂和贸易商已经开始清理库存,棉纱价格承压。

棉花供应充沛,叠加纺织企业和贸易商的纱线成品库存处于历史高位,开机率逐渐走低,原料补库需求减弱。10月后,棉花价格出现大幅回落。10月中旬至11月中旬,棉花期货主力合约价格下跌约2000元/吨。当前棉花期货各合约基本处在15500—15900元/吨,与过往历史均值相距不远。若棉花期价在新棉上市阶段处于历史较高水平,则会压缩产业链后续环节的产业利润,不利于行业后续健康发展。因此,当前棉花期价在新棉上市阶段回落,对下年度的纺织行业发展是有利的。

[短纤等待成本指引]

2022年,全球涤纶短纤市场规模约为20470百万美元,预计2029年达到28970百万美元,2023—2029年复合增长率(CAGR)为5.1%。我国是全球最大的短纤生产国和消费国,产量、消费量约占全球的60%,相关企业对价格风险规避工具的需求较大。

当前,聚酯产业链中对二甲苯PX、精对苯二甲酸PTA、乙二醇和短纤都有相对应的期货、期权品种。其中,PX作为衔接原油和聚酯产成品的重要中间环节,其期货和期权品种涨跌有序。短纤期货和期权上市后,产业链上下游企业充分利用该工具开展套期保值、基差贸易等业务,有效防范现货市场风险,提升了行业的定价效率和风险管理水平。

9月中旬,国际油价及调油逻辑走弱后,PX带动PTA大幅走弱,成本走弱后短纤价格随之回落,短纤期货主力合约从8000元/吨高位回落至7300元/吨附近。原料价格企稳后,短纤也开启了区间振荡行情,中间的价格走势与PTA高度相关,回归方程的决定系数R2达到了99%。当前,聚酯板块同样存在库存积压问题,POY和FDY工厂库存皆在18天以上,终端织造订单则进入传统消费淡季,产业存在一定的负反馈。不过,前期价格回落后,PTA表现出一定的抗跌性,成本端有支撑,预计短期内涤纶短纤区间温和振荡,等待后续成本端的指引。

[原料需求不断增加]

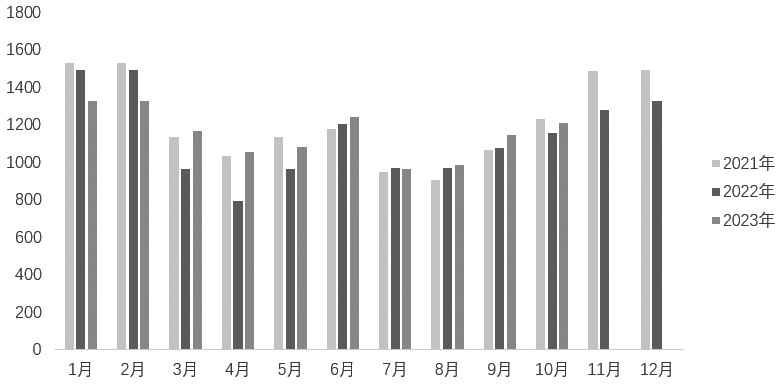

数据显示,截至2021年年底,新疆棉纺规模由2014年的700万锭增加到2021年的2146万锭(含兵团)。截至2022年年底,新疆棉纺规模增至约2215万锭(含兵团)。2020年至今,棉纺产能年复合增长率为4.25%。据了解,新疆纺织企业在2024年仍有百万锭以上的增量计划,同时更下游的印染以及化纤企业也在同步迅速发展。

纺织行业在新疆的发展优势可谓得天独厚。首先,新疆是棉花主产地,近些年新疆的化纤产能节节攀升,原料补给便捷。其次,新疆电费成本优势明显,北疆电费一度三毛五,南疆电费一度两毛八,内陆电费一度则需要七毛五左右,而用电成本占据了纺织成本很大一部分。再次,新疆处于“一带一路”的核心枢纽地带,拓展亚欧市场有显著的区位优势。最后,新疆对纺织行业的发展提供了大量的优惠政策。

随着《中国(新疆)自由贸易试验区总体方案》印发,纺织行业迎来了高质量发展新机遇。据笔者了解,由于电力、棉纱出疆补贴等差异,新疆和内地棉纱成本差异可在2000—2500元/吨,意味着内陆纺织亏损达到千元/吨时,新疆的纺织企业仍有比较丰厚的盈利。

[后市展望]

数据显示,10月,我国社会消费品零售总额43333亿元,同比增长7.6%,环比增长8.81%。1—10月,我国社会消费品零售总额385440亿元,同比增长6.9%。10月,我国服装、鞋帽、针纺织品类商品零售额为1207亿元,同比增长7.5%,环比增长5.97%。1—10月,我国服装、鞋帽、针纺织品类商品累计零售额为11126亿元,同比增长10.2%。笔者预计,11月的数据在“双11”的加持下,将会有更为亮眼的表现,国内纺织消费行情仍可期。

目前来看,纺织行业在新疆发展迅速,对原料的需求也在不断增加。因此,棉花方面,在相关政策指引下,2023/2024年度棉花种植面积将继续缩减,棉花价格在经历短期回调后,2024年的走势将较为乐观。短纤方面,短纤中短期内振荡蓄势,2024年一季度同样存在价格反弹预期,更长期的价格则需参考原油和上游原料PTA等品种的走势。(作者单位:广州期货)