桂跃强,本科毕业于清华大学,工学、金融学双硕士学历,2015年加盟泰康基金,现任泰康基金权益投资部负责人,具有超过16年从业经历,担任基金经理长达12年,在管产品有泰康宏泰回报混合、泰康兴泰回报沪港深混合。

带着年少时对投资的渴望,桂跃强1996年硕士毕业后一头扎进价值投资的“大江大河”中畅游,20多年来用满腔热忱抵御跌宕起伏的“波浪”,在“漩涡”中感受市场的力量和机遇,历经无数次“拍打”,不断摸索出市场的秉性与规律,但他认为,这些还远远不够,每个人都要在风浪中学会尊重市场、与时俱进。

桂跃强坦言,不少投资者在实战中进行纯粹的市场博弈,就如同是“盲人摸象”,尽管你“摸”到的是真实的,但往往不一定是正确的,或者很片面,我们面对不断演进日新月异的市场,要永远保持一颗学习、敬畏和勇敢、稳健的心。

对于投资的真谛,桂跃强认为,面对客户沉甸甸的委托,基金经理应该以合理的价格去寻找能创造价值的优质企业,力争以合理的回报回馈投资者。

桂跃强始终坚守价值投资,坚持稳健的投资方法,时刻将估值与成长性的匹配纳入交易策略中,曾连续两年捧得混合型基金金牛奖,“长期投资、换手率低”是其一大特点。在他看来,“若能鞭辟入里,何惧行情起伏,严格交易纪律,自可宠辱不惊。”

畅游价值投资“大江大河”

从小对经济类新闻,特别是对企业发展感兴趣的桂跃强,上初中时就喜欢看各种报纸挖掘财经线索。他说,“经常一个人躲在安静的地方细细品读,大人们总是找不到我。”

20世纪90年代初,桂跃强圆梦清华大学,那时候改革开放的“春雷”逐渐响彻神州大地,他选择了工科,但对经济类学科的向往依然刻在心底里。

本科毕业后,桂跃强还是选择遵循自己的内心,在攻读工学硕士期间修得了金融学双硕士,1996年硕士毕业后他开始炒股,从1996年1月开始,A股进入了牛市行情,这为“初出茅庐”的桂跃强带来了极大的信心。他坦言,最早是从技术分析学起,把市场上包括K线图在内的所有书籍都买了,仔细研读,甚至像备战高考一样的去深入研究。

在彼时的A股市场,很多人对股票的本质和走势并不能深入的理解,而技术分析则成为当时不少人争相追捧的“一招鲜”,桂跃强也不例外,硕士毕业后买了第一台电脑,便对类似于选股的各种技术分析软件跃跃欲试,当他不断丰富技术分析“武器库”后,才发现这些功能很多时候是失灵的。

他认为,股票一旦脱离了企业的成长和发展,就变成了金融的游戏,技术分析似乎成为了游戏的“法宝”,短期来看是有不少人尝到赚钱的甜头,但长期下来这些方法总让人从高处摔得很惨。“那时候的我逐渐由对其痴迷,转为积极关注产业的进步和企业财报的分析,挖掘涨跌背后的深层次逻辑。”他说。

桂跃强回忆称,从1999年开始,市场关注度开始有了较为明确的方向。随后网络概念股的强势喷发将上证指数推高至2200点上方,创下历史高点。随着2000年科技股泡沫破灭后带来一波强调整,2005年上证指数一度跌破1000点。

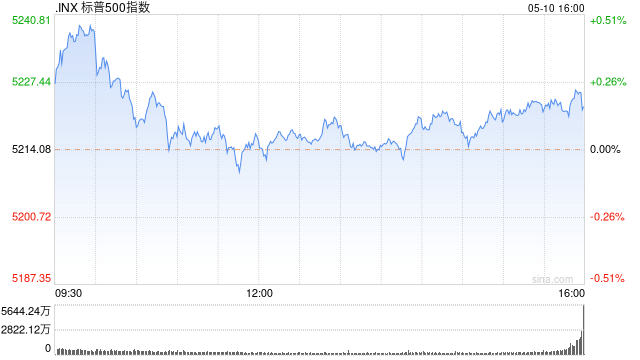

经历了A股大开大合的十年发展,桂跃强颇有感触:既然选择了这个市场就要有承受波动的心理准备,最关键的一点是要始终坐在这张“牌桌”上,这涉及到仓位的配置和心态的稳健等多重要素,真正从大风大浪中走过来后,面对当前3000点一线的反复争夺更能从容淡定。

投资“老兵”不立危墙之下

当前,上证指数逐步筑实3000点上方,行情走势依然震荡反复,每当市场跌破3000点关口似乎总能戳中不少投资者的软肋,许多价值白马股的走软让人们怀疑起价值投资的有效性。

桂跃强坦言,“毫无疑问,价值投资肯定是有效的,很多优质资产的价格是其未来无限期的现金流折现,不少投资者担忧的核心点在于对其长期持有的担忧。市场经济在任何时候都有周期和波动,当你把很多白马股的股价锚定在最高价时,一旦波动往往就会比较痛苦。”

在桂跃强看来,上证指数编制中的权重股是动态变化的,10年前的3000点和现在的相比不可同日而语,因为有很多新的优秀公司诞生,它们背后的高质量成长和企业家精神已今非昔比。

他认为,目前A股市场面临最大的问题是信心的缺失,尽管很多优秀公司拥有“长坡厚雪”赛道和亮眼的财报,但股价却每况愈下,而短线资金往往喜欢“一窝蜂”跑进热门概念股,热点板块频繁切换。倘若将周期拉长来看,股票的长期投资价值必然与企业本身息息相关,包括赛道长度、公司治理、企业家精神、商业模式以及管理层的战略眼光等。

作为行业“老兵”,桂跃强尤为看重安全边界,他始终强调“君子不立危墙之下”,投资一定要选择好赛道好企业,例如白酒和医药行业的优质公司,但要在择时和长期持有上“下真功夫”,而不能“乱花渐欲迷人眼”。

“这些长期的生命力是股价的重要保障,当这家优质企业不断创造利润,而你成为其股东后就要相信自己持有的东西,如果投资者对更长期的价值没有信心,那么他对未来的预期就要打折扣。”桂跃强表示,“预期折扣”就会反映到股价的降低,因此目前压制优质白马股的估值往往是中长期信心的压缩。

在股市的浪潮中拼搏二十余载,桂跃强发现,周期的波动非常大,如何处理好这一核心因素往往是影响投资制胜的关键,这考验眼光和耐心。不可否认,很多基金经理对市场都有独到的见解,这些“独门绝技”的确能够带来丰厚的收益,但这个市场很难有“常胜将军”。

桂跃强认为,还有很多投资者在实战中把握市场就像是“盲人摸象”,在纯粹的博弈中享受快感,尽管你“摸”到的都是真实的,但却不一定是真相,而变化莫测的市场远胜一成不变的“大象”。

桂跃强进一步表示,这是市场进步的表现,前些年有不少明星基金经理确实靠出色的业绩大受追捧,但随着投资热度的切换和市场逻辑的改变,很多人都不适应。因此,拉长周期去看待波动很重要,这一点不仅需要专业投资者去领会,普通投资者同样应该铭记于心。

他笑着说,这一市场从来不缺“主角”,该你表演的时候,你要尽量上台去精彩表演,努力去演好;不该你表演的时候,你就安静地坐在台下,然后去苦练内功,等待下一次表演的机会。但你千万别想永远都在台上当主角,这是社会进步和经济发展的基本规律。

钟爱“长坡厚雪”优质企业

今年以来,ChatGPT引燃人工智能赛道,不少细分板块轮番上涨,成为A股市场“最闪亮的星”。桂跃强也在多只产品中适当布局了一些科技类成长股,但总体比较克制,他依然钟爱长期持有白酒、医药等行业的优质企业。

他认为,AI是人类社会发展进步的表现,反映了科技给社会带来的价值,资本市场给予一些估值和预设是正常的,但是具体到哪些公司能受益,其实很难判断。这轮AI热潮始于国外,但A股的上市公司究竟有多少投入和核心技术,能够带来多少实实在在的好处,这需要仔细研究。

在桂跃强看来,AI产业的发展很难一蹴而就,未来几年应该很难有类似ChatGPT这样级别的大突破,但像白酒和医药赛道的优质公司依然有着“长坡厚雪”,不少公司的现金流和净资产收益率都很清楚的摆在那里。

桂跃强难掩对白酒的喜爱,他说,A股中的白酒公司拥有优秀的商业模式和强势的产业链地位,对其业绩没有过多的担心。白酒公司所拥有的品牌沉淀资产,是其他赛道公司很难具备的竞争力。

对于医药股的选择,桂跃强表示,医药的种类有很多,例如偏创新、制造和商业等维度,但他更看重那些需求稳定、盘子较大且处于行业领先地位的公司,主要偏爱商业医疗服务这一类。

桂跃强坦言,自己的选股逻辑更倾向于自上而下,首先是长期赛道,然后挑选优秀的公司治理和财务报表,特别是品牌积淀深厚的企业,再者是大股东情况以及管理层的企业家精神。

对于回撤控制和目前仓位,他表示,尽量要买得便宜点,做分散投资,想长期生存就要少亏钱。当前整体仓位处于中等偏下位置,不是特别高,目前市场环境下资金配置尤为重要。

对于当前宏观经济和三季度的调仓逻辑,桂跃强认为,三季度以来宏观经济总体出现了一些企稳迹象,PPI、工业名义库存、企业利润也从低位出现了小幅改善。在持仓品种上,继续向有竞争优势、业绩较为确定、估值有一定合理性的品种集中。

“在权益投资方面,坚持以获取稳健的相对收益为目标,主要看好的方向维持年初时的判断:一是高股息方向,二是疫后场景复苏,三是高层支持的方向。”桂跃强说。

他进一步表示,在固收投资策略上,利率债方面会根据市场形势积极调整仓位和久期;在信用债方面,严格防范信用风险,密切跟踪中微观行业和个体的变化,对个券进行深入研究,积极规避尾部风险,注重保持组合较高的流动性。