摘要

上一篇《碳酸锂再创新低》中集中分析了基本面和偏差逻辑,本周下游恐慌情绪面再度蔓延,贸易商报盘有新增货源,加上某盐湖大厂的迟迟未落地的放货预期,更加剧了市场的恐慌。对于2024年,各方推演的供需平衡维持供远大于求,只是过剩的绝对量是15万吨,还是20万吨,还是30万吨的差异,跟着趋势加空。

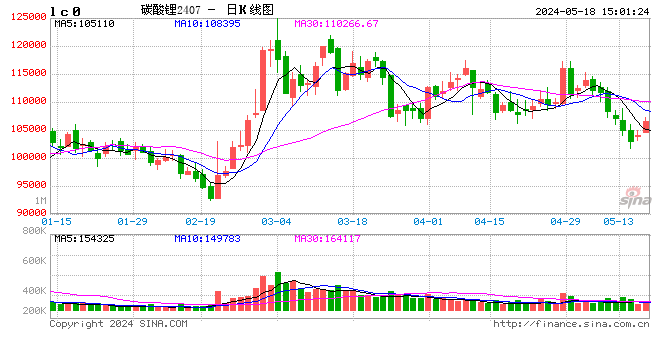

11月27日,碳酸锂2401主力合约跌破12万关口,跌幅6.98%,LC02、LC03、LC05合约收于跌停,其余合约跌幅均超过6%。

一、期现价格双杀

碳酸锂2401主力合约开于123000元/吨,开盘即跌1.91%,而后一路震荡下行,在上午收盘前随着大量的大单多单止损平仓(或爆仓)以及大单空单增仓,价格已触及跌停板,随后打开,但至14:19时跌停至116650元/吨,最终大跌6.98%;主力合约成交量为532016手,持仓量为131927手,较上一交易日增加10236手。

现货端,多家第三方机构碳酸锂报价较前一日下跌2000至4000元/吨不等,报价区间12.7~14.1万元/吨。贸易商报价12万元/吨以下,整个市场对降价预期反应较大。

二、恐慌情绪蔓延的基本面

现货市场电池级碳酸锂加速下行,连续5日日跌1500-2500元/吨,价格下游买涨不买跌的心态于价格形成负反馈。期现贸易商反馈成交稀少,价格不断下行,但买家仍有限。截止11月27日,SMM当日电池级碳酸锂现货报价129000-142000元/吨,均价135500元/吨,对比上一个工作日下跌2500元/吨,电池级碳酸锂基差18,850元;基差环比增长102.68%,在靠近合约仍在扩大基差,空头发力接着多头止损,对价格形成强负反馈。

需求端:走弱符合预期,但走弱的程度,市场众说纷纭。今有消息称,正极厂被电池厂砍单,预计减量10-20%。在原料价格下行周期,中下游确实有年度降库存以减少跌价损失的风险,但中游的反应往往会有过度,比如在价格上行区间猛烈备货,而在下行周期强烈去库,追涨杀跌明显。从电解液的周度产量来看,减量不明显,分析原因一是中游库存确实偏高,这部分不一定在正极材料厂,可能在于电池厂原材料端;二是正极厂存在提前减产,自去库情况。

供给端:国内碳酸锂10月减产不及预期,进口端智利出口至中国量约1.68万吨,环比上升84.48%,同比上升75.34%,11月,12月供给预期宽松加剧。从厂库增加水平来看,快速下跌的锂价对中小厂家的供应产生一定影响,成交较差但厂库周累库大几百吨,市场长协的交付保持稳定。

累库速率不快,但价格下行过快的主因在于市场流通环节的成交减弱,外购量因下游电池厂自有锂资源产能逐步释放而逐步下滑。在需求走弱的背景下,外采碳酸锂的量明显降低,市场活跃度会进一步下降。

库存:10月累计库存和统计库存走势不一致,隐形库存增加,这部分量随时可能释放到市场;

成本:锂矿价格11月加速下行,就连之前相对坚挺的云母精矿价格也有明显下行。海外咨询机构Fastmarket的精矿价格更是下行迅速,11月23日锂辉石精矿(SC 6%)CIF 中国的价格低位维持1500美金/吨,高位从1800美元/吨跌至1680美元/吨,月均价格中枢走向1620美元/吨,对应碳酸锂成本13.2万元/吨。外购矿的成本支撑不在,情绪面急剧转差,1500美金元/吨的原料粗算碳酸锂成本来到12.5万元/吨。

碳酸锂期货盘面存在超跌压力,1.8万元/吨的基差需收窄,偏离均线位置多,仍存在超跌反弹情况,但反弹幅度较弱,更多是现货继续向期货靠拢。

(曹姗姗 中粮期货研究院 资深研究员 期货交易咨询资格证号:Z0013588)