来源:南意 ETF进化论

什么是A股的底部?这个问题堪称史上最难解之谜。

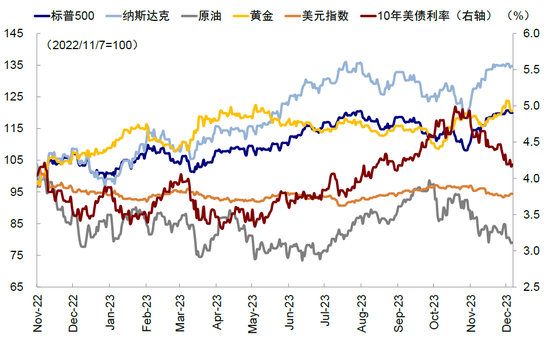

正值A股月内二度跌破3000点关口,摩根士丹利突然发出抄底A股的信号。

1

大摩A股指数基金宣布自购

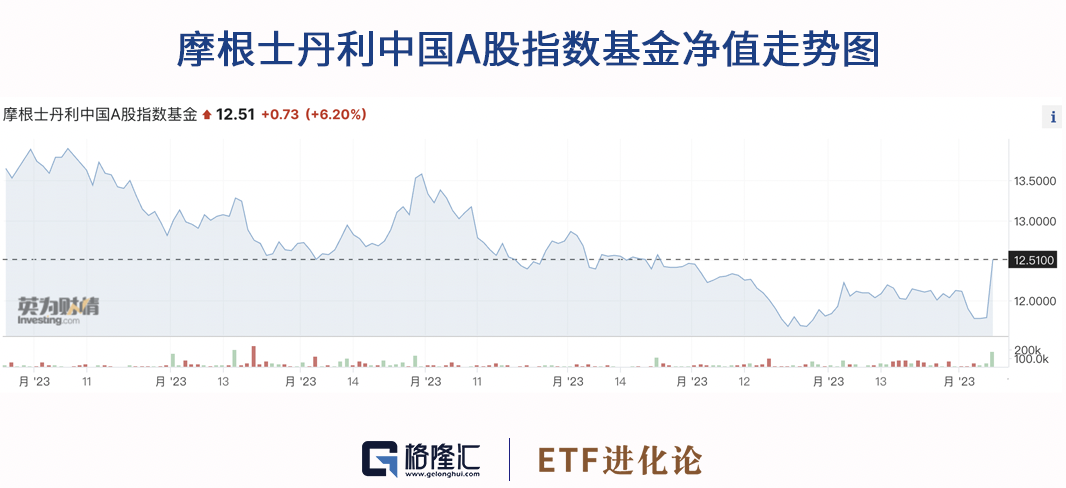

12月8日凌晨,摩根士丹利中国A股指数基金(CAF)突然宣布,要开始自购抄底A股了。

根据公告内容,CAF将自购至多20%的流通股,购买价格为基金每股净资产价值(NAV)的98.5%,按最新收盘价约合5100万美元。

此次自购将于2024年1月22日开始,并在2024年2月20日前结束。 受此消息影响,CAF盘后大涨6%。

此时自购的理由是什么?摩根士丹利在公告中表示,旨在通过提供以低于资产净值的价格回购股份的能力来提高股东价值。

其实CAF早在今年6月23日就开始股份回购计划,自该日起,基金已回购发行股份的0.38%。

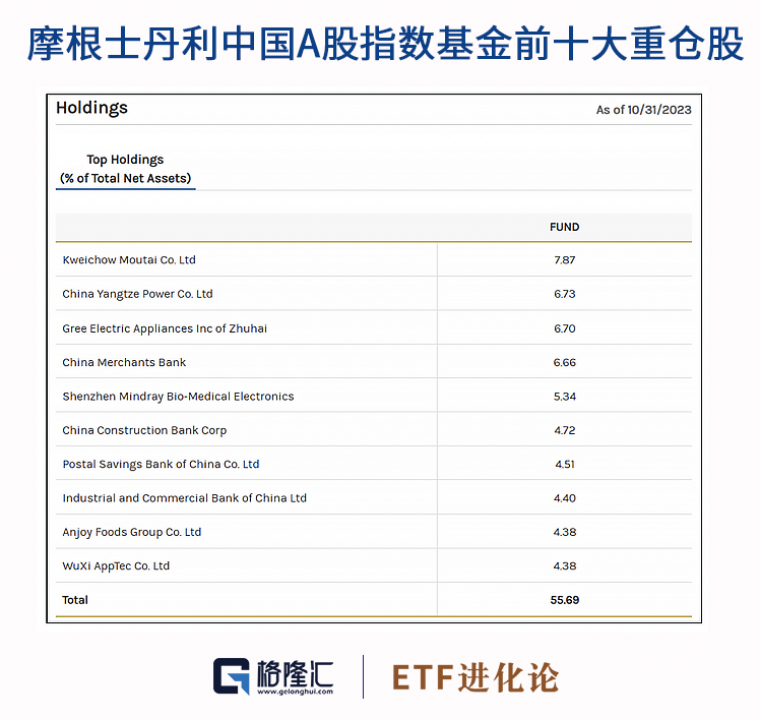

公开资料显示,CAF有至少80%的资产投资于在沪深交易所上市的中国公司的A股来实现其投资目标。

截止今年10月底,CAF的第一大重仓股为为贵州茅台,持仓比例为7.87%,长江电力、格力电器分别位列前二、前三。

摩根士丹利此时抛出旗下A股主题基金的回购计划某种程度上发出了抄底A股的信号。

对于港A股当下是否到了底部,昨日思睿集团首席经济学家洪灝的最新观点可以作为一种参考。

洪灝直言:不是政策没有用,而是房地产是一个长周期的资产。日本救了25年,美国救了七八年,我们至少要有耐心。 一个房地产周期大概是7年到8年左右。

对于明年港A股的展望,洪灝认为随着大家对于房地产的预期逐渐现实化,以及汇率的负面因素消除,明年的市况很可能延续今年的交易区间,上证3000点到3500点,恒指16000到23000点。

所以他觉得现在目前A股的2900多点和恒指的16300点,应该就是这一轮行情的底部阶段。

2

公募基金分佣江湖“变天”

公募基金第二阶段费率来了,公募基金分仓佣金“变天”了。

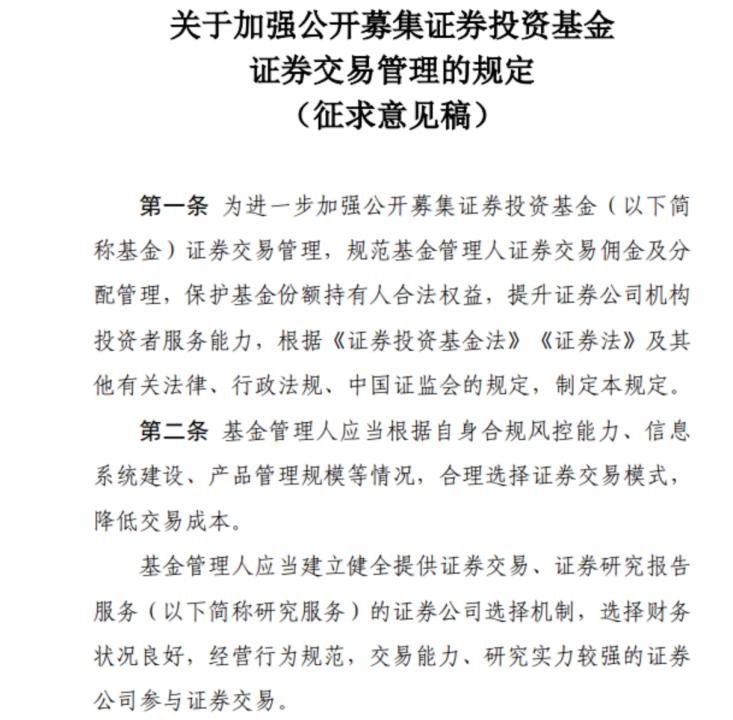

12月8日,证监会发布《关于加强公开募集证券投资基金证券交易管理的规定(征求意见稿)》(以下简称《规定》)。

《规定》内容主要包括:合理调降公募基金的证券交易佣金费率,持续完善证券交易佣金分配制度,强化公募基金证券交易佣金分配行为监管,进一步优化公募基金行业费率披露机制。

八大要点如下:

1、被动股票型基金的交易佣金费率不得超市场平均交易佣金费率

2、权益规模超过10亿元的,佣金分配比例降至15%

3、券结模式不受上述比例限制

4、佣金分配不得与基金规模挂钩,不得向第三方转移支付费用

5、销售不得参与佣金分配环节

6、严禁通过增加证券交易量等方式损害基金份额持有人利益

7、佣金分配明细需公开披露

8、不得将基金的证券交易量、交易佣金与基金销售人员的薪酬绩效挂钩

对于这份《规定》,市场关注的焦点在于对交易佣金的影响,权益类基金佣金分配比例上限由30%调降至15%,规模不足10亿元的维持佣金分配比例上限30%;新增基金管理人交易佣金费率水平和分配情况披露要求等。

业内人士预计这份《规定》将进一步降低投资者承担的综合费率,以2022年数据测算,公募基金股票交易佣金总额将由188.68亿元下降至126.36亿元,降幅为33.03%,每年为投资者节省62.32亿元的投资成本。

同时,私募基金行业也迎来重磅文件。

3

私募行业大消息来了

12月8日晚间,证监会发布了关于就《私募投资基金监督管理办法(征求意见稿)》(以下简称《私募办法》)公开征求意见的通知。

今年7月份,国务院发布了《私募投资基金监督管理条例》(简称《私募条例》)。证监会表示,为全面落实《私募条例》要求,促进私募基金行业规范健康发展,发挥私募基金支持科技创新、服务实体经济质效,并切实防控风险,拟对《私募办法》进行细化、修订和完善。

修订后的《私募办法》共10章82条,八大要点如下:

1.设定差异化合格投资者门槛,将单只私募股权、创投基金实缴金额从100万元提高到300万元;私募股权、私募证券基金实缴规模不低于1000万元,母基金不低于5000万

2.创业投资基金存续期限应当在5年以上

3.对投资运作环节提出底线要求,重点规范关联交易,切实防范利益冲突

4.私募管理人应审慎开展自有资金投资活动,切实防范同业竞争和利益冲突

5.强化募集环节监管,把好合格投资者入口关,不得为投资者提供多人拼凑等便利

6.不得恶意诋毁、贬低其他私募基金管理人

7.明确私募基金投资层级,母基金不计入投资层级

8.按照“新老划断”设置过渡期,私募基金嵌套层级应当在两年内完成整改

今年是私募行业的监管大年,有私募投资人感慨今年“募投管退都很难”。数据显示,私募股权、创投基金管理人从2022年9月的14630家下降到了2023年9月的12972家,近一年减少了1600余家。