来源:华尔街见闻

美国劳动力市场的韧性意味着提前降息的可能性不大,利率长期走高的前景重现,支撑美债收益率和美元,对黄金来说是个坏消息。

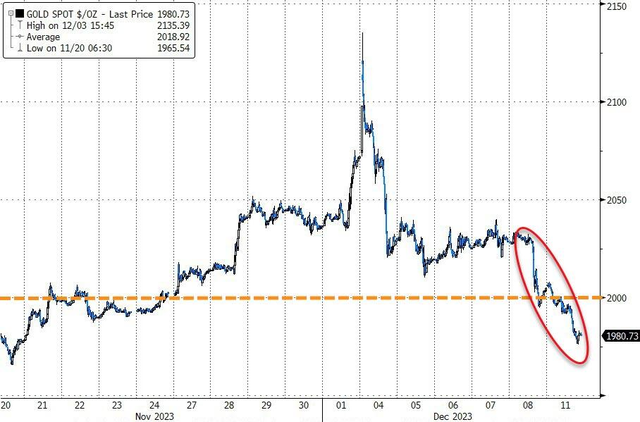

距离美联储年内最后一次政策会议还剩两天时间,可能影响后续货币政策的CPI数据也即将出炉。本月初曾因地缘政治因素而大涨的黄金,近期价格加速回落。

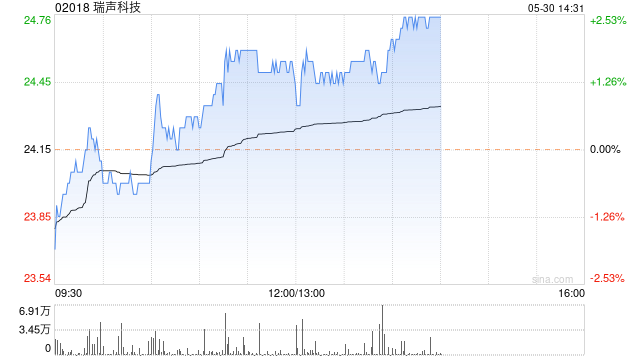

投资者正密切关注数据表现和周四美联储的反应。美元指数上涨了0.2%,基准10年期美债收益率同步走高,现货黄金跌超1%,报每盎司1980.73美元,此前曾触及11月21日以来的最低点。

Kitco Metals 的高级分析师 Jim Wyckoff 表示:

“黄金的近期图表态势已经恶化。如果CPI数据超预期上行,可能会给黄金带来一些抛售压力。”

上周五的非农报告显示,11月,美国就业增长提速,显示劳动力市场仍然难以降温。

ActivTrades高级分析师Ricardo Evangelista指出:

“美国劳动力市场的韧性意味着提前降息的可能性不大......利率长期走高的前景重现,这种发展态势支持美债收益率和美元,对黄金来说是个坏消息。”

长期来看,黄金实际价格不会变动

杜克大学金融学教授Campbell Harvey和TCW集团前商品投资组合经理Claude Erb曾在一项研究中指出,黄金的购买力非常稳定,因此其实际价格长期不变。当黄金的实际价格(经通胀调整后)在较短时间内飙升时,很有可能最终会回落。同样,当黄金的实际价格大幅下跌时,最终也会回升。

根据Harvey和Claude制作的模型,金价与CPI的平均比率对黄金的实际价格有着重要的影响。当该比率远低于平均值时,黄金被低估,实际价格有望上涨。而当该比率远高于该平均值时,就像今天这样,黄金被高估,实际价格也会下跌。

Erb在接受媒体采访时表示,自 1975 年以来,黄金价格与CPI的平均比率为3.9比1。这一比率远远低于目前的6.5 比 1。如果金价回归黄金-CPI比率的历史均值,现货黄金的价格应为每盎司1190美元,而不是目前的约 2000 美元。

在过去的几十年里,黄金-CPI的比率曾在20世纪80年代初、2011年末、2020年和2021年出现幅度较大的偏离。

在2012-2015年期间,黄金实际价格下跌接近腰斩。

因此,我们目前正处于一个黄金被高估的时代,未来几年里,金价可能会面临类似的下行。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。