原油:

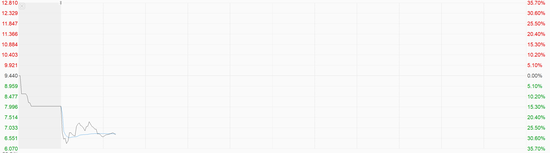

周二油价重心再度大幅下挫,其中WTI 1月合约收盘下跌2.71美元至68.61美元/桶,跌幅3.80%。布伦特2月合约收盘下跌2.79美元至73.24美元/桶,跌幅3.67%。SC2401以527.7元/桶收盘,下跌22.2元/桶,跌幅为4.04%。EIA在月度短期能源展望报告中称,下调2024年全球石油需求增幅预估6万桶/日,至134万桶/日。报告还下调2023年全球石油需求增幅预估3万桶/日,至185万桶/日。市场普遍预期全球石油需求增长将在2024年放缓,不过EIA、OPEC和IEA在放缓程度上存在分歧。美国11月消费者物价意外上涨,汽油价格的下降被租金上涨所盖过。同时,这也进一步支持了美国联邦储备理事会明年初不太可能降息的观点。EIA下调能源需求预期加重市场对供应过剩的担忧,此外美国利率政策前景不确定性增加也施压油价。油价缺乏支撑,继续向下寻底。

燃料油:

周二,上期所燃料油主力合约FU2401收涨1.93%,报3013元/吨;低硫燃料油主力合约LU2403收涨1.22%,报4051元/吨。低硫方面,据金联创统计,2023年11月中国炼厂生产低硫船用燃料油总量在63.7万吨,环比下降33.8万吨或34.67%。高硫方面,来自国内地炼的进料需求增长以及年末需求旺季船用端消费增加将会支撑新加坡高硫燃料油市场。燃料油整体绝对价格方面受到油价扰动偏弱,相对强弱方面出于对年末国内高硫炼厂进料需求的看好,我们仍维持对于LU-FU价差整体收敛的看法。

沥青:

周二,上期所沥青主力合约BU2403收涨0.03%,报3694元/吨。根据隆众对96家企业跟踪,2023年11月国内沥青总产量为278万吨,环比减少18.7万吨或6.3%;同比下降16.5万吨或5.6%。短期沥青供应维持稳定,12月产量预计随着淡季带来逐渐降低。需求端,南方地区需求受此前天气尚可支撑仍处于赶工尾期,北方地区终端需求基本结束,更多在于冬储入库需求。近两周沥青冬储逐渐落地,部分炼厂合同释放,客户接货积极性尚可,市场底部价格有所支撑。随着12月冬储需求的释放,沥青盘面价格将以企稳为主,不过需要关注成本端油价大幅波动带来的风险。

橡胶:

周二,截至日盘收盘沪胶主力RU2405上涨25元/吨至13590元/吨,NR主力上涨5元/吨至10340元/吨,丁二烯橡胶BR主力下跌30元/吨至11730元/吨。昨日上海全乳胶12550(+0),全乳-RU2401价差-1000(+5),人民币混合11850(+0),人混-RU2401价差-1700(+5),BR9000齐鲁现货11750(-50),BR9000-BR主力50(+5)。截至12月8日当周,青岛地区天然橡胶一般贸易库库存为44.65万吨,较上期减少1.63万吨,降幅3.52%。截至12月08日当周,天然橡胶青岛保税区区内库存为15.48万吨,较上期增加0.11万吨,增幅0.72%。合计库存60.13万吨,较上期减少1.52万吨。国内主产区陆续停割,青岛中高位库存继续去库,汽车需求年底消费政策刺激下提振预期,预计胶价存在底部支撑。

聚酯:

TA405昨日收盘在5764元/吨,收涨0.35%;现货报盘贴水05合约-26元/吨。EG2401昨日收盘在4150元/吨,收涨1%,基差增加22元/吨至-11元/吨,现货报价4115元/吨。PX期货主力合约2405收盘在8356元/吨,收涨0.24%。现货商谈价格为980美元/吨,折人民币价格8104元/吨,基差走扩58元/吨至-250元/吨。江浙涤丝产销整体一般,平均产销估算在6成左右。东北一供应商600万吨PTA装置目前已正常运行,月初该装置降负至7-8成运行。成本端原油整体偏弱,聚酯库存不断累库下,聚酯负荷高位维持难度较大,需求整体偏弱,对PTA价格来说有走弱可能。

甲醇:

上游装置方面,卡贝乐、云天化、山东华鲁、旭峰停车,玖源、河南中新计划停车,久泰托县装置短停2天左右。但今年海外气价震荡走弱,预计国内供应整体偏宽松,预计对气头装置开工率影响有限。虽上游企业整体库压不大,然后续北方降雪预期下,运价或继续上涨,或将继续对上游出货挤压。常州部分烯烃项目停车检修,连云港装置降负运行;浙江部分烯烃后续预期停车。下游装置在经济性方面受到影响,开工率边际下降。整体来看供需两端均有所减弱,预计后续期价延续震荡运行。

尿素:

昨日尿素期货盘面走强,主力合约收盘上涨至2299元/吨,涨幅2.27%。现货市场多数稳定,个别地区小幅回落10~20元/吨,山东临沂地区价格维持2440~2450元/吨附近。供应端高位运行,尿素日产量小幅回升至17.79万吨左右,气头企业停车虽有延迟,但后续计划落实尿素开工及供应仍存下降预期。需求端存在适量农业需求补库,工业需求高氮肥支撑偏强,再加上部分地区雨雪天气影响运输,消费地区到货略有放缓。部分尿素企业试探性降价收单,市场低端价格成交好转。整体来看,尿素市场供需均有支撑预期,但新增驱动偏弱,期货盘面区间震荡为主,后期关注气头企业负荷下降情况,另需关注宏观面、政策面影响。

纯碱&玻璃:

纯碱现货市场依旧坚挺运行,西南、西北地区价格继续上调,幅度50~100元/吨不等。基本面来看,华东、西北地区均有企业降负荷,行业生产水平阶段性低位波动,昨日开工率85.55%。需求端按需推进为主,部分贸易商出货,影响市场贸易价格。鉴于当前碱厂订单充足、企业库存低下,短期市场暂无明显压力。期货市场仍坚挺运行为主,关注宏观及政策面影响,另需关注环保、新增产能状态以及市场情绪变化。 玻璃昨日国内均价回落至2006元/吨。产销方面,除华东、华南地区产销破百,其余地区玻璃产销均不足百,部分北方地区成交价格松动。再加上雨雪天气影响运输,市场活跃度受限。整体来看,玻璃市场驱动依旧有限,年底赶工虽有支撑但下游企业仍受资金、天气等因素影响,需求高度受限。预计玻璃期货盘面短期继续维持震荡趋势,关注年底终端地产赶工情况、下游深加工采购节奏,另需关注近日宏观及政策面影响。

烧碱:

烧碱现货价格个别地区仍有松动,另有部分地区价格坚挺,区域之间略有分化。局部区域装置检修、货源偏紧支撑价格及心态。但市场驱动整体较为有限,长期角度来看供应仍较为充足。预计烧碱期货盘面延续区间震荡趋势,关注主力贸易商本周签单情况。