越来越多的华尔街策略师对美联储进一步加息给美股带来的影响敲响了警钟。高盛加入了摩根士丹利与摩根大通的行列,并警告称,利率高企可能引发股市的进一步下跌。

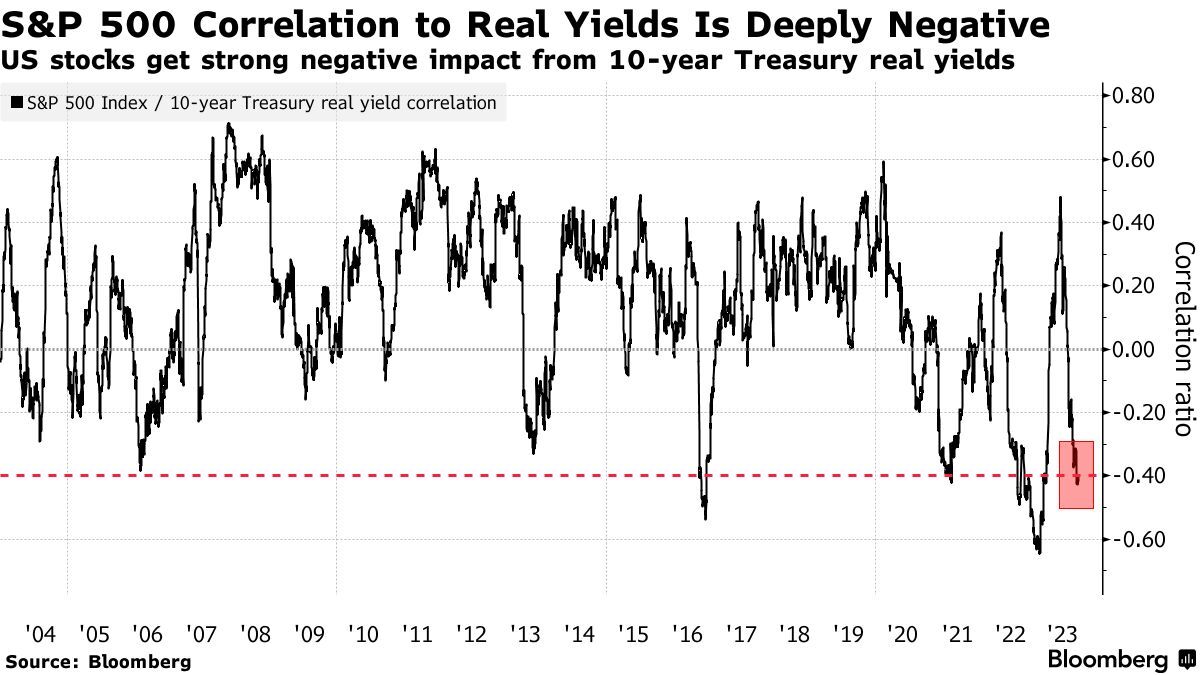

Andrea Ferrario和Christian Mueller-Glissmann等高盛策略师在一份报告中指出,标普500指数与10年期美债实际利率之间的背离程度接近20年来的最大水平(除2020年以外),如此大程度的背离意味着,与美债等避险资产相比,持有风险较高的股票的回报率在下降,这“可能进一步限制股市消化利率进一步上升的能力”。

尽管高盛策略师预计美联储下个月不会加息,但他们建议投资者进行“股市下跌、利率上升的混合投资”,因为美联储最新公布的点阵图预测偏向于再加息25个基点。

摩根士丹利知名空头Michael Wilson和摩根大通首席全球市场策略师Marko Kolanovic近期均警告称,实际利率的持续上升可能会破坏股市今年以来的涨势。他们对2023年股市的悲观看法在过去几周得到了证实,标普500指数在8月和9月均收跌,原因是投资者担心美联储维持鹰派立场的时间可能将长于预期。

不过,美国银行策略师Savita Subramanian则认为,即使利率居高不下,也有理由看涨股市。她表示,大市值公司缩减为小盘股的比例比相反的情况高出50%,这与过去几十年的情况正好相反,也表明更高的资金成本已经“淘汰了弱者”,这使得标普500指数处于“良好状态”。