炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经编辑 肖芮冬

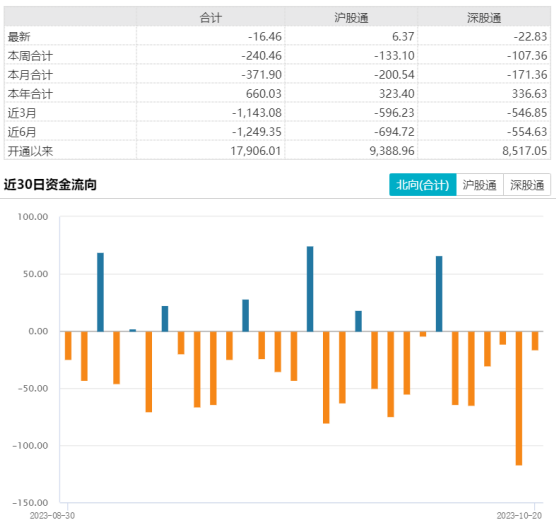

上周市场延续调整,成交持续低迷。上证指数上周跌破3000点,周跌3.4%。日均成交额较上周有所回落,至7700亿元左右。北向资金延续净流出,周度流出规模240亿元。

行业层面,板块普跌,煤炭、非银金融板块具备相对韧性;通信、医药、计算机等行业出现明显回调。

市场调整的因素可能主要还是来自于海外。近期10年期美债收益率突破5%,受此影响全球主要市场上周表现不佳,标普500指数、纳斯达克指数分别下跌2.4%、3.2%。

美债持续高位影响全球资金流向,近期A股和港股海外资金均持续净流出。在当前国内市场情绪低迷背景下,形成了一定的资金面负反馈效应。

但同时市场也有积极信号。三季度国内GDP同比4.9%,环比1.3%,环比增速相比二季度的0.5%上行,表明经济动能有所改善,主要是居民消费的拉动作用有所上升。

另外10月中央汇金公告增持四大行以来,央国企迎来回购增持潮:根据wind,10/16晚间,10家央企上市公司大股东更新回购或增持计划,合计金额约62.99至74.29亿元;约20家上市公司控股股东、实控人、董监高等相关股东提前终止减持计划;40余家上市公司股东承诺不减持公司股份。10月19日,又有7家央企陆续公告增持或回购计划,后续资金流入有助于稳定市场信心。

展望后市,仍然需要密切关注海外加息动向,本周披露的美国9月PCE物价指数较为重要。市场连续调整后的底部阶段,投资者往往对积极因素反应偏弱。但考虑到当前政策环境较为积极且仍在发力过程中,指数估值也处于历史低位,短期市场超跌后或有反弹机会,可以关注政策利好、基本面改善行业,尤其是后续三季报业绩出现拐点或超预期的板块。

煤炭ETF(515220)近期表现较为抗跌,主要还是因为供需结构改善。根据国家统计局数据,9月份,生产原煤3.9亿吨,同比增长0.4%,增速比8月份放缓1.6个百分点。1~9月累计生产原煤34.4亿吨,同比增长3.0%,全年原煤产量增速预期大幅放缓。

2021年四季度以来煤炭增产保供高强度现状已经放缓,后续产量增量多源自新建矿井投产,预计空间有限;此外,能源生产安全仍是煤炭行业发展重点方向,长期化、高强度化的生产安全检查预期延续,预期会影响煤矿产能增量的进一步释放。

需求端,火电增速由降转增,同比增长2.3%。根据国家统计局数据,9月全口径发电7456亿千瓦时,同比增长7.7%,增速比8月份加快6.6个百分点。后续伴随北方地区正式进入供暖季,我国动力煤需求量将提高,支撑煤价高位运行。

本轮煤炭板块自8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期”。在市场震荡调整的情况下,煤炭ETF跟踪的中证煤炭指数股息率高达8.79%,甚至高于很多主流的红利指数,煤炭板块作为高股息资产,也有较强的避险价值。

另外半导体芯片行业的复苏得到越来越多的验证。上周台积电举办业绩说明会,三季度台积电智能手机收入环比增长30.3%。虽然台积电预计产业链库存调整将持续至四季度,但台积电表示已经看到智能手机/PC等需求企稳回暖的初步信号。

同时,TrendForce集邦咨询研究显示,由于供应商严格控制产出,NAND Flash第四季合约价全面起涨,涨幅约8~13%。经历两年时间的下行周期,以被动元件、数字SoC、存储、封测、面板为代表的上游领域库存去化基本完成或接近尾声。

在手机、PC补库和AI需求拉动下,部分品类价格和稼动率已经率先走出底部,逐渐进入触底回升阶段,相关公司业绩逐渐迎来拐点。

上周海外发布新规,扩大了半导体制造设备的出口管控,并将针对AI芯片的出口禁令从之前的性能算力和带宽限制调整到最新的算力密度和性能限制。

产业链自主可控重要性持续凸显,明后年晶圆厂、存储厂有望保持有序扩产,国产化进展仍在加速。感兴趣的小伙伴可以关注芯片ETF(512760)、半导体设备ETF(159516)和集成电路ETF(159546)的投资机会。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。