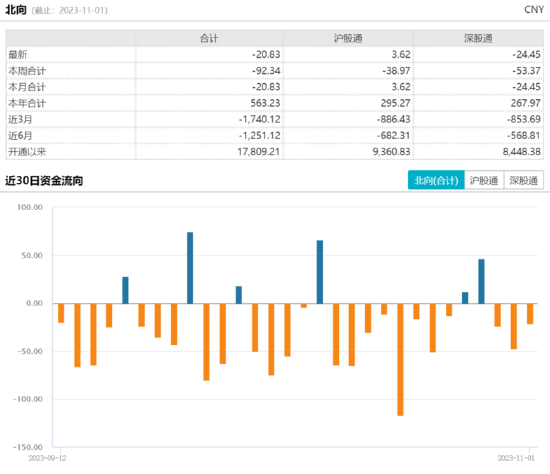

今日A股跳空高开,受昨日宣布提价影响,贵州茅台开盘逼近涨停。随后三大指数回落,整体呈现缩量整理态势。截至收盘,上证指数涨0.14%,深证成指跌0.38%,创业板指跌0.46%。市场成交额8135.5亿元,北向资金实际净卖出20.82亿元。汽车、传媒、白酒等板块走强,医药、华为概念股等有所调整。

来源:Wind

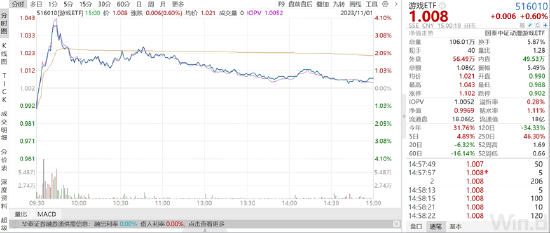

今日传媒板块中游戏和影视表现亮眼,其中相关行业ETF游戏ETF(516010)、影视ETF(516620)分别收涨0.6%和0.89%。

传媒公司三季报进入收尾阶段,游戏和影视院线公司三季度表现较好。截止2023年10月27日,A股申万传媒行业131个公司中,已有70%的公司公布2023年三季报,单三季度业绩增长亮眼的公司以游戏和影视院线行业为主。

三季度包含暑期,受益最明显的为电影暑期档,影视院线公司中的中国电影、横店影视、光线传媒等扣非归母净利润增速均超过200%。暑期同样也是游戏旺季,恺英网络、顺网科技等游戏公司在三季度业绩表现优秀。

来源:Wind

从版号发放情况来看,自2022年4月版号重启以来,国家新闻出版总署共发放了1356个版号,包括1254个国产游戏版号和102个进口游戏版号,回顾过去国产版号审批节奏,22年总计发放7次国产版号,总数量为468个;23年1-10月共发放9次,共计下发786个;21年1-6月共发放6次,总计592个版号获批。我们认为此次继续审批国产版号,进一步体现发放趋势稳定,预示行业政策端总体向好。

版号常态化之下,游戏行业供给周期逐步开启,行业景气度持续抬升,同时作为AIGC降本增效落地最确定的方向,在行业加速投入下,降本增效及玩法创新等行业变革均将逐步体现。经过前期调整,游戏板块投资性价比提升,投资者可以持续关注游戏ETF(516010)投资机会。

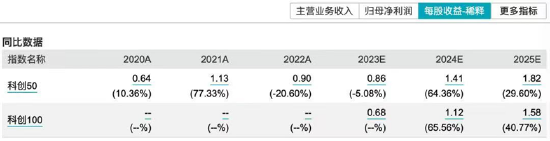

科创板100ETF(588120)短期虽然有所调整,但是我们关注到科创板100指数在近五个交易日中涨幅依旧是宽基指数中的第一位。

来源:Wind,数据截至2023/10/31

科创板100指数定位科创成长,顺应经济转型,长期逻辑(自主可控、国产替代)不变。站在指数宏观层面上来看,其营收、利润增长预期较强。

来源:Wind

此外科创板100指数弹性更高,主要是因为科创板100指数中小成长特征较为鲜明,与定位大市值的科创板50指数形成差异化,反映科创板市场中等市值规模上市公司证券的整体表现。指数包含医药生物,电力设备,电子,机械设备,计算机等关系国家战略发展重要方向的行业,主要聚焦“硬科技”及“卡脖子”领域。

近期医药板块反弹力度强劲,带动科创板100ETF(588120)上行。在经历长时间的寒冬后,医药政策和投融资等负面因素迎来了一些边际转好;正面刺激增加,如大单品放量等;长期向好的逻辑(人口老龄化+消费升级+国产化+出海)不变,当前仓位和估值都较低,行业反弹逻辑较为突出。

整体来看,前期市场表现较为低迷,主要受到海外加息压力,和国内经济复苏放缓的影响。目前国内三季度经济数据持续改善,稳增长政策和活跃资本市场也持续发力,海外美联储加息路径逐步清晰,市场资金的风险偏好开始提升,底部企稳行情有望延续。

目前科创板100指数估值依然处在低位,国内宏观流动性环境宽松,布局潜在反弹机会,可以关注聚焦中小盘,弹性较高的科创板100ETF(588120)。

前期强势的芯片板块今天再次迎来回调,芯片ETF(512760)、半导体设备ETF(159516)分别下跌0.52%、0.62%。

消息面上,在正举行的2023云栖大会上,阿里巴巴平头哥发布了旗下首颗SSD主控芯片镇岳510。镇岳510为云计算场景深度定制,时延、误码率水平均领先于业内标杆。该芯片可应用于AI、在线交易、大数据分析、高性能数据库、软件定义存储等业务场景。

受益于海外高端AI芯片制裁趋严,国产算力替代景气度和确定性高企,已有算力资源稀缺度提升。展望未来,IDC预测中国AI服务器市场规模2027年将达到164亿美元,市场空间大。而上半年国内AI服务器使用的本地采购或开发的加速器芯片仅占10%,国产算力份额替代空间巨大,并且在管制政策加码背景下,国产替代或将加速。

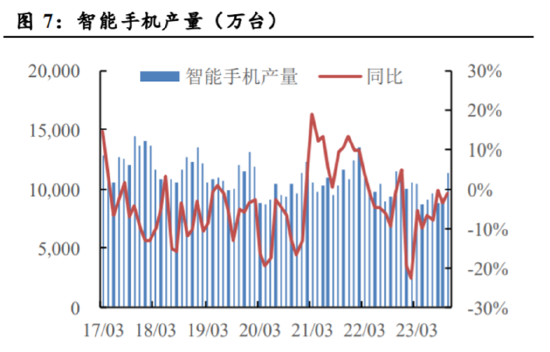

消费电子传统旺季发力,9月智能手机产量环比增加25.86%,增幅略高于往年同期水准。从历史数据看,9月智能手机出货量环比通常能实现较大增长,并在此后数月维持较高产量。PC出货量今年三季度环比增长10.71%,同比下降7.59%,相较二季度,环比涨幅扩大的同时同比跌幅收窄。PC出货量有望在四季度的传统旺季维持环比增长。

来源:Wind,国家统计局,财信证券

短期消费电子、半导体芯片产业即将走出周期性底部,板块有望进入持续多年的上行周期。长期来看,国产替代仍是行业发展主线。可以持续关注芯片ETF(512760)、半导体设备ETF(159516)等相关板块的投资机会。

基建ETF(159619)、建材ETF(159745)近期表现不佳,近5日涨跌幅在全市场排名靠后。

来源:Wind

消息面上,近日,十四届全国人大常委会第六次会议表决通过了全国人民代表大会常务委员会关于批准国务院增发国债和2023年中央预算调整方案的决议,明确中央财政将在今年四季度增发2023年国债1万亿元。随着国债资金逐步落实到具体项目,水泥、防水、管网投资、水利设计和施工等需求或将进一步增长。

根据近期经济观察报报道,新一轮“房改”即将推行,主要涉及两点,第一是加大保障性住房建设和供给,第二是推动建立房地产业转型发展新模式。“房改”的推进有望推广保障房模式,首先将在35个大中城市率先探索,以刚需精装房为主。保障房的推广将大幅促进瓷砖、涂料、砂浆等装修类材料的需求。

在当前地产下行周期下,保障房项目仍受地方政府财政状况约束。但从长期视角看,由于保障房在住房总供给中的比例会提升,地产链的周期波动将会减弱。近期板块预期回落,随着城中村改造与保障性住房政策的加码,有望拉动较大增量,基建ETF(159619)、建材ETF(159745)等相关板块的投资机会值得关注。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

特约作者:国泰基金