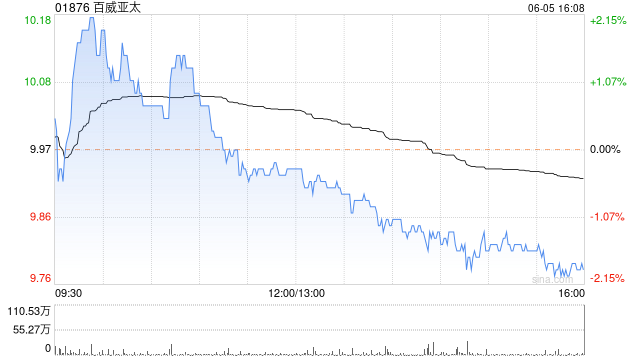

光大证券(维权)发布研究报告称,考虑到目前消费较为疲软,恢复仍需要时间,下调百威亚太(01876)2023-25年归母净利润预测至9.66/11.68/13.4亿美元(分别下调7%/5%/5%),对应EPS为0.07/0.09/0.1美元,考虑到啤酒行业中长期高端趋势未变,公司作为高端啤酒龙头有望享受行业红利,维持“增持”评级。

光大证券主要观点如下:

亚太地区啤酒高端市场引领者。

百威亚太控股有限公司为AB InBev Group(百威英博集团)的子公司,在亚太地区从事啤酒酿造及经销业务。公司拥有超过50个啤酒品牌组合,包括百威、时代、科罗娜、福佳、凯狮和哈尔滨,主要市场位于中国、韩国、越南及印度。中国(属于西部市场)和韩国(属于东部市场)是对百威亚太贡献最大的两个国家。

亚太地区啤酒行业市场空间大,高端化东风已至。

2022年亚太地区啤酒销量占全球销量的比例为33.4%,但人均啤酒消费量仍低于全球平均水平。随着主力消费人群数量的萎缩,中国啤酒龙头的市场份额趋于稳定,2022年销量CR5集中度达到75.4%,高端化已成为行业共识。韩国与其他成熟市场相比,高端化指数不足,高端啤酒仍有较大空间。印度市场处于啤酒消费初级阶段,未来有望在经济社会发展的推动下通过高端化促进利润提升。

高端啤酒引领者,品牌渠道优势显著。

1)强品牌力是公司的核心竞争优势之一,帮助公司提升高端产品竞争力,享受啤酒行业高端化红利。公司品牌矩阵丰富,并购整合能力强,股东3G资本整合思路及运作经验将有助于公司今后的品牌扩张。公司多元化的市场营销团队推动引领高端与超高端市场。公司注重品牌体验,满足消费者多场景需求。2)体系化扩张与优秀的经销模式是公司高端竞争的另一大优势。夜场渠道是百威最核心的优势渠道,据Global Data统计,2021年百威在中国夜场的市场份额高达50.66%。百威也积极招募业内其他优秀经销商一同拓展夜场以外的渠道。2022下半年至2023年全年公司计划招募新一级经销商约200家,新签约二级经销商约4000名。

中韩两市场助推东西部增长空间扩容。

中国市场成熟度较低、高端化潜力巨大,较高的中产家庭数量将推动高端/超高端啤酒销量占比,从而拉动利润的增长。百威在中国市场的高端/超高端品牌对收入净额贡献达到64%。韩国市场成熟度较高,高端及超高端啤酒消费量占比预计2023年达到40%,来自烈酒的需求转移以及高端化发展使得韩国啤酒市场成长空间较大。百威在韩国的啤酒品类覆盖多种消费场景,其中Cass近10年都是韩国销量第一的啤酒品牌。

风险提示:市场竞争恶化,原材料成本上升,不利天气因素,消费需求疲软。